AMAG

Asuransi Multi Artha Guna Tbk.

432

-6

(-1.37%)

25,900

Volume

368,914

Avg volume

Company Background

PT Asuransi Multi Artha Guna Tbk. atau AMAG memiliki bidang usaha asuransi umum. Perusahaan menyediakan berbagai rangkaian produk asuransi: kebakaran, gempa bumi, industri, rekayasa, kendaraan bermotor, alat-alat berat, pengangkutan, kebongkaran, uang dalam perjalanan/penyimpanan, kecelakaan diri, kesehatan, perjalanan, peralatan elektronik, suretyship. Berdiri sejak 14 November 1980, Perusahaan hadir di tengah masyarakat indonesia dan tumbuh menjadi salah satu Perusahaan asuransi terbesar di indonesia. Dengan perjalanan sejarah yang panjang dan telah beroperasi selama 40 tahun, Perusahaan tidak pernah berhenti berinovasi menj... Read More

📌 Disclaimer:

Analisa 6 saham ini murni teknikal & bandarmology.

Bukan ajakan beli/jual. DYOR & gunakan manajemen risiko 🙏

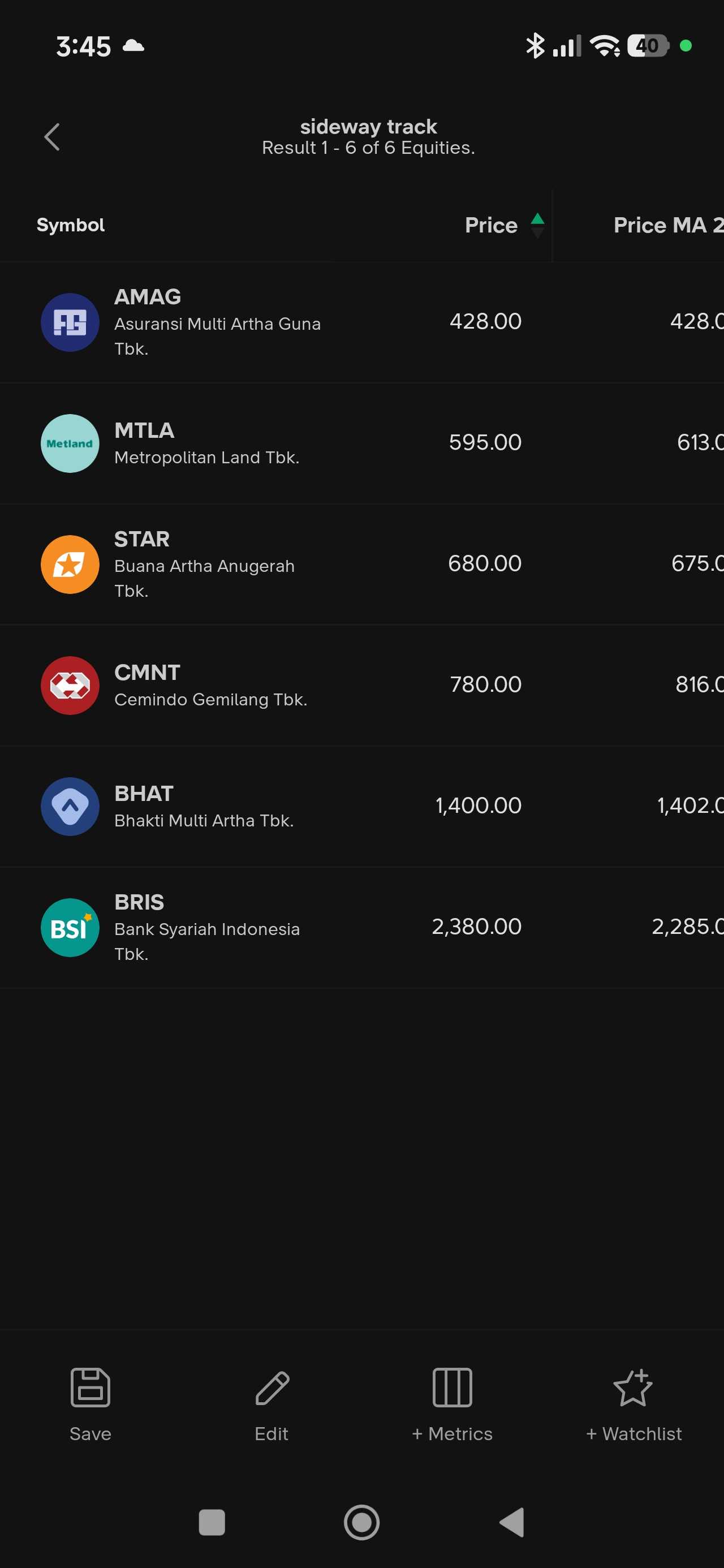

$AMAG $MTLA $STAR CMNT BHAT BRIS

1) MTLA (595)

Kondisi: sideways rapih, nempel MA20 (613)

Support kuat: 571

Resistance dekat: 613 – 655

✅ Area Beli

580 – 595 (ideal sekarang)

🛡️ Batas Bawah / Cutloss

< 565 (kalau tembus, sidewaysnya gagal)

🎯 Target

TP1: 613

TP2: 655

📌 Logika Harga–Volume

Sekarang volume kecil →

Harga⬇️ Volume⬇️ = koreksi sehat

Ini bagus buat masuk pelan.

2) BRIS (2380)

BRIS habis rebound kuat dari bawah, sekarang udah dekat resistance.

Support: 2285

Resistance: 2404 – 2479

✅ Area Beli

2285 – 2320 (nunggu pullback)

🛡️ Cutloss

< 2240

🎯 Target

TP1: 2404

TP2: 2479

📌 Logika Harga–Volume

Dia naik kemarin tapi sekarang mulai lemah →

Harga⬆️ Volume⬇️ = naik selow

Kalau volume gak ikut, rawan balik turun.

3) CMNT (780)

Ini lagi di bawah MA20 dan tekanan turun masih ada.

Support: 779 (tipis)

Support kuat bawah: 720-an

Resistance: 793 – 816 – 853

✅ Area Beli (paling aman)

740 – 760 (ideal)

Kalau mau spekulasi: 770 – 780 boleh, tapi ketat.

🛡️ Cutloss

< 720

🎯 Target

TP1: 793

TP2: 816

TP3: 853 (kalau beneran reversal)

📌 Logika Harga–Volume

Turun tapi volume mengecil →

Harga⬇️ Volume⬇️ = koreksi sehat

Ini sinyal selling pressure mulai habis.

4) AMAG (428)

Ini saham habis spike, sekarang konsolidasi.

Support: 395 – 387

Resistance: 430 – 461

✅ Area Beli

405 – 420 (paling cakep)

428 itu udah agak tengah.

🛡️ Cutloss

< 387

🎯 Target

TP1: 430

TP2: 461

📌 Logika Harga–Volume

Sekarang volume turun →

Harga⬇️ Volume⬇️ = koreksi sehat

Kalau nanti breakout 430 + volume naik → gas.

5) BHAT (1400) (RAWAN, JANGAN BESARIN LOT)

Sideways tapi “bandarnya tipis” dan volumenya kecil banget.

Support: 1216 – 1194

Resistance: 1404 – 1588

✅ Area Beli (kalau mau)

1220 – 1260 (baru ideal)

🛡️ Cutloss

< 1190

🎯 Target

TP1: 1400

TP2: 1588

📌 Logika Harga–Volume

Kalau harga turun tapi volume kecil → masih aman.

Tapi kalau harga turun + volume naik = bahaya banget.

6) STAR (680) (INI SUDAH “PUNCAK”)

STAR baru aja drop besar -8% dari 752.

ADX tinggi banget (67) → tren lagi kenceng, tapi sekarang koreksi.

Support: 675 lalu 435 (ngeri jauh)

Resistance: 752

❌ Saran

JANGAN BUY sekarang.

Tunggu turun stabil dulu.

Kalau mau beli (agresif banget)

Beli hanya kalau balik break 752 + volume naik

📌 Logika Harga–Volume

Drop besar biasanya:

Harga⬇️ Volume⬆️ = turun tajam

Ini tanda distribusi / profit taking.

jangan lupa follow ya buat update selanjutnya

$AMAG

https://stockbit.com/post/27314916

$BIPI $INET

NERACA

Jakarta -Dorong likuiditas harga saham di pasar, PT Asuransi Multi Artha Guna Tbk (AMAG) berencana melakukan pembelian kembali (buyback) saham perusahaan. Langkah ini diambil di tengah kondisi pasar yang berfluktuasi secara signifikan. Informasi tersebut disampaikan perseroan dalam siaran per...

www.neraca.co.id

Bandar Cuan | grup free

Watchlist Saham Scalping/BPJS, 27 Januari 2026

$AMAG

$BSIM

$MRAT

NIKL

CSAP

RAAM

Set TP secukupnya 👌

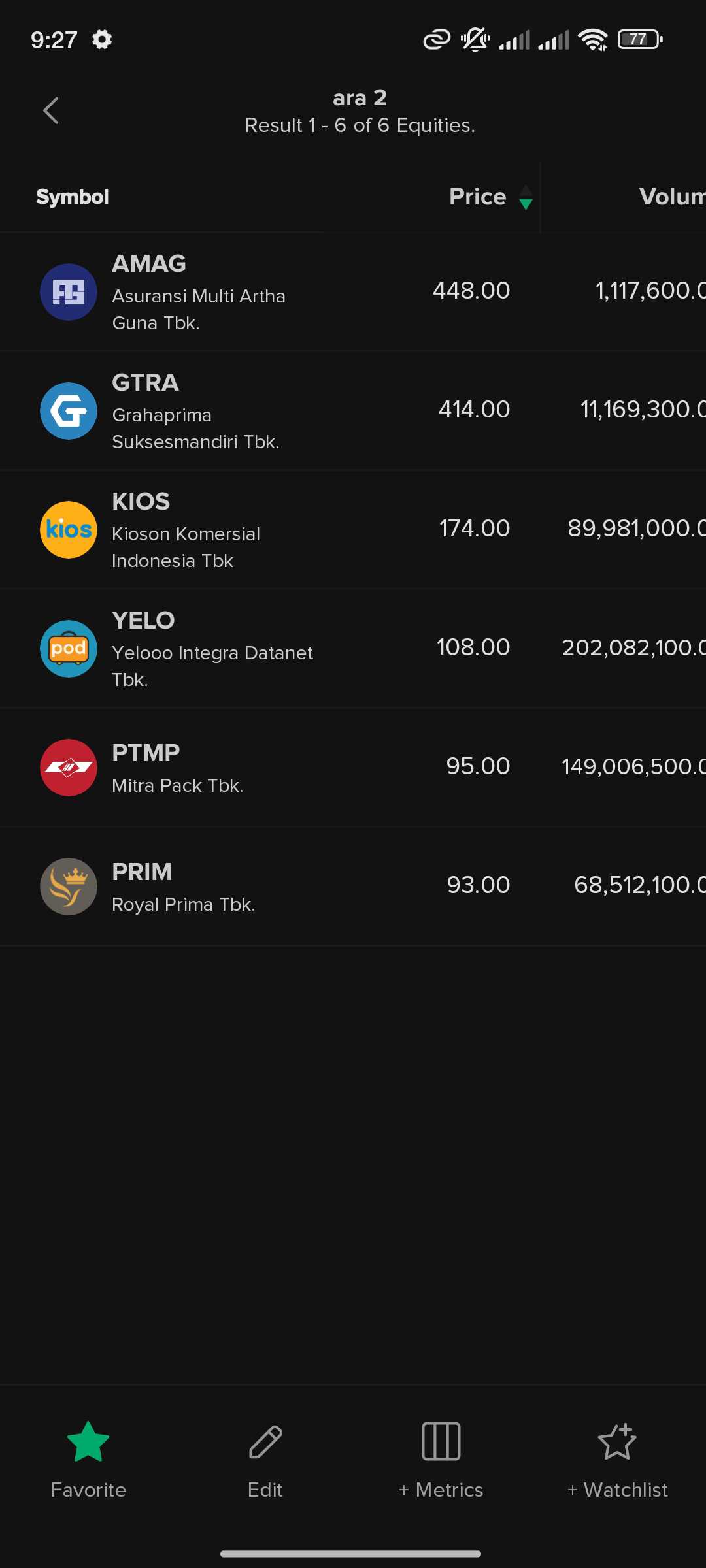

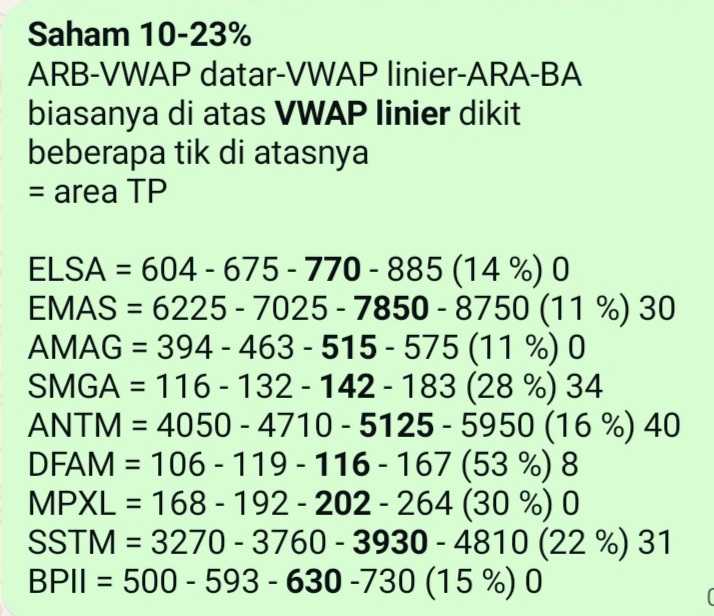

Saham2 yg di atas 10 %

opening akan naik mayoritas

mengejar VWAP linier

setelah tercapai

terserah mau lanjut atau ambles

mayoritas ambles

jadi harus sat set

TP beberap tik di ata VWAP untuk amannya

kombinasi jarak VWAP-Ara dengan bandar akum

menentukan potensi koreksi atau lanjut

ELSA

$EMAS

$AMAG

$MPXL

BPII

$MHKI

📅 Data: 26 Januari 2026 | 💰 Last Price: Rp252 🚦 PHASE STATUS: RE‑ACCUMULATION DALAM MARKUP BESAR

Setelah rally brutal dari 188 (5 Januari) ke puncak 334 (18 Januari), harga kini konsolidasi di 250–270 dengan candle body menyusut dan volume turun dari puncak; ini tekstur re‑accumulation klasik di tengah uptrend besar, bukan distribusi akhir.

Pattern inverse head and shoulders yang sudah breakout di pertengahan Januari membentuk right shoulder di area 240–260 sekarang, di mana bandar menopang harga untuk mengumpulkan barang tambahan sebelum leg‑2 markup menuju target proyeksi 320–350.

Flow texture menunjukkan hidden accumulation oleh smart money:

Foreign net buy rata‑rata 27.225 lot per hari dalam 5 hari terakhir, menandakan institutional buying tetap aktif meski harga sideways; ini bukan pola ritel churning biasa, tapi akumulasi terselubung dari player bermodal besar yang tidak ingin menaikkan harga terlalu cepat.

Akumulasi negatif di hari tertentu (seperti -8,75M) adalah normal profit taking setelah rally +78% dalam 2 minggu, namun harga tidak collapse ke bawah support 240, menunjukkan demand institusional tetap kuat di bawah.

Psikologi pasar:

Greed masih tinggi karena fundamental akselerasi brutal (Q1‑2025 laba +184%, Q3‑2025 revenue +20%), namun setelah rally cepat muncul caution phase di mana early buyer mengambil profit bertahap sementara late comer masih ragu masuk di harga sekarang.

Fear belum muncul karena support 240–250 belum jebol; selama foreign tetap net buy dan fundamentals terus tumbuh, sentimen dominan adalah "buy the dip", bukan panic sell.

⚡ STRATEGI EKSEKUSI (TACTICAL PLAN)

🛡️ PLAN A: KONSERVATIF (Wait & See)

Buy Area: Rp240 - Rp250

Logic: Menunggu pullback ke area demand kuat yang merupakan neckline breakout inverse head and shoulders dan support MA cluster; zona ini memberi entry optimal dengan risiko terbatas selama foreign net buy tetap bertahan.

⚔️ PLAN B: AGRESIF (HAKA/Breakout)

Buy Area: Rp274 - Rp280 (konfirmasi)

Logic: Entry hanya jika harga menembus dan bertahan di atas 274–280 dengan volume ≥2x rata‑rata 20 hari; itu sinyal bandar mengakhiri fase re‑accumulation dan memulai leg‑2 markup menuju proyeksi 320–350, selaras dengan ekspansi pabrik Lamongan yang operasional awal 2026.

🎯 EXIT STRATEGY (R:R Ratio ±1:2,5)

🟢 TP 1 (Scalp): Rp280

(+11% dari 252) | Supply terdekat dan batas atas konsolidasi sebelum breakout; cocok untuk trader pendek yang hanya membidik swing dalam right shoulder pattern.

🟢 TP 2 (Swing): Rp320 - Rp334

(+27% hingga +32% dari 252) | Target swing selaras dengan measured move dari inverse head and shoulders breakout dan retest previous high; level ini bertepatan dengan psychological barrier dan potensi repricing jika pabrik Lamongan mulai kontribusi revenue awal 2026.

🔴 STOP LOSS: Rp235

(-7% dari 252) | Jika level ini jebol, right shoulder pattern gagal dan pasar berpotensi retest lower support 220–230; wajib cut untuk menghindari terjebak jika skenario re‑accumulation berubah menjadi distribusi.

📰 NEWS & MACRO CATALYST

🌍 Sektor & Komoditas: Industrial Services – Environmental/Waste Management.

Sektor ini tidak tergantung pada komoditas siklikal seperti coal/gold/oil, melainkan pada tingkat aktivitas industri manufaktur dan regulasi lingkungan yang semakin ketat di Indonesia; makro saat ini netral–positif seiring pemulihan industri manufaktur domestik dan enforcement standar limbah B3 yang membuat permintaan waste management meningkat.

📢 Berita Penggerak (Impact Rating):

Fundamental Akselerasi Brutal Q1–Q3 2025

Laba Q1‑2025 melesat 184% YoY menjadi Rp10 miliar dengan revenue +45% menjadi Rp48 miliar; Q3‑2025 kumulatif revenue Rp148,8 miliar (+23,8% YoY) dan laba bersih Rp27,1 miliar (+20,4% YoY); full year 2024 laba tumbuh 12% menjadi Rp32,19 miliar.

(IMPACT: POSITIF SANGAT TINGGI – growth konsisten quarter‑over‑quarter, bukan one‑time spike, menunjukkan akselerasi struktural dari peningkatan utilisasi dan ekspansi klien.)

Pembangunan Pabrik Baru Lamongan

MHKI melakukan groundbreaking pabrik dan kantor cabang baru di Lamongan pada Mei 2025; konstruksi ditargetkan selesai akhir 2025 dan operasional komersial awal 2026, menambah kapasitas pengolahan limbah B3 untuk melayani industri Jawa Timur.

(IMPACT: POSITIF TINGGI – menambah kapasitas produksi dan memperluas geographic reach, mendukung proyeksi pertumbuhan revenue 15% pada 2025–2026.)

Foreign Net Buy Konsisten & Institusional Accumulation

Data 5 hari terakhir menunjukkan foreign net buy rata‑rata 27.225 lot, sementara IHSG mengalami net sell, menandakan saham ini menjadi pilihan selektif smart money yang membaca fundamental kuat di tengah koreksi pasar luas.

(IMPACT: POSITIF TINGGI – menunjukkan institutional endorsement dan mengurangi risiko distribusi tiba‑tiba di tengah uptrend.)

Jika tidak ada pengumuman rugi besar, PKPU, atau corporate action negatif lain di luar berita tersebut:

NIL – Pergerakan saat ini dominan didorong kombinasi fundamental growth + smart money accumulation + technical setup.

⚖️ THE FINAL VERDICT

🚀 SIGNAL: STRONG BUY ON DIP (SWING TREND‑FOLLOWING WITH FUNDAMENTAL TAILWIND)

🌡 Risk Profile: Medium Risk

⭐ Confidence Score: 82%

📝 INTELLIGENCE SUMMARY:

[+] Fundamental akselerasi brutal dan konsisten: Q1‑2025 laba +184%, Q3 kumulatif revenue +23,8%; ditambah ekspansi pabrik Lamongan yang operasional awal 2026 memberi pipeline pertumbuhan jelas dan terukur.

[+] Foreign net buy 27.225 lot/hari rata‑rata 5 hari terakhir di tengah IHSG net sell menunjukkan institutional accumulation; pola re‑accumulation inverse head and shoulders right shoulder di 240–260 adalah setup teknikal ideal untuk entry konservatif sebelum leg‑2 markup.

[-] Valuasi sudah premium (PER trailing ~35x, naik dari 22x sebelumnya) dan rally +78% dalam 2 minggu menimbulkan risiko profit taking tajam jika sentimen pasar berubah atau ada kejutan negatif operasional; disiplin stop loss di bawah 235 wajib dijaga ketat.

🌅 OPENING INSTRUCTION (09:00 WIB):

"Di pembukaan, pantau reaksi harga di 248–252; jika bid tebal berlapis di 245–250 dan tidak ada tekanan jual agresif, boleh HAKA bertahap, tetapi jika 240 mulai terancam dengan volume naik, segera pindah mode WAIT dan jangan averaging down."

⚠️ Disclaimer: Analisis mesin bantu. Keputusan investasi tetap di tangan Anda. 🤖

$AMAG $SMGA

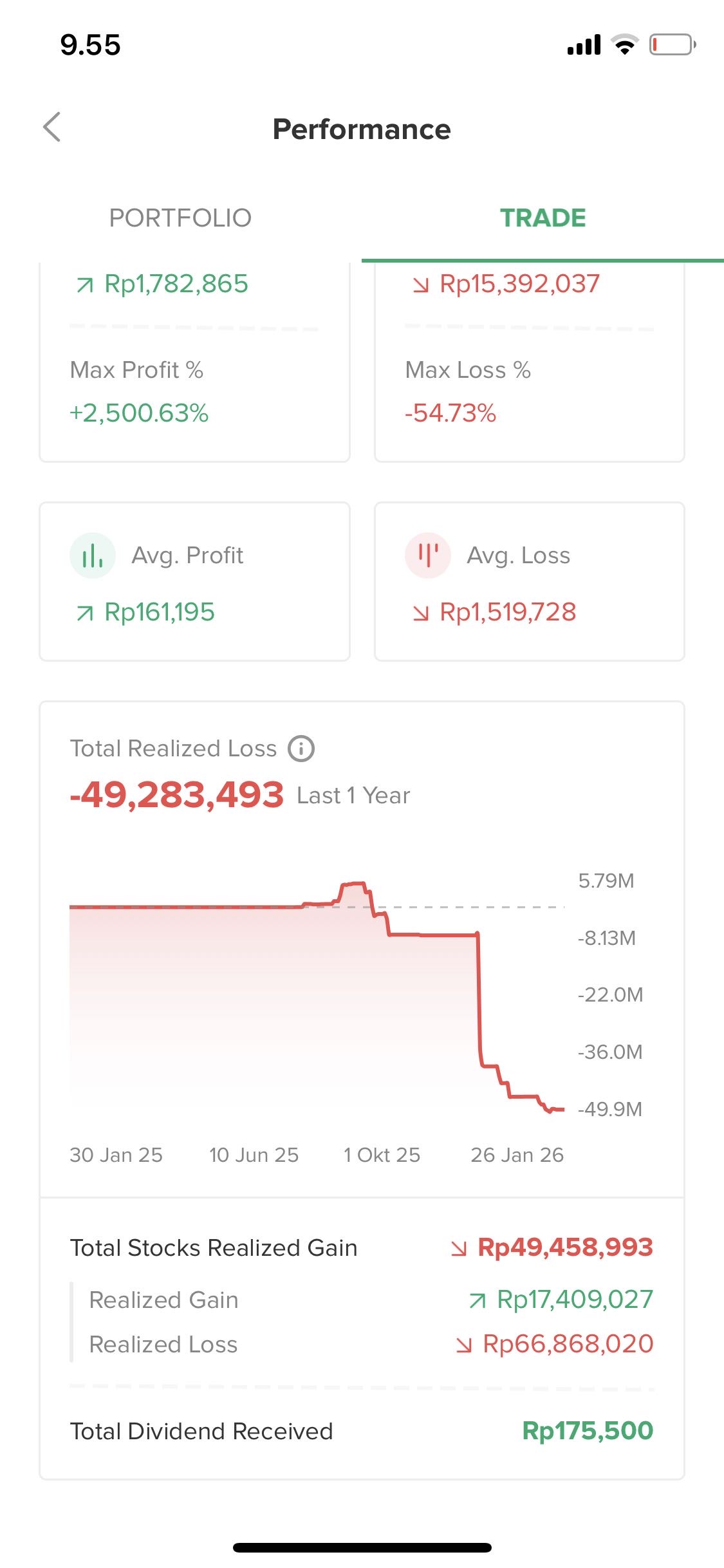

Update porto umur 20 Loss 67Jt

Alhamdulillah pelan” porto mulai membaik setelah perbaiki mental dan trading plan, tak lupa trimakasih saya kpd Kanda @BahlilLahadalia yg sering memberi wejangan dan ilmu yg sangat bermanfaat🖤

$KICI $AMAG $SMGA