SMSM

Selamat Sempurna Tbk.

1,745

+15

(0.87%)

896,900

Volume

2.44 M

Avg volume

Company Background

PT Selamat Sempurna Tbk bergerak dalam bidang industri alat-alat perlengkapan (suku cadang) dari berbagai macam alat-alat mesin pabrik dan kendaraan, dan yang sejenisnya. Perusahaan memproduksi filter, radiator, oil coolers, condensers, brake pipe, fuel pipes, fuel tanks, exhaust systems, and press parts. Merk dagang Sakura Filter telah terdaftar lebih dari 90 negara. PT Adrindo Intiperkasa adalah entitas induk dan juga entitas induk terakhir dari Perusahaan.

$SMSM https://cutt.ly/utThEu4o

$SMSM https://cutt.ly/ttThnNmS

Sejak masuk bursa tahun 2023, dan sempat vakum karena ngerjain thesis, ini pelajaran yg bisa sy ambil:

Hampir semua sepakat yang sukses di bursa adalah yg paling lama bisa bertahan.

Dan cara paling mudah bertahan di bursa ya investasi di perusahaan yg memiiliki fundamental bagus, rajin bagi dividen, dan tunggu beli di harga diskon. Kamu ga harus jenius buat investasi model gini. Dan yg paling penting hidup kamu lebih tenang, dan bisa fokus ke hal hal lain yg memberi kepuasan batin.

Trading mungkin bisa buat kamu cepet kaya, tapi sedikit sekali orang yang bisa bertahan lama di trading. Dan ga semua orang pintar dan jago trading.

"Beli perusahaan yang buat kamu tetap tenang meski harganya turun 50% dalam semalam" (Buffet)

Saya mau tutup SB dulu, meski FL sekitar 5%. Nanti balik lg pas gajian 😁

Random tags: $MSTI $ACES $SMSM

Fenomena ini menunjukkan kegagalan narasi yang sering digaungkan oleh oknum influencer saham, di mana korelasi sederhana seperti kenaikan harga komoditas (minyak) tidak serta-merta mengerek harga sahamnya karena pasar modal merupakan sistem kompleks yang lebih memprioritaskan ekspektasi laba jangka panjang, arus dana institusi, dan stabilitas makroekonomi di atas sekadar sentimen sesaat.

Strategi yang mengabaikan fundamental demi mengejar narasi momentum geopolitik sering kali berakhir dengan jebakan bull trap, membuktikan bahwa klaim kemampuan berpikir seperti bandar hanyalah bentuk glorifikasi diri yang berbahaya bagi investor pemula yang mengabaikan variabel risiko nyata seperti struktur utang dan rencana produksi perusahaan.

$IHSG $PGAS $SMSM

Dari postingan https://stockbit.com/post/29099662 beberapa hari lalu tentang framework sederhana yang saya gunakan, terdapat beberapa poin lagi yang bisa di-address. Silahkan dibaca kembali untuk memahami konteksnya.

*Price is just a small part from di equation. It matters of course, but it's not as important as you might think. Dari rumus DY + g, harga hanya ada di bagian DY saja.

*Mayoritas value investor pemula menerapkan Margin of Safety (MOS) pada fase harga beli. Tetapi sebenarnya, MOS itu sudah harus dibangun sejak menentukan hurdle rate Anda. In fact, every step after setting hurdle rate terdapat elemen keselamatannya. Screening ROE/ROIC, proper growth estimation, dan harga beli semuanya mengandung unsur MOS.

*Agar price menjadi less sensitive dalam pengambilan keputusan investasi kita, maka saya berulang-ulang kali menekankan agar kita mencari emiten yang punya long runway to grow pada level yang moderat atau tinggi. That said, kita menganggap DY penting, tapi yang jauh lebih penting adalah variabel g nya. Semakin kecil g, maka semakin penting faktor harga ketika membeli saham. Sebaliknya, semakin besar g nya, maka semakin berkurang relevansi harga suatu saham.

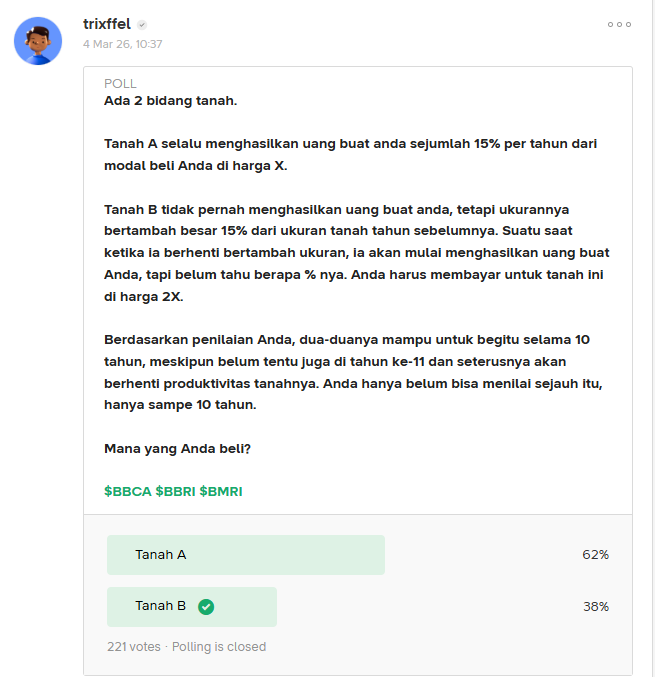

Sebagai ilustrasi, bayangkan Anda memiliki sebidang tanah ajaib yang bisa bertambah luas 15% setahun dan terus compounding bertahun-tahun di level 15% itu. Maka harga beli anda mau 1x PBV atau 2x PBV atau 3x PBV sudah tidak terlalu penting. Yang lebih penting adalah seberapa lama dia mampu membesar di level itu.

Sebaliknya, ketika Anda punya sebidang tanah biasa berukuran sama yang tidak bisa bertambah luas, tapi mampu memberikan Anda fix rate sekian rupiah setahun selama bertahun-tahun, maka harga pembelian menjadi sangat krusial untuk memaksimalkan % yield nya.

But here's the catch. Meskipun Anda dapat celah diskon untuk memiliki perusahaan dengan DY katakanlah 15% setahun, selagi segitu2 saja rupiah yang dihasilkan, eventually you will have to sell it at some point. Itu karena nilai uang yang diperoleh menurun dari tahun ke tahun sehingga pada suatu titik, 15% yang terasa besar di awal kepemilikan nilai uangnya akan menjadi single digit and so on kemakan inflasi or discount rate.

Saya tutup dengan quote dari fund manager yang saya hormati.

"Quality you can hold long will beat cheapness that you eventually have to trade."

$TOTL $SMSM $IPCC

USDIDR sempat nyundul 17.000

Emiten apa nih yg kira2 diuntungkan pelemahan rupiah?

Random:

$INKP $ITMG $SMSM

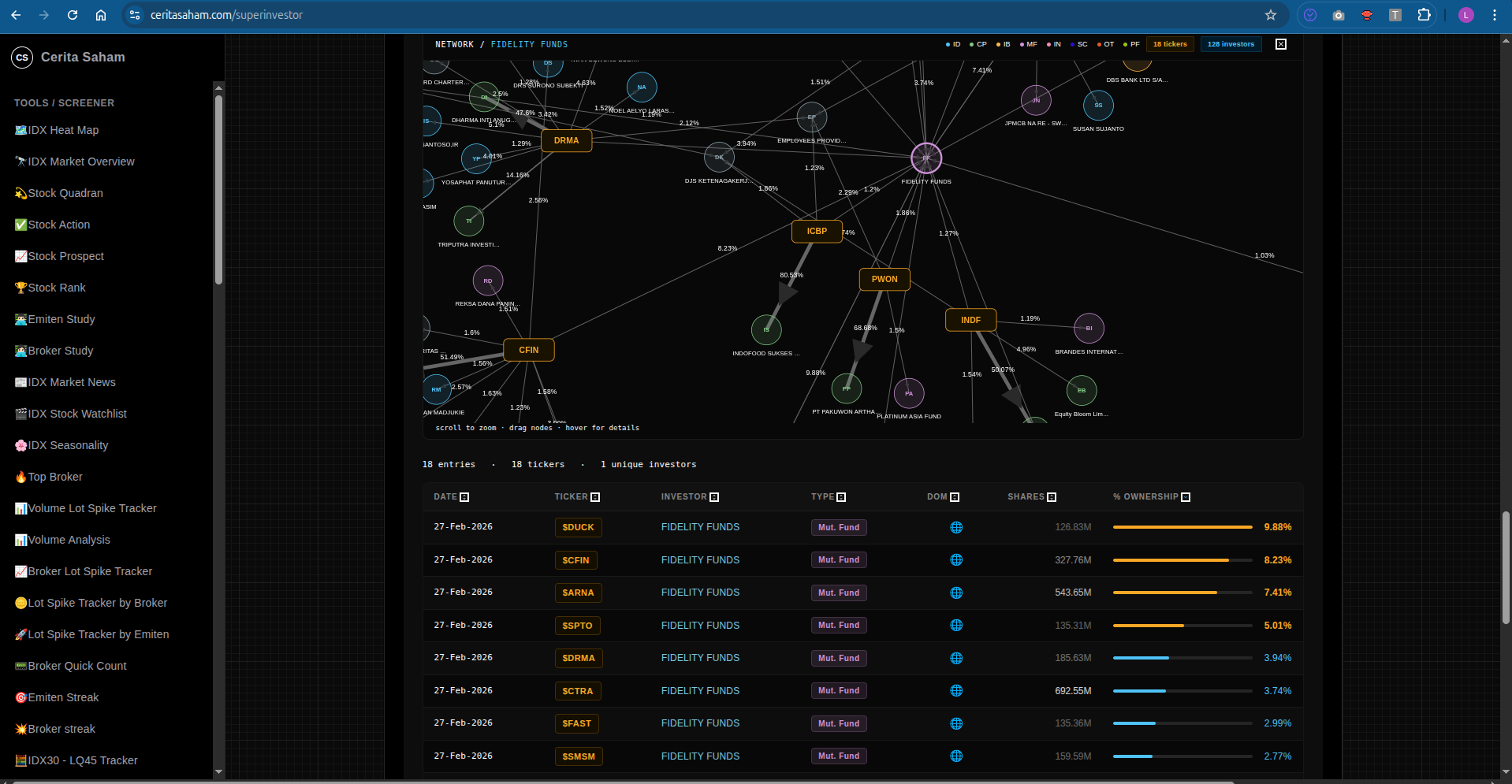

Dulu tau ada Fidelity Fund karena sering buang $SPTO. ternyata masih punya 5%an.

tag saham dividen lainnya: $SMSM $ARNA

*(DAFTAR KEPEMILIKAN SAHAM 1% BANDAR NEGARA UNITED KINGDOM)*

*MORGAN STANLEY AND CO INTERNATIONAL PLC*

1. HILL

2. FILM

3. EMAS

4. BIPI

5. RATU

6. PTRO

7. POLY

8. LPKR

9. LCGP

10. JSPT

11. GOTO

*THE PRUDENTIAL ASSURANCE COMPANY LIMITED*

1. JSMR

*JPMORGAN CHASE BANK NA SINGAPORE BRANCH*

1. JSPT

2. LION

3. VIVA

4. ESTA

*JPMCB NA AIF CLT RE-THE SCOTTISH ORIENTAL SMALLER COMPANIES TRUST PLC*

1. HERO

2. CTRA

3. ARNA

4. UCID

5. SPTO

6. SMSM

7. PZZA

*INVESCO ASIAN FUND (UK)*

1. INTP

*DBS BANK LTD S/A ALBIZIA ASEAN OPPORTUNITIES FUND*

1. INTP

2. DEPO

3. CSAP

4. BATA

5. ACES

6. ROTI

*BARCLAYS CAPITAL SECURITIES LIMITED*

1. DEWI

2. BTPN

3. BSML

4. BNLI

5. SMKM

*DBS BANK LTD S/A ALBIZIA ASEAN OPPORTUNITIES FUND*

1. DEPO

2. CSAP

3. BATA

4. ACES

5. ROTI

6. ERAA

*JPMCB NA AIF CLT RE-FIDELITY ASIAN VALUES PLC*

1. CTRA

2. ARNA

3. SPTO

*CITIGROUP GLOBAL MARKETS LIMITED*

1. BTPN

2. BNLI

*JPMORGAN CHASE BANK, NATIONAL ASSOCIATION*

1. BEBS

*HSBC-FUND SERVICES, THE OVERLOOK PARTNERS FUND L.P*

1. AMRT

2. KLBF

*ABERDEEN ASIA FOCUS PLC*

1. AKRA

*BLOOM INTERNATIONAL LTD*

1. UNIT

*JPMCB NA RE - SWEDBANK ROBUR SMALL CAP EMERGING MARKETS*

1. UCID

2. ARNA

3. PRDA

*GOLDMAN SACHS INTERNATIONAL*

1. SUGI

*CREDIT SUISSE SEC (EUROPE) LIMITED-94644000*

1. SUGI

2. LCGP

*NOMURA PB NOMINEES LTD*

1. PLAS

2. LCGP

*HSBC-FUND SERVICES, THE OVERLOOK PARTNERS FUND L.P.*

1. KLBF

2. AMRT

*JP MORGAN SECURITIES PLC*

1. KAYU

2. BSML

*JPMCB NA RE - VANGUARD INTERNATIONAL VALUE FUND* (Negara United States)

1. SMSM

*UBS AG, LONDON* (Negara SWITZERLAND)

1. BTPN

2. BTEL

3. BSML

4. BDMN

5. ARNA

6. ZATA

7. TLDN

8. SATU

9. PLAS

10. ELSA

11. BTPN

12. BTEL

13. BSML

14. BDMN

15. ARNA

Tag : $UCID $SPTO $SMSM

Me: "Asikk $LPPF 1790an ... serok serookkk..."

Beberapa saat kemudian...Pas lihat porto...

"Loh kok ada $SMSM ini??"

lahh salah serok ternyata kebeli SMSM 😅😅

Kurang air putih nih saya..

$ADRO

Dapat quote bagus dari fund manager yang saya hormati.

"The easiest time to raise capital is during rallies, when returns are strong, and investors chase performance.

The best time to raise capital is during selloffs, when investors are fearful.

The best capital chases drawdowns, not rallies.

The worst capital chases rallies and flees during drawdowns."

Agree or disagree?

$TOTL $SMSM $IPCC

Benarkah Pembayaran Dividen Menghambat Pertumbuhan Bisnis?

Banyak investor beranggapan bahwa pembayaran dividen akan menghambat pertumbuhan bisnis. Logikanya sederhana: jika laba dibagikan kepada pemegang saham, maka dana yang tersedia untuk ekspansi, inovasi, atau akuisisi menjadi lebih sedikit. Akibatnya, perusahaan akan tumbuh lebih lambat daripada perusahaan yang menahan seluruh labanya.

Sekilas, argumen itu terdengar masuk akal. Namun, dalam praktiknya, dunia bisnis tidaklah sesederhana itu. Pertanyaan pentingnya bukanlah apakah laba ditahan atau dibagikan, melainkan mampukah manajemen menginvestasikan kembali laba tersebut dengan imbal hasil yang menarik.

Tidak semua perusahaan memiliki peluang investasi dengan imbal hasil tinggi setiap saat. Bisnis yang sudah mapan, memiliki pangsa pasar kuat, dan beroperasi di industri yang relatif stabil sering kali menghasilkan arus kas jauh melebihi kebutuhan ekspansi yang rasional. Dalam kondisi seperti ini, menahan seluruh laba justru berpotensi menciptakan masalah baru.

Kelebihan kas dapat mendorong manajemen mengambil keputusan yang kurang disiplin. Ekspansi dilakukan ke lini bisnis yang tidak dikuasai, proyek dijalankan dengan tingkat pengembalian rendah, atau akuisisi dibayar terlalu mahal demi mengejar pertumbuhan. Alih-alih meningkatkan nilai perusahaan, langkah-langkah tersebut justru bisa menggerusnya secara perlahan.

Di sinilah dividen berperan. Dividen bukan sekadar pembagian laba, tetapi juga mekanisme disiplin modal. Ketika perusahaan berkomitmen membayar dividen secara wajar dan berkelanjutan, manajemen terdorong untuk lebih selektif dalam memilih proyek investasi. Hanya peluang dengan potensi imbal hasil menarik yang layak didanai. Sisanya dikembalikan kepada pemilik bisnis. Hasilnya adalah pertumbuhan yang lebih berkualitas, meskipun mungkin tidak terlihat spektakuler.

Penting juga kita sadari bahwa pertumbuhan dan dividen bukanlah pilihan yang saling meniadakan. Banyak perusahaan berkualitas mampu melakukan keduanya. Dengan model bisnis yang efisien dan arus kas yang kuat, kebutuhan investasi internal tetap terpenuhi, sementara sebagian laba tetap dibagikan. Dalam konteks ini, dividen justru mencerminkan kekuatan bisnis, bukan kelemahan.

Tentu, tidak semua dividen sehat. Jika pembayaran dividen dibiayai oleh utang, jika rasio pembayarannya terlalu agresif, atau jika perusahaan mengabaikan kebutuhan investasi penting demi menjaga citra, maka dividen memang bisa menjadi beban. Namun ini adalah persoalan alokasi modal dan kualitas manajemen, bukan kesalahan pada konsep dividen itu sendiri.

Sebagai investor, fokus kita seharusnya bergeser dari pertanyaan “apakah perusahaan membayar dividen?” menjadi “apakah perusahaan mengalokasikan modal secara rasional?”. Kita perlu menilai fase pertumbuhan bisnis, peluang reinvestasi yang tersedia, kekuatan neraca, serta konsistensi arus kas.

Kesimpulannya, pertumbuhan dan dividen bukanlah dua hal yang saling meniadakan. Keduanya adalah bagian dari strategi alokasi modal. Perusahaan terbaik tahu kapan harus menahan laba untuk tumbuh, dan kapan harus mengembalikannya kepada pemilik. Saat Anda menilai sebuah saham, apakah Anda sudah memahami di fase mana bisnis tersebut berada, dan apakah keputusan pembagian dividennya masuk akal dalam konteks itu?

@Blinvestor

Random tags: $SMSM $SMDR $MARK

Salah satu framework sederhana yang sering saya gunakan adalah dividend yield + growth rate. Meskipun simple, ia tetap cukup konservatif.

1. Tentukan hurdle rate pribadi. Sebaiknya di atas 12%. Kalau saya pribadi pakai 15%.

2. 15 % = Dividend Yield + growth rate.

3. Screen perusahaan yang ROE-nya >= 15%.

4. Perhatikan juga ROIC-nya. Sebaiknya di atas 13%, meskipun terdapat pengecualian untuk beberapa perusahaan yang ROIC-nya rendah tapi punya income non-operasi rutin dari anak usahanya.

4. Estimasi growth rate. Ini bagian paling tricky, karena ada banyak faktor (internal maupun eksternal) yang dapat mempengaruhi. Secara matematis rumusnya adalah ROIC x reinvestment rate, di mana reinvestment rate adalah berapa % dari NOPAT yang dihasilkan tahun sebelumnya yang diinvestasikan kembali ke usaha. Tapi ga segampang itu, karena harus memperhatikan base rates, secular tail (head) wind, growth of market size, moat, dll.

5. Pelajari satu per satu mana yang DY + estimasi growth nya bisa memenuhi 15% itu.

6. Kalau sudah nemu, ya tinggal dibeli dan hold, lalu evaluasi berkala.

Kenapa konservatif?

*Karena aslinya hurdle rate itu rumusnya adalah FCFE Yield + growth. DI mana FCFE Yield adalah Dividend Yield + % of Retained Cash. Jadi kita mengesampingkan value of % of Retained Cash, yang mana fungsinya adalah untuk memperkuat balance sheet, sehingga risk lebih teredam. Cash ini suatu saat juga dapat direinvestasikan atau dikembalikan ke kita sebagai investor.

*Karena kita pakai hurdle rate 15%, yang mana itu sudah lebih tinggi 3% dari hurdle rate market. 3% ini berfungsi sebagai MOS, sekaligus sebagai ruang untuk capital gain ketika market bullish.

Kenapa ROIC dan ROE penting?

Semakin tinggi ROIC/ROE, tingkat reinvestasi yang dibutuhkan untuk mencapai sebuah level pertumbuhan semakin kecil, sehingga sisa uangnya (FCFE) semakin besar. Yang berarti potensi returning to shareholder juga semakin besar. Jadi ROIC/ROE itu memiliki dampak terhadap dua variable sekaligus, yaitu dividend yield dan juga growth rate.

Dengan framework ini, seharusnya investor akan lebih tenang ketika terjadi gejolak di market. Ketika harga saham rontok, tapi fundamental perusahaan belum berubah, kita malah senang. Karena, DY nya semakin besar, membuat kita semakin mudah mencapai hurdle rate 15% itu. Ketika harga saham naik, cuannya lebih banyak lagi dari capital gain. Mau naik mau turun tetap happy.

Poin penting lain dari framework ini dapat dibaca di https://stockbit.com/post/29346071

Mudah-mudahan sharing ini bermanfaat! Bisa dibaca juga beberapa contoh dalam post:

https://stockbit.com/post/27790477

https://stockbit.com/post/27881223

https://stockbit.com/post/28033189

https://stockbit.com/post/28044530

$TOTL $SMSM $IPCC

Punya SMSM.

Disc on.

Di IG @theturtleinvesting ada yang tanya ke saya:

“Koh, $SMSM apakah sudah waktunya beli?”

Saya selalu jawab bahwa saya tidak berkapasitas untuk merekomendasikan jual atau beli saham. Tapi saya jawab bahwa saya sdh punya saham ini.

Lalu apakah di harga sekarang waktunya Avg Up?

Saya pribadi belum melakukan pembelian lagi kalau harganya tidak dekat atau bahkan dibawah harga pembelian saya. Peluru sih siap. Tapi saya rasa kalau SMSM bisa turun di bawah harga avg saya, melakukan avg down merupakan keputusan yg jauh lebih baik dr avg up untuk saat ini.

Kalau harganya malah naik, apa ga menyesal?

Intinya, jangan pernah menyesal krn tidak menyiapkan ember yang lebih besar saat hujan emas dtg. Toh sizing SMSM di porto juga sudah pas untuk saat ini.

Kalau ada yang maksa nanya, apakah saat ini harga yang bagus buat beli SMSM, maka jawabannya tergantung. Apakah anda happy dgn dividend yield saat ini (sekitar 8% yg dibagi per 3 bulan). Apakah anda happy dengan proyeksi mgmt yang menargetkan topline dan bottomline tumbuh 8% dan 10% thn ini. Apakah anda cukup yakin akan ada rerating multiple kedepannya di perusahaan yg kinerjanya spt ini.

Again, saya bukan financial advisor yang punya lisensi untuk merekomendasikan buy or sell.

Tapi saya hanya bisa memberikan pendapat, bahwa

Kalau memang ga happy dan yakin dgn pencapaian mgmt dan kinerja perusahaannya, masih banyak saham lain yang cocok untuk anda.

Random:

$BBRI $TOTL

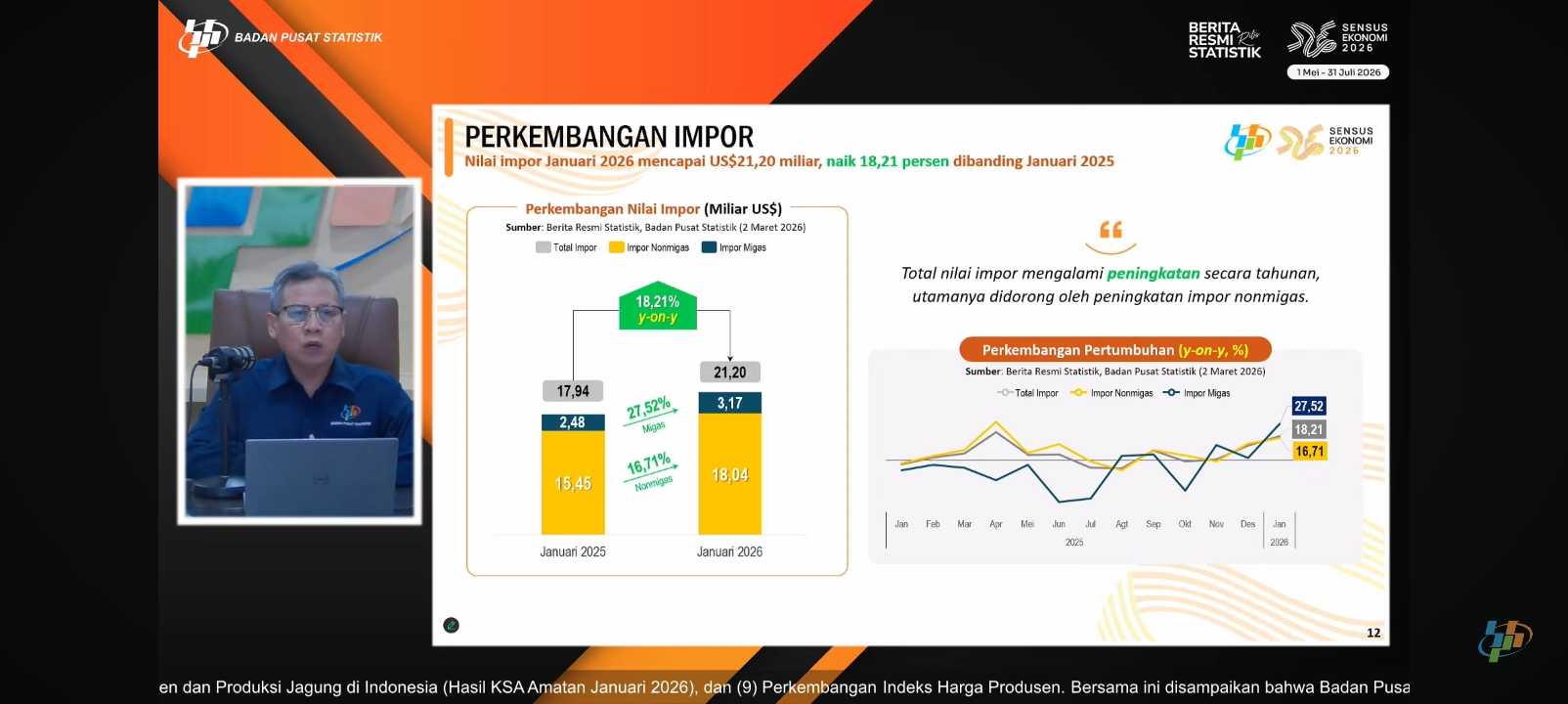

Rilis data impor Indonesia Jan 2026 oleh BPS

✅ Impor Jan = USD 21,20 miliar

Tumbuh +18,21% yoy.

Naik dibandingkan Des 2025 yang hanya tumbuh +10,81% yoy, dan di atas ekspektasi +13,23% yoy.

https://cutt.ly/4tEDAeyy

Impor yang tumbuh tinggi menandakan pulihnya permintaan dan potensi ekspansi ekonomi Indonesia.

$IHSG $INDF $SMSM

$SMSM https://cutt.ly/htEDp44x

$SMSM https://cutt.ly/LtEDovbi