ROTI

Nippon Indosari Corpindo Tbk.

770

0.00

(0.00%)

181,400

Volume

391,712

Avg volume

Company Background

PT Nippon Indosari Corpindo Tbk merupakan produsen roti massal yang pertama dan terbesar di Indonesia. Perseroan memproduksi ragam produk dengan merek “Sari Roti”, “Sari Kue” dan 'Sari Choco' yang halal, berkualitas, aman dikonsumsi dan terjangkau oleh masyarakat. Saat ini Perseroan mengoperasikan 14 pabrik yang berlokasi strategis dengan sebaran distribusi lebih dari 88.000 titik penjualan pada kanal modern maupun kanal tradisional di seluruh Indonesia. Sejak tahun 2010 mencatatkan sahamnya di Bursa Efek Indonesia dengan kode emiten ROTI.

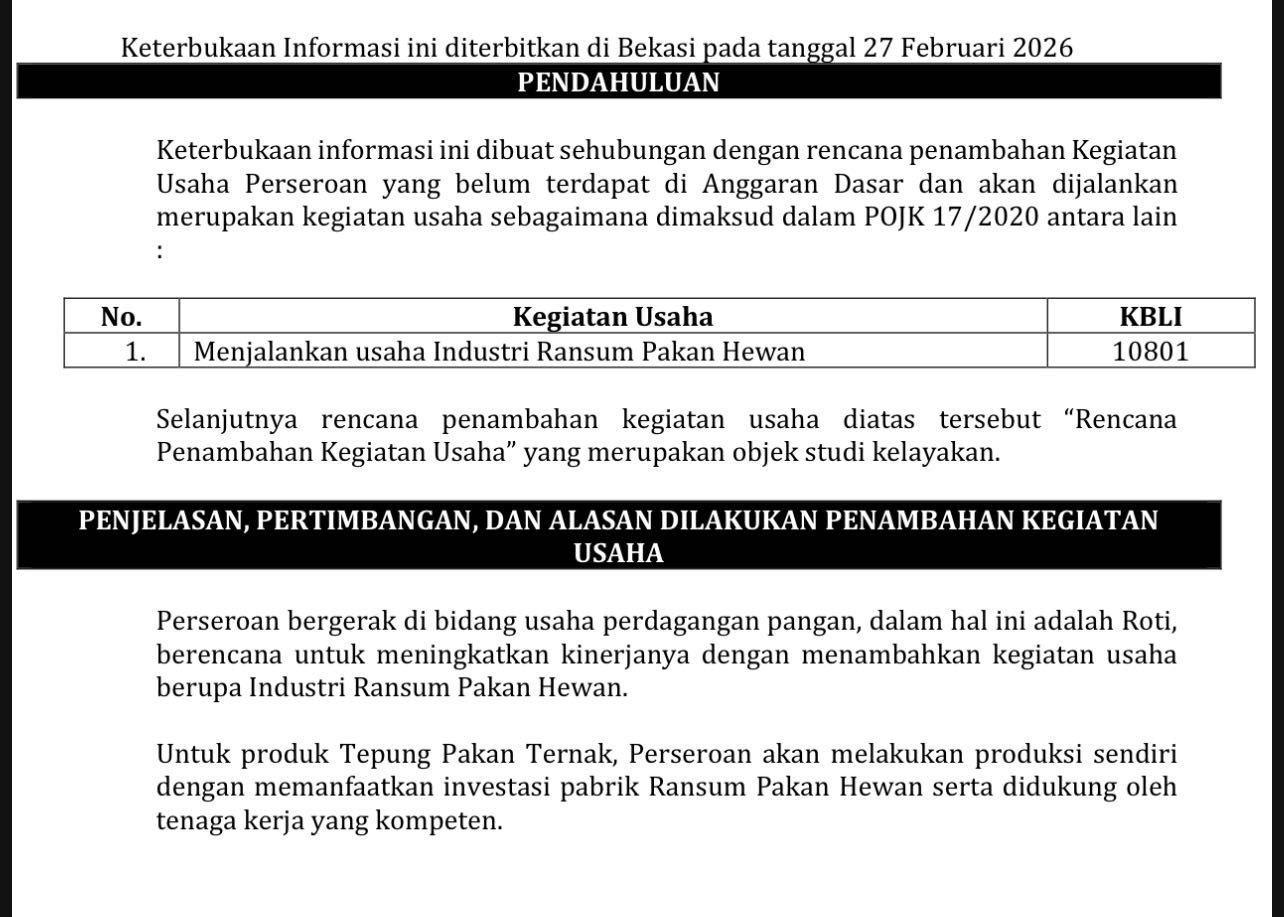

JAKARTA – PT Nippon Indosari Corpindo Tbk (ROTI), emiten produsen Sari Roti milik Grup Salim, tengah menyiapkan penambahan kegiatan usaha baru yang bergerak di bidang produk pakan ternak.

Manajemen ROTI telah melakukan studi kelayakan terkait rencana tersebut, serta dinyatakan layak untuk menjalan...

www.idnfinancials.com

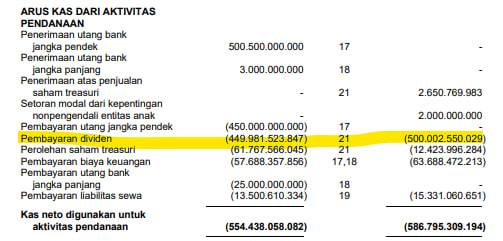

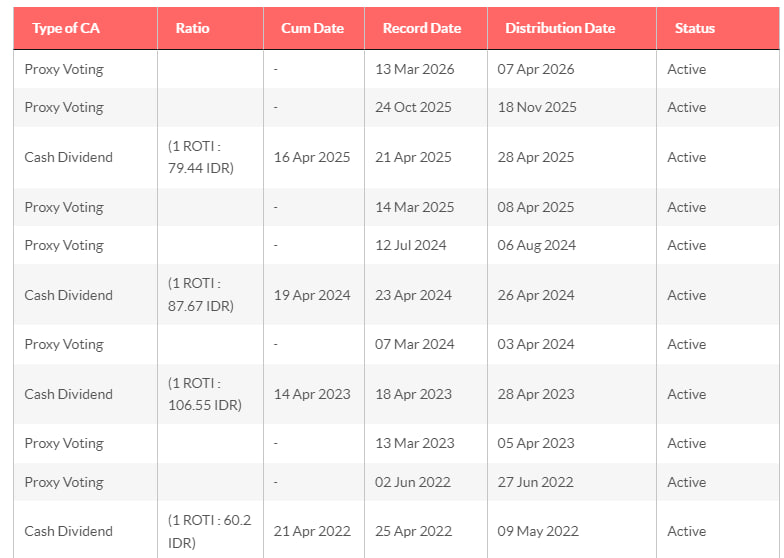

Alokasi cash Emiten $ROTI rada aneh dan kontradiktif. Selama setidaknya tiga tahun terakhir membagikan dividend lebih dari laba (Payout Ratio > 100%). Kinerjanya tren turun labanya. Meski Payout Ratio > 100% nominalnya juga tren turun. Di samping itu ada utang yang cukup besar, sekitar 500M jangka panjang dan 200M jangka pendek. Beban bunganya sekitar 60M/tahun.

Daripada bagi dividen 500M, kenapa tidak lunasi saja utangnya sehingga tidak perlu bayar bunga 60M?

Laba tergerus, utang menumpuk, tapi tetap royal membagikan dividen hingga mengambil dari saldo laba ditahan (Payout Ratio > 100%). Buat apa?

Ada beberapa kemungkinan : Menjaga kepercayaan investor, memberi sinyal optimis baik-baik saja, atau PSP BU. Memang sekilas jadi kelihatan menarik, DY 10% (asumsi dividen seperti tahun lalu, kemungkinan turun melihat laba yang turun). Emiten mana yang PE tinggi 17x sementara DY 10%. Dari sini saja sudah jelas Payout Ratio > 100%. Karena PE = Price/Earnings, kebalikannya adalah Earning Yield = Earnings/Price. Jika emiten bagi dividen 100% laba maka EY = DY, sehingga jika PE 17x maka seharusnya DY di sekitar 5%. Jelas dari sini ROTI bagi dividen 2x laba, wow!

Tentu saja tindakan ini kurang sehat untuk ROTI dan tidak akan sustain. Menurut ente, gimana?

1/4

EmitenNews.com - Tekanan daya beli dan efisiensi yang belum sepenuhnya mengimbangi penurunan penjualan membayangi kinerja PT Nippon Indosari Corpindo Tbk. (ROTI) sepanjang 2025. Emiten produsen roti tersebut membukukan laba bersih yang dapat diatribusikan kepada pemilik entitas induk sebesar Rp258,...

www.emitennews.com

oke lanjut part 25 : beberapa perusahaan sudah mulai publikasi FY-2025 nya. Sekarang kita cek status dan siklus 5 tahunannya. 3 emiten dulu (JRPT, ROTI, KEJU)

$JRPT

JRPT adalah developer township terintegrasi dengan core area:

🔹 Residential & Landed House

- Bintaro Jaya (2.680 ha izin lokasi, ±1.266 ha sudah dikembangkan)

- Revenue utama dari penjualan rumah & kavling

🔹 Recurring Income

- Bintaro Jaya Xchange Mall (Occupancy Mall 1: 90%, Mall 2: 97%)

- DoubleTree Hotel

- RS Premier Bintaro

- Properti investasi & sewa komersial

➡ Model bisnis: Developer konservatif + recurring income stabil

➡ Karakter: Low leverage, landbank kuat, cash generatif

fase emiten

2021 Recovery, laba Pulih, cash Stabil, market Bangkit, status Defensive Dev

2022 Early Expansion, laba Stabil naik, cash Naik, market Normalisasi, status Stabil Growth

2023 Expansion, laba Konsisten, cash Naik, market Sehat, status Growth

2024 Mature Expansion, laba Naik, cash Signifikan, market Stabil, status Cash Generator

2025 Strong Expansion, laba Rekor, cash Sangat kuat, market Optimis, posisi Prime Township

JRPT tidak spekulatif high-rise → risiko lebih rendah dibanding developer apartemen.

Capex utama:

- Akuisisi & pengembangan tanah

- Infrastruktur township

- Pengembangan mall & fasilitas komersial

Ciri khas JRPT:

- Tidak agresif utang

- Landbank bertahap (tidak overleveraged)

- Capex dibiayai dari kas operasional

- Properti investasi meningkatkan recurring

Strategi optimalisasi:

- Rotate landbank lama → monetisasi

- Naikkan porsi recurring income

- Jaga inventory turnover

- Tidak ekspansi luar Bintaro secara agresif (fokus core area)

Ini membuat ROIC stabil & risiko krisis lebih kecil.

Risiko Utama

- Suku bunga naik

- Perlambatan properti nasional

- Oversupply landed Tangerang

- Ketergantungan 1 kawasan (Bintaro)

jadi, JRPT adalah Township compounder konservatif dengan risiko rendah dan upside moderat.

fair value di 1.030 - 1.236 per share

lanjut $ROTI

ROTI adalah produsen roti mass production terbesar di Indonesia dengan brand utama Sari Roti.

Karakter bisnis:

- FMCG – makanan pokok substitusi

- Distribusi >100.000 titik (MT & GT)

- 15 pabrik nasional

- Margin tipis tapi volume besar

Sangat sensitif terhadap:

- Harga gandum global

- Daya beli

- Biaya distribusi

2026 → masuk bisnis baru: Industri Ransum Pakan Hewan (KBLI 10801) sebagai diversifikasi

fase emiten

2021 Recovery, Stabilisasi pasca pandemi, FMCG defensif

2022 Margin Compression, Tekanan bahan baku, Gandum spike global

2023 Rebound, Margin pulih, Konsumsi membaik

2024 Expansion Leverage, Utilisasi optimal, Volume naik

2025 Growth Acceleration, Momentum penjualan, FMCG + diversifikasi

history pengelolaan capex

2021 Tinggi, Ekspansi pabrik

2022 Tinggi, Penyelesaian proyek

2023 Moderat, Capacity addition

2024 Menurun, Maintenance + efisiensi

2025 Rendah, Optimisasi

2026 Selektif, Ransum pakan hewan

Cara Manajemen Maksimalkan Capex

- Bangun pabrik di kota distribusi strategis

- Capex selesai → turunkan kebutuhan ekspansi

- Naikkan utilisasi sebelum ekspansi baru

- Diversifikasi tanpa ganggu core bakery

- Struktur permodalan tetap sehat

Efeknya: ROIC membaik, Margin naik 2023–2025

Fair Value konservatif: 1.600–1.800 per share

Kesimpulan ROTI = Core defensive compounder, bukan saham cyclical spekulatif.

lanjut $KEJU

KEJU Produsen keju olahan No.1 Indonesia

Produk utama:

- Keju blok (estimasi kontributor 75–78% penjualan 2025)

- Keju slice

Channel:

- General Trade

- Modern Trade

- Food Service

- E-commerce

- 1 pabrik Cikarang (FSSC 22000, Halal, CPPOB)

- Ekspor ASEAN

Karakter bisnis:

- High volume, middle-low price segment

- Bergantung harga susu bubuk impor (raw material risk)

- Marketing & promo sangat agresif (akru promosi jadi key audit matter tiap tahun)

Karakter KEJU:

- Consumer staple

- Brand kuat

- Market leader

- Growth mid-teens

- Margin masih bisa ekspansi

fase emiten

2021 Stabilisasi, Small Cap, Cheese mass market, IPO impact

2022 Tekanan Margin, Small Cap Growth, FMCG staple, Promo & bahan baku naik

2023 Recovery, Growth, Dominasi blok, Inventory tinggi

2024 Ekspansi, Growth acceleration, Market share naik, Capex naik signifikan

2025 Scale-up, Mid growth consumer, Brand kuat, Potensi rerating

Strategi manajemen:

- Scale production → turunkan cost per unit

- Fokus high margin SKU

- Perkuat distribusi modern trade

- Jaga working capital (inventory 2023 tinggi lalu normalisasi 2024)

Capex digunakan untuk:

- Mesin produksi

- Automation

- Efficiency line

ROI capex terlihat mulai 2024–2025 (earning melonjak)

Risiko KEJU

- Harga susu global

- Rupiah

- Promo over-aggressive

- Konsentrasi pabrik tunggal

KEJU masuk fase growth scaling, bukan turnaround lagi.

wajar di 15–16x = 585-624 per share

$ROTI

melakukan penambahan kegiatan usaha pada bidang Industri Ransum Pakan Hewan (produk tepung pakan ternak) dinyatakan layak untuk dilaksanakan.

Pasar: Adanya tren peningkatan permintaan pakan ternak nasional.

Teknis: Kesiapan fasilitas produksi, sumber daya manusia, dan jaminan ketersediaan bahan baku.

Pola Bisnis: Terciptanya efisiensi operasional melalui pemanfaatan limbah atau sisa produksi roti sebagai bahan baku utama pakan.

Manajemen: Kesiapan struktur organisasi perusahaan yang didukung oleh pengalaman panjang di bidang pabrikasi.

Keuangan: Seluruh indikator kelayakan investasi, seperti nilai Net Present Value (NPV), Internal Rate of Return (IRR), Benefit Cost Ratio (BCR), dan Payback Period, menunjukkan angka yang menguntungkan dan memenuhi kriteria proyeksi.

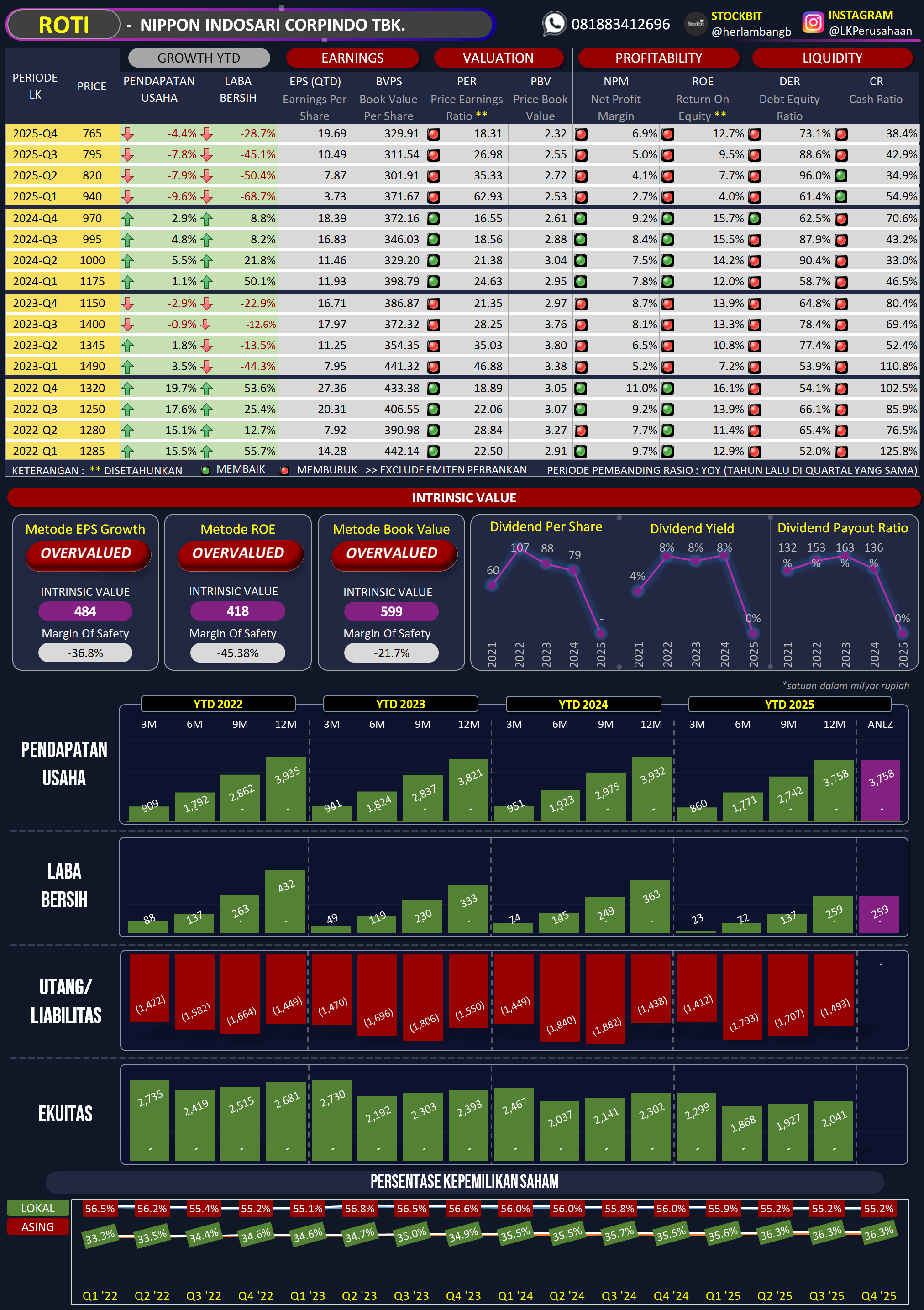

$ROTI Analisis fundamental untuk emiten ROTI berdasarkan keystats Q4 2025 ini menunjukkan dinamika yang sangat menarik antara kontraksi tahunan (Annual) dan pemulihan momentum jangka pendek (Quarterly).

Berikut adalah bedah tuntas.

1. Bedah Angka Keuangan (Deep Dive Analysis)

A. Kinerja Laba Rugi (Income Statement)

Net Income (TTM/Annualized): 259 Miliar. Terjadi kontraksi signifikan sebesar -28,70% dibandingkan FY 2024 yang mencapai 363 Miliar. Namun, ada anomaly positif di Q4: Laba bersih Q4 saja mencapai 122 Miliar, melampaui rata-rata kuartal sebelumnya (23B, 49B, 65B). Ini menandakan adanya efisiensi masif atau lonjakan musiman di akhir tahun.

Revenue (TTM): 3,75 Triliun. Turun tipis -4,44% YoY. Secara kuartalan (Q4), pendapatan tembus 1,015 Triliun, tumbuh 6,03% YoY. Artinya, volume penjualan mulai rebound di akhir tahun setelah lesu di awal 2025.

Profitability Margin: GPM: 53,32%. Sangat kuat, menunjukkan kekuatan pricing power di pasar roti massal.

NPM (Quarter): 12,00%. Margin bersih membaik di Q4 dibandingkan rata-rata tahunan yang hanya sekitar 6,8%.

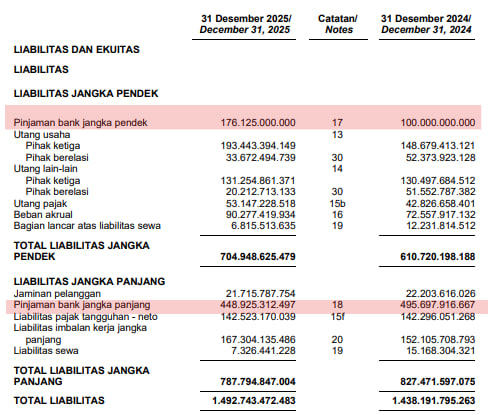

B. Neraca & Solvabilitas (Balance Sheet)

Total Equity: 2,041 B Dengan Total Liabilities 1,493 B.

Debt to Equity Ratio (DER): 0.46x. Struktur modal sangat sehat. Utang berbunga masih sangat terkendali.

Current Ratio: 1.37x. Likuiditas aman, namun Quick Ratio 0.97x menunjukkan manajemen stok (bahan baku tepung/gandum) sangat ketat atau hampir seluruh kas terpakai untuk operasional.

C. Cash Flow (The Real Blood)

Free Cash Flow (FCF): 314 Miliar. Angka ini lebih tinggi dari Net Income 259 Miliar. Ini adalah indikator kualitas laba yang sangat prima (high quality earnings), artinya laba bukan sekadar angka akuntansi, tapi benar-benar masuk sebagai kas.

D. Kebijakan Dividen

Payout Ratio: 190,11%. Ini adalah angka yang agresif. Perusahaan membagikan dividen jauh di atas laba tahun berjalan (mengambil dari saldo laba ditahan). Dengan Yield 10,32%, ROTI saat ini berfungsi sebagai Cash Cow bagi pemegang sahamnya.

2. Kalkulasi Harga Wajar (Valuasi 6 Metode)

Data Input:

EPS 2025: 41,79

BVPS: 329,91

Harga Saat Ini Rp770 (PER 18,43x)

Risk-Free Rate (Assumed): 6,5%

Growth (g) Assumed: 5% (Konservatif)

1. Graham Formula (Revisited)

Harga wahar : Rp.523

2. Graham Number

Harga wajar : Rp.557

3. Peter Lynch (PEG Ratio)

Growth YoY adalah negatif, namun kita gunakan estimasi pertumbuhan jangka panjang 7%.

Fair PER = Growth Rate = 7

Harga Wajar = 7 x 41,79 =Rp292

(Catatan: Metode ini menghukum saham dengan growth rendah/negatif).

4. EPS x PER Historical (Mean PER 5 Year ~15x)

Harga wajar Rp.627

5. ROE / COE (Cost of Equity)

ROE 12,67%, asumsi COE 10%.

Harga wajar : Rp.418

6.PBV Wajar (Sektor Consumer)

Rata-rata PBV industri roti/consumer stabil di angka 1.5x - 2.0x.

Harga wajar PBv 1.8x = Rp. 594.

3. Kesimpulan

Kondisi Bisnis Stagnant to Recovering. Q4 menjadi titik balik krusial.

Valuasi Overvalued. Harga Rp.770 berada di atas seluruh metode valuasi wajar (Rata-rata Fair Value: Rp500 - Rp600).

Daya Tarik Dividend Play. Yield 10%+ adalah magnet utama, bukan capital gain.

ROTI saat ini diperdagangkan dengan Premium yang didorong oleh kebijakan dividen yang sangat loyal (Payout Ratio > 100%). Secara fundamental "Price to Earnings" (18,4x) dan "Price to Book" (2,33x), saham ini sudah mahal untuk perusahaan yang pertumbuhan tahunannya sedang terkontraksi.

investor tidak mengejar harga (chasing) di level 700-an untuk investasi jangka panjang kecuali hanya mengincar dividen.

Harga masuk yang aman secara Margin of Safety (MoS) berada di area Rp550 - Rp600.

Momentum Q4 2025 yang kuat wajib dipantau di Q1 2026; jika pertumbuhan berlanjut, maka valuasi akan ter-adjust naik.

Dalam kacamata analis pergerakan harga sebuah saham tidak pernah terjadi secara kebetulan.

Penurunan ROTI dalam 2 tahun terakhir dan fase sideways (konsolidasi) dalam 3 bulan terakhir adalah cerminan dari "Earnings Compression" dan "Yield Trap Risk."

Berikut adalah analisis tajam mengapa fenomena ini terjadi:

1. Analisis Penurunan 2 Tahun Terakhir: "The Growth Stall"

-Pasar modal selalu menghargai growth (pertumbuhan). Ketika sebuah emiten gagal memberikan pertumbuhan double-digit, pasar akan melakukan De-rating (menurunkan standar valuasi PER).

-Margin Squeeze & Raw Material Volatility: Selama 2 tahun terakhir, harga komoditas gandum dan biaya logistik (energi) melonjak global. Sebagai market leader, ROTI sulit menaikkan harga jual secepat kenaikan biaya produksi tanpa mengorbankan volume penjualan. Akibatnya, terjadi penggerusan margin laba bersih.

-Earnings Contraction: Data menunjukkan Net Income (TTM) turun drastis -28,70% (dari 363B ke 259B). Analis membenci tren laba yang menurun. Penurunan harga saham adalah bentuk penyesuaian pasar terhadap realita bahwa perusahaan sedang mengalami masa jenuh (mature stage).

-Opportunity Cost: Investor institusi memindahkan dana dari saham konsumer yang stagnant ke sektor lain yang lebih bertumbuh atau ke instrumen fixed income (obligasi) saat suku bunga tinggi. Mengapa memegang saham berisiko dengan laba turun jika obligasi negara memberikan imbal hasil yang pasti?

2. Analisis Sideways 3 Bulan Terakhir: "The Tug-of-War"

Fase sideways adalah kondisi Equilibrium (keseimbangan) di mana kekuatan jual dan beli sama kuat. Inilah yang terjadi di balik layar:

-The Dividend Floor (Support): Harga tidak jatuh lebih dalam karena tertahan oleh Dividend Yield 10,32%. Bagi pengelola dana (Fund Manager), yield di atas 10% adalah "safety net" yang sangat kuat. Setiap kali harga turun sedikit, pemburu dividen masuk melakukan akumulasi, sehingga harga memantul kembali ke atas.

-Lack of Catalyst (Resistance): Harga tidak bisa naik karena pasar belum melihat "Story" baru. Meskipun Q4 menunjukkan perbaikan (rebound), pasar masih skeptis: "Apakah ini pertumbuhan organik atau hanya anomali musiman akhir tahun?"

-Wait and See Mode: Investor besar menunggu rilis laporan keuangan Q1 2026. Mereka ingin konfirmasi apakah kenaikan laba di Q4 2025 (122B) bisa dipertahankan (sustainable). Jika Q1 kembali melambat, harga berpotensi akan jebol ke bawah.

Jika Q1 2026 kuat, fase sideways akan pecah menjadi uptrend.

3. Pandangan: "Efficiency vs Growth"

Secara profesional, ROTI saat ini sedang bertransisi dari saham Growth menjadi saham Income/Value.

Analogi : "investor tidak membeli ROTI untuk mengharap harganya naik 2x lipat dalam setahun (Capital Gain), investor membelinya karena ia adalah mesin pencetak uang yang membagikan kasnya secara brutal kepada investor (Dividend)."

Faktor Penentu Sideways Pecah ke Atas:

-Penurunan harga bahan baku gandum secara signifikan.

-Keberhasilan penetrasi produk baru dengan margin lebih tinggi.

-Pivot suku bunga acuan yang membuat yield 10% menjadi jauh lebih seksi dibandingkan instrumen pasar uang lainnya.

Kesimpulan :

Harga turun 2 tahun terakhir karena fundamentally justified (laba turun). Harga sideways 3 bulan terakhir karena valuation support (dividen menahan kejatuhan).

Disclaimer : Analisis ini merupakan opini/ pendapat pribadi berdasarkan data keystats yang tersedia saat ini, Bukan Rekomendasi Ajakan Jual/Beli.

@acogeologist

Kalau kita hanya mengharap dividen, tapi harga sahamnya terus turun, ya secara total return kita tetap bisa rugi. Dividen itu memang cashflow yang nyata, tapi bukan penawar otomatis untuk penurunan nilai investasi. Kalau turunnya kecil dan bisnisnya tetap sehat, itu masih dalam koridor wajar. Tapi kalau turunnya karena fundamental melemah, maka dividen yang kita terima bisa jadi tidak cukup untuk menutup erosi nilai modal.

Average down juga bukan jaminan aman. Ia hanya masuk akal kalau alasan turunnya harga bersifat sementara dan bisnisnya masih kuat. Kalau yang kita average adalah bisnis yang memang sedang memburuk, kita hanya memperbesar eksposur ke risiko yang sama. Di situ sering kali investor merasa “lebih tenang” karena harga rata-rata turun, padahal kualitas asetnya ikut turun.

Dalam konteks tulisan di atas, yang perlu kita cek bukan sekadar “masih bagi dividen atau tidak”, tapi kenapa harga terus turun. Apakah pasar sedang berlebihan? Atau memang ada perubahan di laba, arus kas, utang, atau prospek industrinya? Kalau kita tidak menjawab itu, maka kita hanya sedang membeli yield, bukan membeli bisnis.

Jadi santainya begini: dividen itu bonus dari bisnis yang sehat. Kalau bisnisnya melemah, dividen bisa jadi cuma penenang sementara. Dan average down itu alat, bukan solusi otomatis. Yang menentukan tetap kualitas bisnis dan alasan kenapa kita bertahan.

$POWR $AADI $ROTI

sepertinya memanfaatkan roti yang kadaluarsa, tambah pemasukan apalagi bisnis rotinya makin banyak saingan, di Indomaret udh bukan yang utama lagi $ROTI

$ROTI LK Full Year 2025: Membuat Roti dengan Bahan Pengawet yang Lebih Minimal Itu Memang Berat

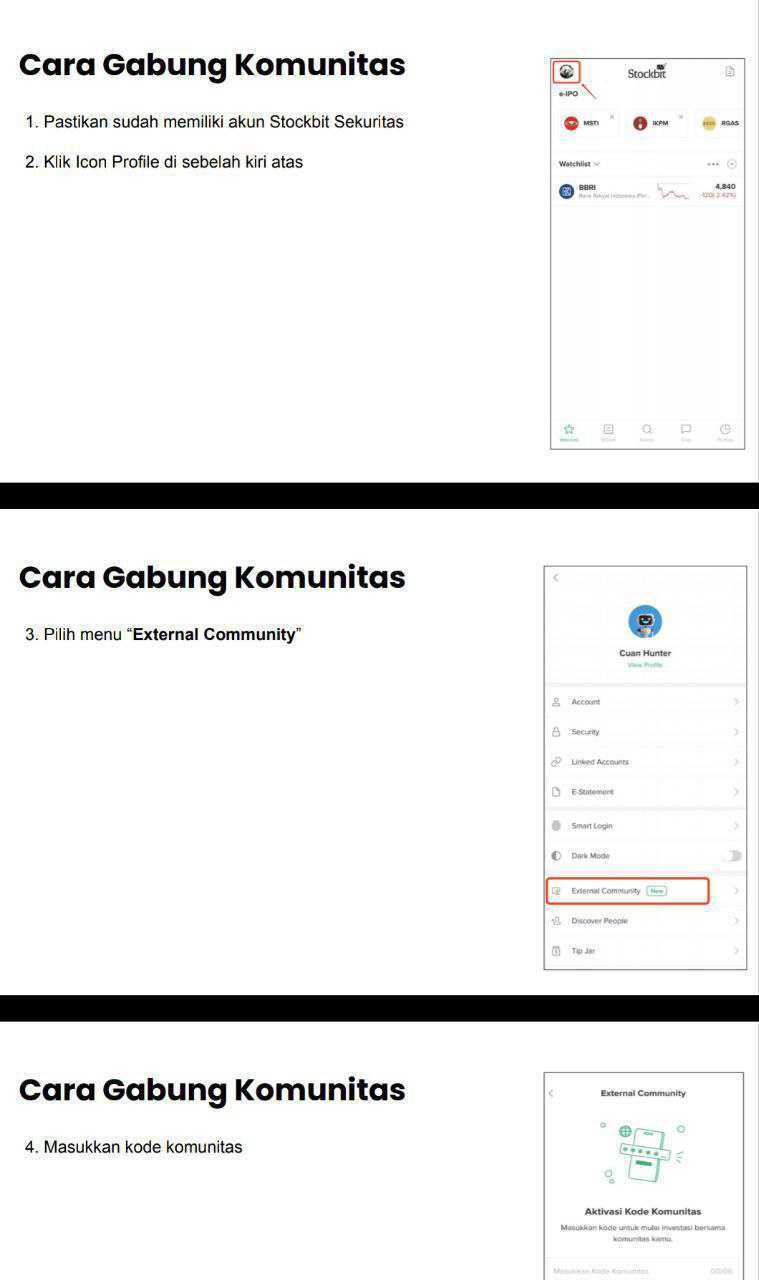

Kata ahli gizi, carilah makanan yang pengawet dan zat pewarna buatannya paling sedikit kalau mau sehat. ROTI sudah mengikuti saran tersebut dengan produksi roti yang pengawet-nya tidak banyak sehingga masa kadaluarsa-nya lebih cepat. Cuma masalahnya adalah saran sehat itu malah bikin sakit laporan keuangan ROTI. Simalakama memang. Pengen bikin sehat konsumen, tapi dia sendiri sakit. Banyak produk roti di Indonesia yang pakai bahan pengawet aneh-aneh sehingga bisa tahan berbulan-bulan. Sedangkan Sari Roti itu biasanya paling lama cuma 4-9 hari saja rotinya bertahan, setelah itu retur. External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

Inti luka ROTI di LK Full Year 2025 ada di barang cepat basi itu menuntut distribusi super presisi. Begitu presisinya turun sedikit saja, kerusakannya langsung muncul di retur, barang kedaluwarsa, dan biaya tetap yang tetap jalan. Itulah kenapa margin laba bersih ROTI turun dari 9,2% menjadi 6,8%. Penurunan ini bukan datang dari satu akun saja, melainkan efek domino dari sisi atas yang melemah dan sisi biaya yang tidak lentur. Upgrade skill https://cutt.ly/Ve3nZHZf

Mulai dari revenue, pendapatan neto turun 4,4%. Dua produk yang paling menentukan ikut melemah. Penjualan kotor roti tawar turun dari Rp2,61 T menjadi Rp2,42 T, dan roti manis turun dari Rp1,68 T menjadi Rp1,66 T. Ini masalah pertama karena dua lini ini adalah tulang punggung volume. Ketika volume turun, pabrik dan jaringan distribusi yang sudah terlanjur besar tidak otomatis ikut mengecil. Masalah kedua lebih menyakitkan. Retur penjualan naik menjadi Rp779,34 M, setara 17,1% dari total penjualan kotor. Cara bacanya, dari setiap Rp100 produk yang dikirim, sekitar Rp17 kembali. Dan roti yang kembali itu bukan kembali jadi aset, melainkan biasanya berubah jadi beban.

Di saat pendapatan turun 4,4%, beban pokok penjualan hanya turun 1,2%. Ini sinyal klasik operating leverage yang jelek. Volume turun, tapi biaya produksi tidak turun sebanding. Penyebabnya kelihatan di pabrik. Overhead pabrik naik dari Rp401,5 M menjadi Rp420,6 M. Upah langsung naik menjadi Rp315,65 M dari Rp299,22 M. Penyusutan pabrik naik menjadi Rp153,08 M, dan utilitas listrik gas air naik menjadi Rp135,99 M. Ini kombinasi yang bikin biaya per unit terasa makin berat ketika output tidak maksimal. Penyusutan dan sebagian utilitas itu sifatnya fixed atau semi-fixed, jadi ketika roti tidak terserap, biaya tetap tetap ditanggung.

Di beban usaha, ceritanya kurang lebih sama. Total beban usaha tetap tinggi di Rp1,71 T, hampir tidak berubah walau pendapatan turun. Ini seperti menjalankan mobil dengan gigi tinggi saat jalanan menanjak, putarannya berat. Gaji dan kesejahteraan karyawan naik di sisi penjualan Rp334,3 M dan di sisi umum Rp219,5 M. Beban sewa di bagian penjualan naik jadi Rp17,0 M. Yang paling menohok adalah persediaan kedaluwarsa atau cacat yang naik menjadi Rp328,5 M. Ini sebenarnya terjemahan akuntansi dari masalah operasional, prediksi demand meleset, distribusi kurang rapih, atau eksekusi di toko tidak secepat umur roti. Di bisnis roti 4-9 hari, angka Rp328,5 M itu semacam alarm, bukan sekadar biaya biasa.

Masalahnya makin terlihat saat dilihat per wilayah. Wilayah Tengah berubah dari laba Rp62,6 M pada 2024 menjadi rugi segmen Rp27,44 M pada LK Full Year 2025. Ini pergeseran sekitar Rp90,0 M ke arah yang lebih buruk. Padahal Wilayah Timur masih mencetak laba segmen Rp275,8 M dan Wilayah Barat Rp84,9 M. Artinya problem-nya tidak seragam. Ada area yang eksekusinya masih sehat, ada area yang seperti penyedot margin. Wilayah Tengah adalah titik yang paling masuk akal untuk dicurigai, entah karena kompetisi lebih padat, rute lebih sulit, titik distribusi lebih menyebar, atau pola belanja yang lebih sulit diprediksi sehingga retur dan kedaluwarsa lebih tinggi. Upgrade skill https://cutt.ly/Ve3nZHZf

Ada efek tambahan yang kecil tapi tetap memperkuat cerita pengetatan, penghasilan keuangan turun dari Rp14,78 M menjadi Rp9,61 M. Ini biasanya terjadi ketika saldo kas dan setara kas turun atau yield deposito turun. Dampaknya tidak sebesar retur atau biaya pabrik, tapi arahnya konsisten. Bantalan pendapatan non-operasional juga menipis.

ROTI sedang membayar harga dari pilihan produk yang lebih sehat, umur simpan pendek membuat sistem distribusi harus nyaris tanpa cacat. Di LK Full Year 2025, cacat kecil itu kelihatan besar karena retur 17,1% dan beban kedaluwarsa Rp328,5 M. Sementara biaya tetap pabrik dan beban usaha tidak ikut turun ketika penjualan melemah. Kalau ada satu kunci perbaikan yang paling logis, itu bukan sekadar menaikkan sales, tapi mengecilkan kebocoran. Retur, kedaluwarsa, dan performa Wilayah Tengah. Begitu tiga titik ini membaik, margin punya peluang pulih, tanpa harus mengorbankan identitas roti yang minim pengawet.

📉 Margin Laba ROTI

• 📉 Net margin 6,8% dari 9,2%

🧾 Revenue

• 📉 Pendapatan neto turun 4,4%

• 🍞 Roti tawar Rp2,42 T dari Rp2,61 T

• 🥐 Roti manis Rp1,66 T dari Rp1,68 T

↩️ Retur

• 🧨 Rp779,34 M 17,1% penjualan kotor

🏭 COGS kaku

• 🧱 COGS turun cuma 1,2%

• 🏗️ Overhead Rp420,6 M dari Rp401,5 M

• 👷 Upah Rp315,65 M dari Rp299,22 M

• 🧾 Penyusutan Rp153,08 M

• ⚡ Utilitas Rp135,99 M

Upgrade skill https://cutt.ly/Ve3nZHZf

🧑🏭 Beban usaha

• 🧱 Total Rp1,71 T nyaris flat

• 👥 Gaji jual Rp334,3 M, umum Rp219,5 M

• 🗑️ Kedaluwarsa Rp328,5 M

• 🏠 Sewa Rp17,0 M

🗺️ Wilayah

• 🌅 Timur laba Rp275,8 M

• 🌇 Barat laba Rp84,9 M

• 🧊 Tengah rugi Rp27,44 M dari laba Rp62,6 M

💸 Keuangan

• 🏦 Bunga deposito Rp9,61 M dari Rp14,78 M

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Disclaimer: http://bit.ly/3RznNpU

1/7

$ROTI Mungkin sudah mentok jualan makanan manusia, sekarang mau merambah jualan makanan ternak.

Group Salim biasanya terkenal dg usaha konglomerasi yg jenis usahanya saling terkait. Kenapa tiba-tiba mau jualan pakan ayam ya?Group Salim apa punya usaha per Ayaman juga?

$ROTI LK Full Year 2025: Roti Berkualitas Itu Bagus Buat Konsumen Tapi Jelek Buat Bisnis

Roti yang berkualitas biasanya sedikit pakai pengawet dan lebih sehat ketimbang roti yang pakai banyak bahan pengawet. Roti berkualitas itu bagus buat konsumen tapi jelek bagi produsennya. Itu lah yang dialami oleh ROTI yang mencoba bikin roti berkualitas yang rendah pengawet tapi itu juga yang jadi sumber masalah perusahaan. Di bisnis roti mass market, waktu adalah musuh utama. Begitu lewat masa segar, roti berubah dari barang dagang jadi biaya, dan biaya itu biasanya datang diam-diam lewat retur, potongan, dan inefisiensi distribusi. External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

LK Full Year 2025 menunjukkan ROTI masih punya dominasi produk yang jelas, tetapi bocornya juga jelas. Total penjualan kotor Rp4,55 T sebelum retur dan rabat, paling besar datang dari roti tawar 53,1% setara Rp2,42 T, disusul roti manis 36,5% setara Rp1,66 T. Kue hanya 8,1% setara Rp367,3 M, dan lain-lain Rp104,6 M. Komposisi ini memberi pesan penting, ROTI hidup dari volume harian yang berulang, bukan dari produk premium yang margin tinggi tapi putarannya lambat. Di sisi baik, itu bikin brand menempel di rutinitas konsumen. Di sisi rawan, salah hitung demand sedikit saja bisa langsung jadi retur besar karena volumenya memang besar. Upgrade skill https://cutt.ly/Ve3nZHZf

Bicara retur, ini titik yang paling terasa dampaknya di LK Full Year 2025. Retur penjualan Rp779,3 M, setara 17,1% dari penjualan kotor. Cara membayangkannya sederhana, dari setiap Rp100 barang yang dikirim, sekitar Rp17 kembali. Di bisnis roti rendah pengawet, angka retur tinggi itu seperti pajak kualitas, semakin pendek umur simpan, semakin mahal biaya ketidakakuratan distribusi. Yang membuatnya lebih mumet, retur tidak berhenti di angka retur saja, biasanya ikut menyeret biaya handling, logistik balik, dan potensi potongan dagang.

Sekarang masuk ke garis besar yang paling investor rasakan di LK Full Year 2025. Pendapatan neto turun 4,4%, dari Rp3,93 T ke Rp3,76 T. Tapi laba bersih yang diatribusikan ke pemilik turun jauh lebih dalam, 28,7%, dari Rp362,6 M menjadi Rp258,5 M. Ini artinya sensitivitas laba terhadap penurunan penjualan sangat tinggi. Secara statistik sederhana, penjualan turun Rp170 M, tetapi laba turun Rp104,1 M. Jadi setiap Rp1 penurunan penjualan seolah memukul laba sekitar Rp0,61. Itu bukan karena satu pos saja, tetapi gabungan efek biaya tetap, tekanan harga, dan kebocoran operasional yang jadi lebih dominan saat volume melemah. Upgrade skill https://cutt.ly/Ve3nZHZf

Margin memberi bukti tambahan dari LK Full Year 2025. Gross margin turun dari 54,6% ke 53,1%, turun 1,5 poin. Di FMCG skala triliunan, 1,5 poin itu bukan receh, itu biasanya ratusan miliar nilai yang hilang di level laba kotor. Lebih pedih lagi di net margin, turun dari 9,2% ke 6,8%, turun 2,4 poin. Ini menjelaskan kenapa laba bersih jatuh lebih cepat dari penjualan. Pendapatan turun tipis, tetapi profitabilitas yang jatuh membuat laba ikut jatuh dalam.

Yang menarik, peta wilayahnya di LK Full Year 2025 seperti membalik asumsi umum. Wilayah Timur mencatat laba segmen Rp275,8 M, Wilayah Barat Rp84,9 M, dan Wilayah Tengah justru rugi segmen Rp27,4 M. Selisih Timur versus Barat Rp190,9 M, besar sekali. Bahkan dibanding Tengah, jaraknya Rp303,2 M. Ini memberi petunjuk out of the box. Masalah ROTI bukan merata di semua tempat. Ada area yang sangat efisien, dan ada area yang seperti ember bocor. Wilayah Tengah layak dicurigai, entah karena kompetisi paling padat, biaya distribusi tinggi, rute tidak efisien, titik jual terlalu menyebar, atau pola demand lebih susah ditebak sehingga retur lebih banyak. Sementara Timur kemungkinan menikmati kombinasi yang lebih sehat, bisa karena kompetisi lebih longgar, pricing power lebih baik, atau eksekusi distribusinya lebih presisi.

Ketergantungan saluran jual di LK Full Year 2025 juga memberi konteks kenapa tekanan bisa terasa cepat. Indomaret dan Alfamart $AMRT menyerap 60,02% dari penjualan neto. Dari sisi positif, ini jalur volume yang membuat pabrik bisa jalan penuh, distribusi terencana, dan produk cepat terserap. Dari sisi negatif, kekuatan tawar ada di retail modern, bukan di produsen. Saat retailer mengetatkan syarat dagang, menekan harga, atau mengubah kebijakan retur, dampaknya langsung ke profit. Dalam bisnis roti, negosiasi itu tidak cuma soal harga, tetapi soal siapa yang menanggung barang tidak laku, dan itu nyambung langsung ke retur 17,1%. Upgrade skill https://cutt.ly/Ve3nZHZf

Untungnya, cerita ROTI di LK Full Year 2025 tidak berakhir di penurunan laba saja, karena struktur dan likuiditasnya memberi bantalan. Utang bank berbunga Rp625,05 M. CFO Rp456,97 M. Kas dan setara kas Rp270,5 M. Kalau kas digabung CFO setahun, dana Rp727,5 M, lebih dari cukup untuk melunasi utang bank Rp625,05 M. Ini memberi ruang manuver. Net gearing ratio 17,34% juga rendah, artinya ROTI tidak sedang menumpuk risiko pembiayaan. Perusahaan punya waktu untuk membenahi operasional tanpa dikejar tekanan utang yang mencekik.

Di sisi yang masih kuat, gross margin masih 53,1%, masih di atas 50%, brand masih punya daya tarik, dan likuiditas cukup untuk menjaga napas. Di sisi yang menggerus, pendapatan neto turun 4,4%, laba bersih turun 28,7%, net margin turun 2,4 poin, dan retur 17,1% adalah lubang yang nyata. Peta wilayah menunjukkan jawabannya, tidak ada satu obat yang cocok untuk semua. Perbaikan paling cepat biasanya datang dari menutup lubang terbesar di Wilayah Tengah, dan meniru disiplin eksekusi yang sudah terbukti di Wilayah Timur. Kalau retur bisa ditekan beberapa poin saja, dampaknya ke laba sering lebih besar daripada mengejar kenaikan penjualan, karena yang dibenahi adalah kebocoran langsung di bawah garis atas, bukan sekadar menambah volume yang berisiko kembali jadi retur.

🍞 Revenue ROTI Rp4,55 T

• 🍞 Roti tawar 53,1% Rp2,42 T

• 🥐 Roti manis 36,5% Rp1,66 T

• 🎂 Kue 8,1% Rp367,3 M

• 📦 Lain-lain Rp104,6 M

↩️ Retur

• 🧨 Rp779,3 M 17,1%

📉 Kinerja LK Full Year 2025

• 🧾 Sales neto Rp3,76 T turun 4,4%

• 💵 Laba bersih Rp258,5 M turun 28,7%

• 📏 Gross margin 53,1% dari 54,6%

• 📉 Net margin 6,8% dari 9,2%

🗺️ Wilayah

• 🌅 Timur laba Rp275,8 M

• 🌇 Barat laba Rp84,9 M

• 🧊 Tengah rugi Rp27,4 M

Upgrade skill https://cutt.ly/Ve3nZHZf

🏪 Channel penjualan

• 🏬 Indomaret+Alfamart 60,02% sales

💳 Utang dan kas

• 🏦 Utang bank Rp625,05 M

• 💧 CFO Rp456,97 M

• 💰 Kas Rp270,5 M

• 🧷 Net gearing 17,34%

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Disclaimer: http://bit.ly/3RznNpU

1/2

Jakarta, CNBC Indonesia - Emiten pengelola Sari Roti PT Nippon Indosari Corpindo Tbk (ROTI) mencatat penurunan laba 29% sepanjang tahun 2025.

Melalui laporan keuangan terbaru, laba taun berjalan ROTI tercatat sebesar Rp256,7 miliar. Sebelumnya, perseroan mencatat laba sebesar Rp362,2 miliar di tahun...

www.cnbcindonesia.com

JAKARTA – PT Nippon Indosari Corpindo Tbk (ROTI), atau yang lebih dikenal dengan produsen Sari Roti, membukukan laba bersih 2025 ambles 28,7% secara tahunan menjadi Rp258,5 miliar.

Berdasarkan Laporan Keuangan 2025, pendapatan ROTI sebenarnya hanya merosot 4,4% menjadi Rp3,8 triliun pada akhir Des...

www.idnfinancials.com

PT Nippon Indosari Corporindo Tbk (ROTI) berencana memperluas lini bisnis ke industri pakan hewan ternak guna meningkatkan kinerja keuangan. Perseroan akan menambah kegiatan usaha Industri Ransum Pakan Hewan (KBLI 10801) dengan memanfaatkan sisa hasil produksi roti sebagai bahan baku. Produksi tepung pakan ternak akan dilakukan sendiri melalui investasi pabrik ransum dan didukung tenaga kerja kompeten.

Berdasarkan studi kelayakan KJPP Rengganis, Hamid & Rekan, bisnis ini dinilai prospektif karena pasar pakan ternak terus berkembang, terutama didorong ekspansi ayam petelur seiring program Makan Bergizi Gratis (MBG). Secara finansial, proyek ini memiliki IRR 26,44 persen, jauh di atas parameter normal 9,76 persen, dengan estimasi masa pengembalian modal sekitar 5 tahun 7 bulan.

Untuk merealisasikan rencana tersebut, perseroan akan menggelar Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) pada 7 April 2026. Manajemen meyakini ekspansi ini memberi nilai tambah karena mengoptimalkan limbah produksi roti sekaligus ditopang kesiapan sumber daya dan keahlian yang dimiliki perusahaan.

Sumber: IDX Channel

$ROTI

IDXChannel - PT Nippon Indosari Corporindo Tbk (ROTI) siap melebarkan sayap bisnis ke pakan hewan ternak. Keputusan strategis tersebut dilakukan dalam rangka meningkatkan kinerja keuangan perseroan.

Sejalan dengan rencana tersebut, produsen roti terbesar di Indonesia itu akan menambahkan kegiatan us...

www.idxchannel.com

IDXChannel - PT Nippon Indosari Corpindo Tbk (ROTI) mencatat penurunan kinerja sepanjang tahun lalu. Produsen roti terbesar di Indonesia itu membukukan laba bersih Rp259 miliar, turun 29 persen dibandingkan 2024 yang mencapai Rp363 miliar.

Sejalan dengan penurunan kinerja bottom line tersebut, penda...

www.idxchannel.com

$ROTI

Halo rekan-rekan investor! Mari kita bedah kinerja PT Nippon Indosari Corpindo Tbk (kode saham: ROTI) sepanjang tahun 2025. Sebagai mentor, saya akan memaparkan poin-poin krusial dari laporan keuangan tahunan ini agar Anda bisa mengambil keputusan investasi yang lebih tajam.

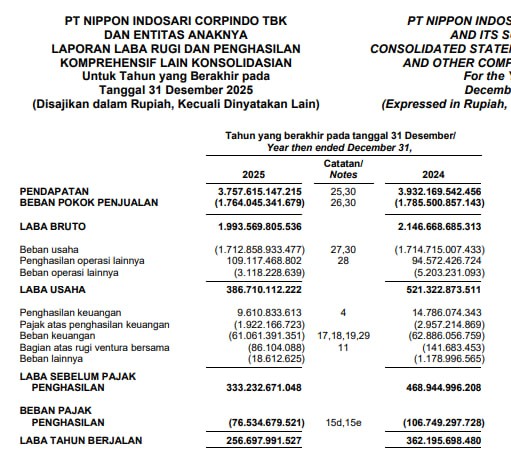

**1. Kinerja Penjualan dan Laba Mengalami Tekanan**

Kinerja keuangan ROTI di tahun 2025 terlihat sedang mengalami perlambatan. Penjualan perusahaan turun dari Rp3,93 triliun pada tahun 2024 menjadi Rp3,75 triliun di tahun 2025. Penurunan "top line" ini berdampak langsung pada laba kotor yang ikut susut menjadi Rp1,99 triliun dari sebelumnya Rp2,14 triliun. Alhasil, laba bersih tahun berjalan tertekan cukup dalam, turun dari Rp362,19 miliar di 2024 menjadi hanya Rp256,69 miliar pada 2025. Laba per saham dasar (EPS) yang dapat diatribusikan kepada entitas induk pun turun signifikan dari 63,57 menjadi 45,81. Ini adalah sinyal merah yang mengindikasikan bahwa perusahaan sedang berjuang menggenjot pertumbuhan pendapatannya.

**2. Tulang Punggung Pendapatan ROTI**

Secara produk, penjualan roti tawar masih menjadi primadona dengan sumbangan pendapatan sebesar Rp2,42 triliun, disusul oleh produk roti manis sebesar Rp1,66 triliun. Namun, Anda patut mencatat bahwa terdapat angka retur penjualan yang cukup membebani, yakni mencapai Rp779,33 miliar. Dari sisi basis pelanggan, ROTI sangat bergantung pada dua raksasa minimarket di Indonesia, di mana PT Indomarco Prismatama menyumbang pendapatan lebih dari 10% yakni sebesar Rp1,30 triliun, dan PT Sumber Alfaria Trijaya Tbk menyumbang sebesar Rp952,48 miliar. Ketergantungan pada dua pelanggan ritel besar ini memberikan keuntungan stabilitas distribusi, namun sekaligus menjadi risiko konsentrasi.

**3. Kondisi Neraca dan Arus Kas**

Dari sisi aset, total aset ROTI menyusut dari Rp3,74 triliun di 2024 menjadi Rp3,53 triliun pada 2025. Jumlah liabilitas sedikit meningkat dari Rp1,43 triliun menjadi Rp1,49 triliun, sementara ekuitas perusahaan merosot dari Rp2,30 triliun menjadi Rp2,04 triliun. Posisi likuiditas berupa kas dan setara kas juga turun drastis dari Rp430,94 miliar menjadi Rp270,52 miliar. Meski demikian, arus kas bersih dari aktivitas operasi masih kokoh mencatatkan angka positif sebesar Rp456,97 miliar, walau nilainya menurun dibandingkan tahun sebelumnya.

**4. Dividen Tetap Mengalir**

Di tengah penurunan laba, ada angin segar bagi Anda penganut strategi *dividend investing*. Sepanjang tahun 2025, ROTI tetap membagikan dividen kas kepada para pemegang sahamnya sebesar Rp449,98 miliar. Hal ini menunjukkan komitmen manajemen untuk tetap memberikan imbal hasil (*return*) berupa uang tunai kepada pemegang saham dari cadangan saldo labanya.

**5. Opini Auditor: Bukti Kualitas Laporan**

Laporan keuangan ini diaudit oleh KAP Purwanto Susanti dan Surja dengan opini Wajar Tanpa Modifikasian (Unqualified). Ini mengindikasikan laporan keuangan ROTI disajikan dengan wajar dan bisa kita andalkan sebagai basis analisis fundamental.

**Arahan Mentor:**

Saham ROTI saat ini sedang menghadapi tantangan perlambatan bisnis. Penurunan pendapatan dan laba bersih menuntut investor untuk berhati-hati dan menanti gebrakan strategi manajemen dalam mendongkrak penjualan ritel atau menekan retur produk. Bagi Anda yang mencari saham pembagi dividen, ROTI masih terbukti loyal. Namun, jika Anda berburu *capital gain* dari saham yang bertumbuh agresif (*growth stock*), ada baiknya Anda mengambil posisi *wait and see* hingga terlihat tanda-tanda pembalikan arah kinerja (*turnaround*) pada kuartal-kuartal berikutnya.

***

**Ringkasan Cepat:**

* **Pendapatan & Laba:** Penjualan turun menjadi Rp3,75 triliun, laba bersih anjlok ke Rp256,69 miliar.

* **Andalan Penjualan:** Roti Tawar dan Roti Manis, mayoritas didistribusikan melalui minimarket Indomaret dan Alfamart.

* **Aset & Kas:** Total aset turun ke Rp3,53 triliun; saldo kas turun menjadi Rp270,52 miliar namun kas operasional tetap positif.

* **Aksi Korporasi:** Membagikan dividen kas sebesar Rp449,98 miliar di tahun 2025.

* **Status Audit:** Opini Wajar Tanpa Modifikasian.

https://cutt.ly/UtEwizP9

@InvestSahamMudah jika kita tak mau lepas sahamnya, apakah tahun depan masih dapat dividen? sepertinya $ROTI lebih sehat jika keluar dai BEI 🤔