BALI

Bali Towerindo Sentra Tbk

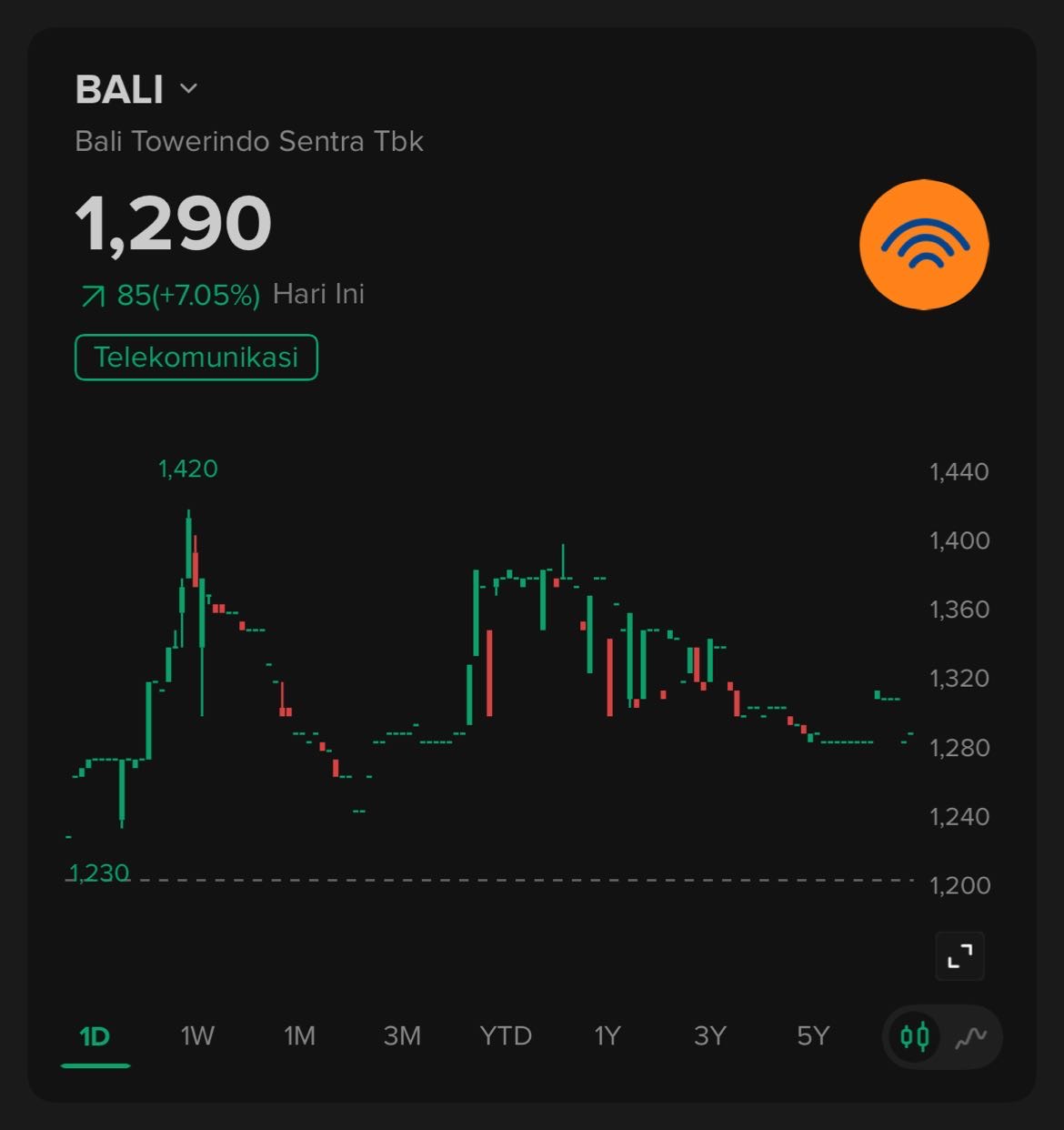

1,335

-10

(-0.74%)

51,700

Volume

188,904

Avg volume

Company Background

PT Bali Towerindo Sentra Tbk merupakan salah satu perusahaan penyedia jasa penyewaan menara telekomunikasi terkemuka di Propinsi Bali. Perseroan menyewakan menara telekomunikasi untuk instalasi dan pemasangan antena dan peralatan lain dengan transmisi sinyal telekomunikasi nirkabel dan fibre optic terintegrasi berdasarkan perjanjian jangka panjang dengan operator-operator telekomunikasi di Indonesia. Pada tahun 2017 Perseroan memperoleh izin penyelenggaraan layanan Internet Protocol Television (IPTV)

PT Bali Towerindo Sentra Tbk. - BALI

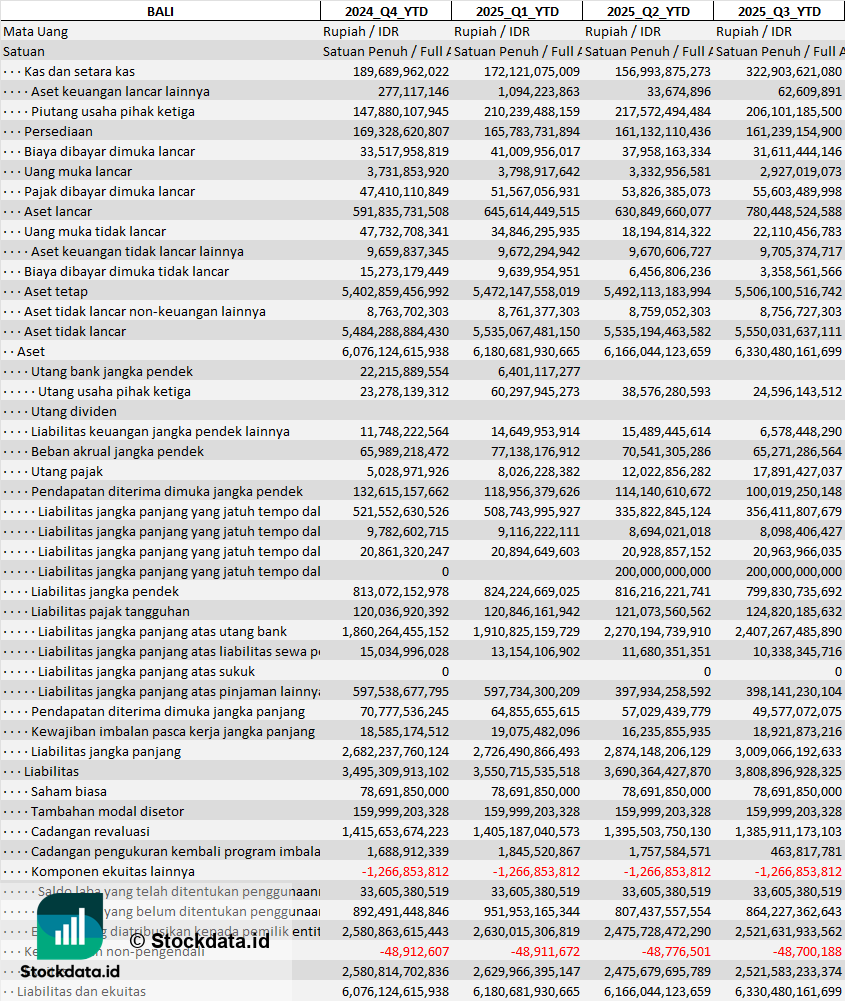

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

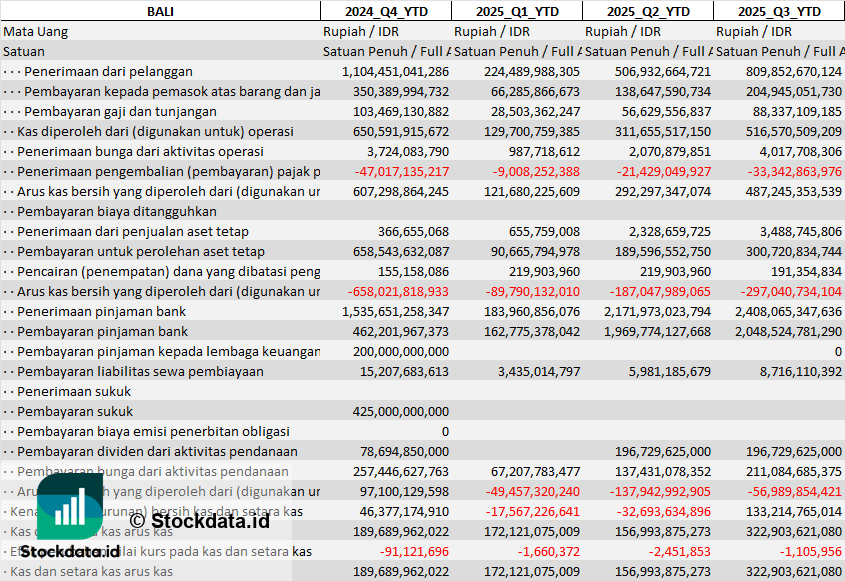

- Laporan Arus Kas

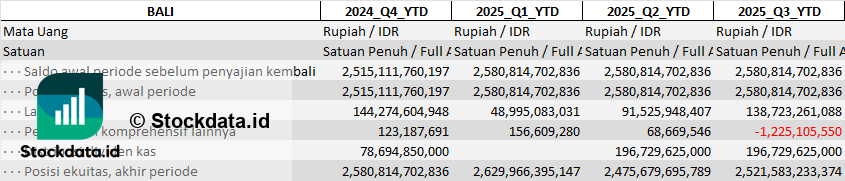

- Laporan Perubahan Ekuitas

Follow kami untuk laporan fundamental emiten!

$BALI

1/4

STOCKWATCH.ID (JAKARTA) – PT Bali Towerindo Sentra Tbk (BALI) mencatat kinerja impresif sepanjang tahun 2025. Pendapatan dan laba emiten emiten jasa penyewaan menara telekomunikasi itu tumbuh positif. Pencapaian kinerja ini antara lain didukung peningkatan layanan komunikasi data, internet, Telev...

stockwatch.id

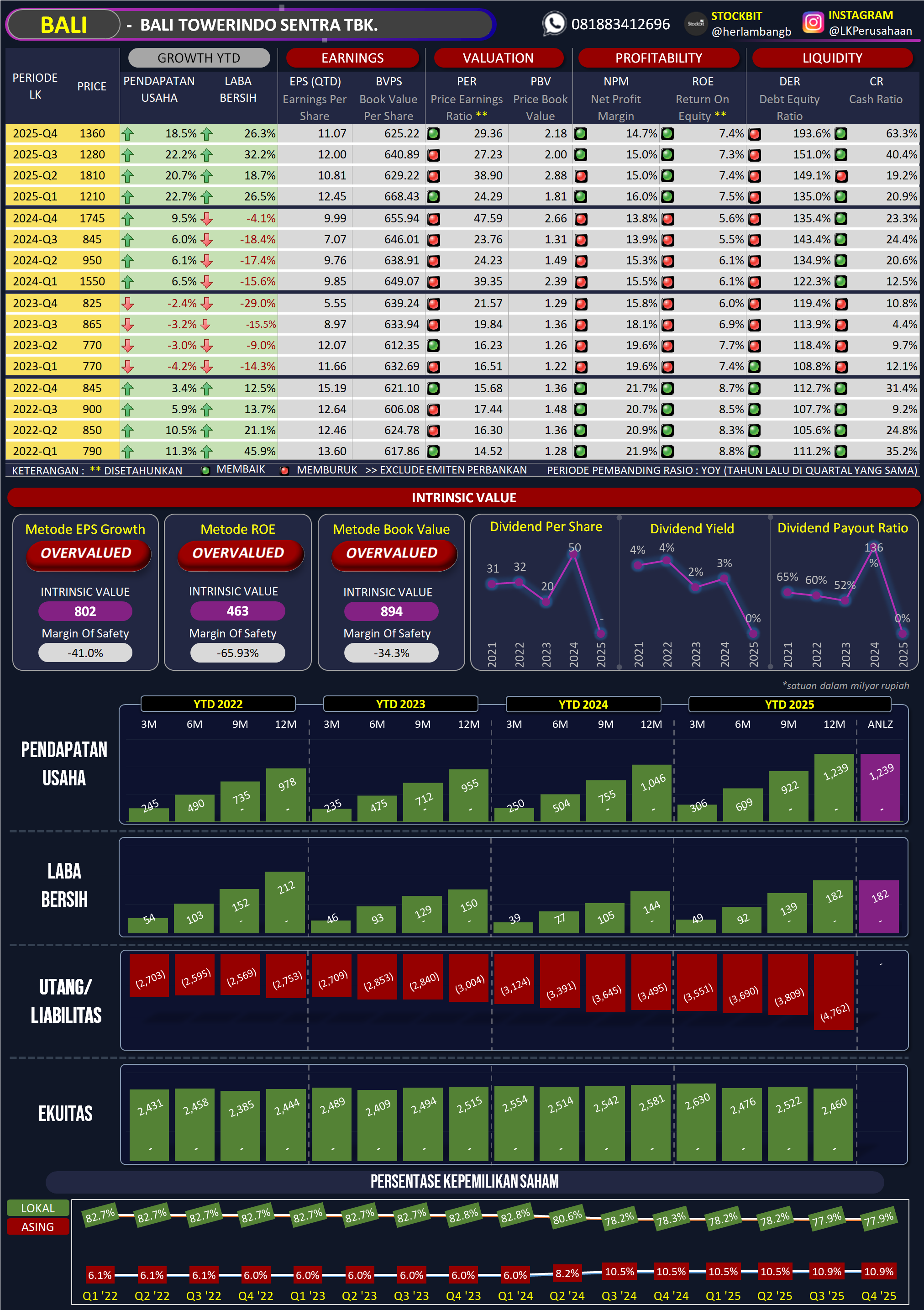

$BALI pada Q4 2025 membukukan Laba Bersih Rp 44 B atau naik 10.81% dibanding Q4 2024 sebesar Rp 39 B. Pada perdagangan saat ini, PE Ratio (TTM) perseroan berada di level 29.03x.

Pendapatan meningkat 8.97% menjadi Rp 317 B. Gross Profit Margin di kuartal ini adalah 53.10% dibandingkan dengan 56.49% di periode yang sama tahun lalu. Laba Kotor tercatat naik 2.45% menjadi Rp 168.44 B.

Sementara itu Beban Keuangan $BALI tercatat sebesar Rp (75 B). Total Debt pada Q4 2025 sebesar Rp 3,745 B dibanding Rp 3,059 B di Q4 2024. Dengan demikian, Debt to Equity Ratio $BALI menjadi 1.52 dibanding 1.19 pada kuartal lalu.

Dari sisi Arus Kas, $BALI melaporkan positive Operating Cashflow sebesar Rp 250 B. Selain itu, emiten telah menyerap Capex pada periode ini senilai Rp (82 B) sehingga Free Cash Flow tercatat Rp 169 B.

Data tersaji dalam kuartalan, bukan year to date.

Selengkapnya Data Finansial bisa diakses http://stockbit.com/symbol/BALI/financials

$BALI

PT Bali Towerindo Sentra Tbk. menunjukkan pertumbuhan operasional yang positif dengan peningkatan pendapatan dan laba bersih yang sehat di tahun 2025. Namun, perusahaan juga mencatat peningkatan liabilitas yang cukup besar dan adanya koreksi negatif dari revaluasi aset tetap yang menekan total laba komprehensif serta nilai ekuitasnya.

oke lanjut part 22 : beberapa perusahaan sudah mulai publikasi FY-2025 nya. Sekarang kita cek status dan siklus 5 tahunannya. 3 emiten dulu (MLPT, BALI, BBRI)

$MLPT , system integrator dan digital transformation partner

Core Business:

- Hybrid Infrastructure

- Digital Platforms & Services

- Business Solutions

- Cyber Security

- Digital Insights & Big Data

- AI & Analytics

Segmen utama:

- Perbankan (bank pemerintah, BPD, bank swasta besar)

- Institusi keuangan

- Pemerintah

- Telco

- Healthcare

- Retail & manufaktur

Revenue berasal dari:

- Penjualan solusi (project-based)

- Layanan managed services (recurring)

- Maintenance & support

- Software & licensing

Karakter bisnis:

- Margin moderat

- Cash conversion sangat tergantung proyek

- Working capital heavy (piutang & persediaan tinggi)

2021, fase Recovery digital, Stabil, Pasca Covid rebound

2022, fase Growth awal, Ekspansi, Perbankan capex IT naik

2023, fase Konsolidasi, Mature growth, Selektif project

2024, fase Acceleration, Strong compounder, IT security & AI naik

2025, fase Optimized growth, Efficient operator, Digital infra naik

Capex MLPT tidak besar (asset-light model)

Capex utama:

- Data center infra

- Tools & platform

- Investasi anak usaha digital

Kesimpulan fase saat ini: MLPT masuk fase Mature Compounder

Fair value range: Konservatif (12x) → 3.684 per share

Risiko utama MLPT : Proyek pemerintah delay, Working capital membengkak, Tekanan harga dari kompetitor

Next PT Bali Towerindo Sentra Tbk ( $BALI ), perusahaan infrastruktur telekomunikasi & jaringan dengan segmen:

🗼 Tower (menara telekomunikasi)

📡 Transmission & VSAT

🌐 FTTX (Fiber to the X) retail & corporate

🖥 Data Center

📺 IPTV / Pay TV

Awalnya eksklusif di Bali (Badung), lalu ekspansi ke Jawa dan kota besar lainnya.

Model bisnis berbasis recurring income jangka panjang (lease tower & jaringan) → karakteristik semi-infrastruktur.

Karena BALI adalah asset-heavy, depresiasi besar dan cash flow operasional lebih penting dari laba akuntansi.

2021, fase Recovery Leverage tinggi, Pasca pandemi, Cash flow mulai stabil

2022, Stabil, Refinancing, Suku bunga naik, Masih defensive

2023, fase Konsolidasi, Asset kuat, Market sideways Fokus efisiensi

2024, Pre-acceleration, Margin membaik, Awal rotasi infra, Siap ekspansi

2025, Acceleration, Earnings double, Potensi re-rating, Private placement disetujui

Fair value konservatif (12x) → ~2.220 per share

Jika 2026 konsisten → BALI berubah dari "Tower regional defensive" menjadi "Infrastructure growth compounder".

BALI sekarang masuk kategori: 👉 Growth infrastructure play (early re-rating phase)

next PT Bank Rakyat Indonesia (Persero) Tbk ( $BBRI ), bank BUMN terbesar dengan fokus utama:

- Kredit UMKM (mikro, kecil, menengah)

- Kredit konsumer (KPR, payroll)

- Kredit korporasi & komersial

- Digital banking (BRImo)

- Anak usaha: Pegadaian, PNM, BRI Finance, dll.

Karakter utama BBRI:

- CASA kuat

- Margin tinggi karena dominasi mikro

- Bank paling sensitif ke siklus UMKM & daya beli bawah-menengah

2021, Recovery, Turnaround kuat, Pasca covid

2022, Expansion, Super Normal Profit, Likuiditas tinggi

2023, Peak cycle, Euphoria Mikro, Kredit agresif

2024, Mature Peak, Stabil, Daya beli mulai selektif

2025, Early Moderation, High Base, GDP resilient (lihat pubex)

BBRI adalah:

- ROE 20–25%

- CASA > 60%

- Franchise mikro dominan

- State-owned premium

fair konservatif: 14x mid cycle = 5.922 per share

Berdasarkan Public Expose 2026

Makro:

- GDP tetap resilien

- Konsumsi selective (upper segment)

- Deposit growth terdorong upper tier

- BI rate masih relatif tinggi

Risiko 2026:

- Cost of fund naik

- Mikro rentan NPL jika daya beli melemah

- CASA bisa stagnan

$BALI

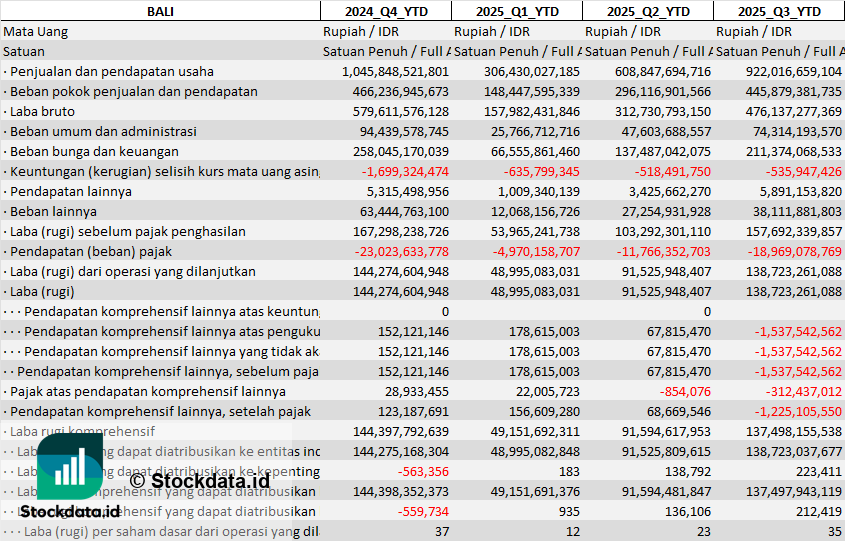

Halo rekan investor! Mari kita bedah bersama kinerja keuangan PT Bali Towerindo Sentra Tbk (BALI) untuk tahun buku yang berakhir pada 31 Desember 2025. Sebagai investor, ada beberapa poin fundamental krusial yang perlu kita perhatikan dari laporan keuangan terbaru ini.

**1. Pertumbuhan Pendapatan dan Laba yang Solid**

Kinerja *top-line* dan *bottom-line* BALI menunjukkan tren yang sangat positif. Penjualan dan pendapatan usaha perusahaan naik menjadi Rp1,23 triliun pada tahun 2025, dibandingkan tahun 2024 yang sebesar Rp1,04 triliun. Bisnis utama mereka sangat kuat, didorong oleh sektor komunikasi data, internet, televisi kabel, dan VSAT yang menyumbang Rp678,6 miliar, serta penyewaan menara dan jaringan sebesar Rp560,6 miliar.

Efisiensi ini tercermin pada laba bersih dari operasi yang dilanjutkan yang melonjak dari Rp144,27 miliar menjadi Rp182,28 miliar. Sejalan dengan itu, Laba Per Saham (EPS) dasar juga meningkat dari 36,67 menjadi 46,33. Ini adalah indikator bahwa ekspansi bisnis perusahaan langsung berdampak positif pada kantong pemegang saham.

**2. Kualitas Pelanggan (Klien Raksasa)**

BALI memiliki portofolio pelanggan yang memberikan kepastian pendapatan jangka panjang. Klien penyumbang pendapatan terbesar di 2025 didominasi oleh instansi pemerintah dan perusahaan telekomunikasi *blue-chip*, seperti Dinas Komunikasi, Informatika dan Statistik Provinsi DKI Jakarta (Rp258,27 miliar), PT Indosat Tbk (Rp210,96 miliar), dan Kuasa Pengguna Anggaran BAKTI (Rp191,34 miliar). Basis pelanggan yang solid ini sangat meminimalisir risiko gagal bayar (kredit macet).

**3. Posisi Kas yang Melonjak Drastis (Likuiditas Super Kuat)**

Total aset perusahaan bertumbuh signifikan dari Rp6,07 triliun di 2024 menjadi Rp7,22 triliun di 2025. Hal yang sangat fantastis bagi investor adalah lonjakan posisi kas dan setara kas yang naik gila-gilaan dari hanya Rp189,68 miliar menjadi Rp1,27 triliun. Likuiditas yang melimpah ini memberikan BALI amunisi besar untuk mengamankan operasional, melakukan ekspansi (*capital expenditure*), atau membayar kewajiban jangka pendek tanpa mengganggu arus kas perusahaan.

**4. Agresif Menggunakan *Leverage* (Utang) untuk Ekspansi**

Di sisi kewajiban, total liabilitas BALI naik cukup tajam dari Rp3,49 triliun menjadi Rp4,76 triliun. Kenaikan ini utamanya dipicu oleh penambahan utang bank dan penerbitan Sukuk Ijarah Berkelanjutan I Tahap III tahun 2025 senilai Rp1,35 triliun.

Anda tidak perlu panik dulu melihat kenaikan utang ini. Di industri infrastruktur telekomunikasi yang sangat padat modal (*capital intensive*), mengambil utang adalah hal lumrah untuk percepatan pembangunan. Dana dari sukuk dan pinjaman ini dialokasikan untuk pembiayaan aset produktif (menara telekomunikasi, VSAT, dan jaringan fiber optik) serta untuk pelunasan utang/refinancing.

**5. Arus Kas Operasi Sangat Sehat**

Apakah utang besar membebani operasional? Laporan arus kas menunjukkan bahwa aktivitas operasi BALI sukses mencetak kas bersih sebesar Rp737,64 miliar. Artinya, bisnis inti mereka benar-benar memproduksi uang *cash* yang lebih dari cukup untuk menjalankan operasional dan membayar beban bunga, yang pada 2025 tercatat sebesar Rp286,58 miliar.

**Arahan Mentor untuk Keputusan Investasi Anda:**

Emiten BALI merupakan tipikal saham perusahaan *growth* di sektor infrastruktur telekomunikasi. Fokus mereka saat ini adalah memperluas jaringan *Fiber to the X* (FTTX) dan menara *Microcell Pole* (MCP). Angka finansial tahun 2025 membuktikan bahwa strategi agresif berbasis utang (leverage) mereka berhasil diterjemahkan menjadi pertumbuhan laba riil dan akumulasi kas yang masif.

Bagi Anda yang berorientasi pada investasi *growth investing*, saham ini memiliki pijakan fundamental yang menarik. Namun, karena rasio liabilitas terhadap ekuitas perusahaan semakin tinggi, tugas Anda ke depan adalah terus memantau kemampuan perusahaan mempertahankan stabilitas arus kas operasi untuk menjaga rasio *Debt to Equity* mereka tetap terkontrol.

Semoga analisis ini memandu Anda meraih *cuan*! Tetap disiplin dengan *money management* Anda.

https://cutt.ly/AtW1EsBL

RANDOM TAG $TOWR $TBIG

KABARBURSA.COM – Indeks Harga Saham Gabungan (IHSG) menutup perdagangan Senin, 23 Februari 2026, di level 8.383,53 atau menguat 111,76 poin setara 1,35 persen dibandingkan penutupan sebelumnya di 8.271,77.

Sepanjang sesi, indeks bergerak dalam rentang 8.327,57 hingga 8.397,07, setelah dibuka di 8....

www.kabarbursa.com

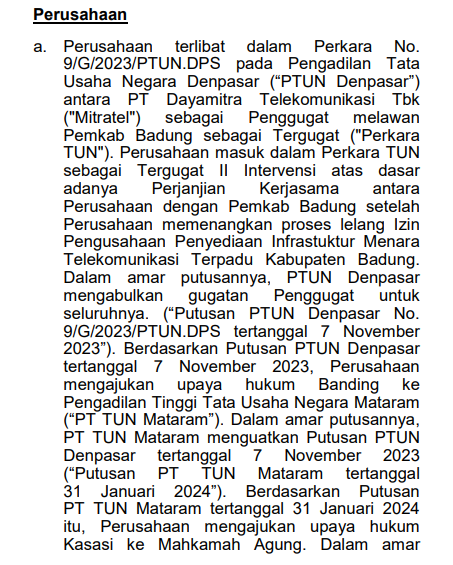

IDXChannel – Kementerian Komunikasi dan Digital (Kemkomdigi) memantau proses persidangan gugatan perdata yang diajukan PT Bali Towerindo Sentra Tbk (BALI) terhadap Pemerintah Kabupaten Badung di Pengadilan Negeri (PN) Denpasar.

Perkara tersebut berkaitan dengan dugaan wanprestasi atas perjanjian k...

www.idxchannel.com

Kabupaten Badung: Tempat Perang Menara Terbesar di IHSG

Di bisnis menara telekomunikasi, saham $BALI dan Kabupaten Badung itu seperti sedang melawan dunia. Entah apa istimewanya Kabupaten Badung hingga diperebutkan oleh berbagai perusahaan menara di Indonesia. Dunia versi menara itu sederhana, lokasi premium selalu jadi medan perebutan karena trafik tinggi berarti kebutuhan kapasitas tinggi, dan kapasitas butuh titik jaringan. Badung juga bukan sekadar kabupaten, ini etalase pariwisata global, jadi estetika, tata-ruang, dan kontrol infrastruktur biasanya jauh lebih ketat dibanding daerah biasa. Saat kontrol ketat ketemu bisnis yang butuh kepastian izin, lahirlah satu hal yang paling bikin emiten besar kepanasan, akses pasar yang dikunci lewat pintu regulasi. External Comunity Pintar Nyangkut di Telegram dengan Kode External Community menggunakan kode: A38138 https://stockbit.com/post/13223345

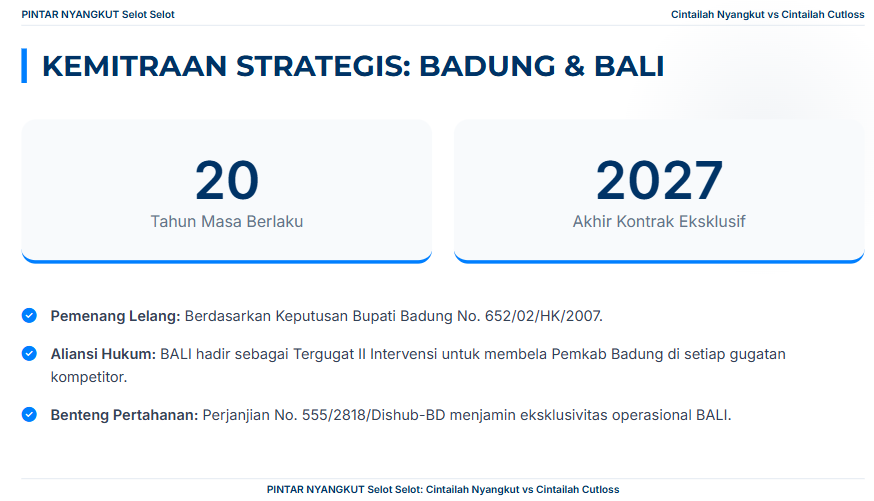

Kuncinya ada di kontrak eksklusif yang sudah hidup sejak 2007. BALI menang lelang infrastruktur menara terpadu berdasarkan Keputusan Bupati Badung Nomor 652/02/HK/2007, lalu dikunci lagi oleh perjanjian kerja sama 20 tahun yang efektif 7 Mei 2007 sampai 7 Mei 2027. Artinya, pada titik laporan 30 September 2025, perjanjian itu sudah berjalan 18 tahun 4 bulan 23 hari, dan masih menyisakan 1 tahun 7 bulan 7 hari. Ini bukan sekadar kerja sama, ini model konsesi, satu pihak jadi gerbang. Dalam model seperti ini, siapa pun yang mau main di area tersebut biasanya harus menyesuaikan diri pada desain Pemkab dan kanal yang sudah ditetapkan, dan itu yang membuat wilayahnya seperti benteng. Upgrade Skill https://cutt.ly/Ve3nZHZf

Lalu masuk gelombang gugatan 2023. Ada tiga blok besar yang mencoba mendobrak benteng lewat PTUN Denpasar, $MTEL lewat Perkara No. 9/G/2023/PTUN.DPS, geng TOWR lewat Protelindo Perkara No. 18/G/2023/PTUN.DPS dan iForte Perkara No. 19/G/2023/PTUN.DPS, lalu geng CENT lewat CMI dan EMA Perkara No. 28/G/2023/PTUN.DPS. Polanya juga konsisten, Pemkab Badung jadi Tergugat I, BALI muncul sebagai Tergugat II Intervensi untuk membela posisi konsesi. Secara bisnis, ini bukan sekadar debat izin, ini perebutan hak untuk menempatkan infrastruktur di lokasi yang dianggap paling bernilai, dan perebutannya terjadi saat kontrak eksklusif masih berlaku.

Yang menarik adalah arah putusan pada akhirnya memberi sinyal besar soal siapa yang punya posisi paling kuat. MTEL sempat menang di tingkat bawah, tetapi Mahkamah Agung (MA) membatalkan putusan yang menguntungkan MTEL, lalu MTEL mencabut Peninjauan Kembali (PK) pada Februari 2025, itu semacam pengakuan bahwa jalurnya mentok. Gugatan CENT bahkan tidak diterima sejak awal, dan kasasinya ditolak MA pada 9 Desember 2024, lalu tidak ada catatan PK lanjutan. Di kubu TOWR, Protelindo sempat berada di fase yang tidak menguntungkan BALI, tetapi pada 12 Agustus 2025 MA menerima permohonan PK dari BALI atau Pemkab Badung terkait perkara Protelindo, ini titik balik yang mempertegas pertahanan konsesi. Yang masih menggantung adalah iForte, karena masih dalam proses mengajukan PK, jadi ini satu-satunya pintu yang masih terbuka dari blok penggugat besar.

Kalau dibaca dari kacamata strategi, masing-masing geng itu sebenarnya sedang mencoba hal yang berbeda. BALI bermain sebagai pemegang konsesi, jadi kekuatannya bukan cuma tower, tapi posisi sebagai penghubung antara aturan daerah dan kebutuhan operator. MTEL datang sebagai raksasa dengan skala fisik nasional dan kemampuan sewa silang, jadi targetnya wajar kalau ingin akses langsung tanpa perantara. TOWR lewat Protelindo dan iForte punya motif yang sangat masuk akal, mereka punya mesin konsolidasi dan jaringan produk, sehingga wilayah premium seperti Badung terasa terlalu mahal jika harus lewat kanal eksklusif. CENT punya masalah yang lebih sensitif, saat finansial tertekan, akses lokasi premium jadi makin penting, tetapi biaya dan struktur pendanaan membuat ruang manuvernya lebih sempit. TBIG, GOLD, GHON tidak tercatat menggugat pada periode ini, dan itu sendiri bisa dibaca sebagai pilihan fokus, entah karena portofolionya sudah cukup lewat jalur lain, atau karena mereka memilih bertarung di medan yang tidak setegang Badung. Upgrade Skill https://cutt.ly/Ve3nZHZf

Trend besarnya bukan cuma soal siapa menang perkara, tapi perubahan bentuk persaingan. Dulu perang menara itu banyak terjadi di lapangan, siapa cepat bangun, siapa cepat dapat tenant. Di Badung, perang berubah jadi perang gerbang, siapa pegang kunci izin dan arsitektur jaringan. Skala wilayahnya mungkin tidak sebesar provinsi lain, tapi skala nilainya bisa besar karena densitas trafik, kebutuhan kualitas layanan, dan tuntutan estetika wilayah wisata. Dunia telekomunikasi global juga lagi bergerak ke arah densifikasi, lebih banyak titik jaringan, lebih banyak kolokasi, lebih banyak integrasi fiber dan small cell, dan semua itu membuat daerah seperti Badung makin strategis. Jadi wajar kalau banyak pihak merasa Badung itu seperti hadiah, tetapi karena hadiah itu dijaga kontrak, satu-satunya cara merobohkan pagar adalah lewat pengadilan.

Buat investor, ini berubah jadi peta risiko dan peta peluang yang sangat konkret. Untuk BALI, konsesi sampai 7 Mei 2027 adalah moat berbasis regulasi, tetapi moat seperti ini punya dua sisi, perlindungan, sekaligus ketergantungan pada kelanjutan kebijakan dan reputasi kemitraan. Untuk MTEL dan geng TOWR, kekalahan beruntun di MA memberi sinyal bahwa akses langsung akan sulit sampai ada perubahan desain kebijakan, sehingga opsi realistisnya adalah beroperasi lewat skema yang kompatibel dengan aturan daerah, atau menunggu momentum pasca-2027. Untuk CENT, kekalahan cepat dan tidak ada lanjutan membuat narasinya makin sempit, harus menang di tempat lain, atau memperbaiki struktur bisnis, bukan berharap Badung jadi penyelamat. Untuk industri, kasus Badung ini jadi contoh nyata bahwa menara bukan hanya bisnis aset, ini bisnis izin, kontrak, dan kestabilan relasi, dan investor yang mengabaikan faktor itu biasanya baru sadar saat sengketa sudah memakan waktu bertahun-tahun.

• 🌍 Badung itu lokasi premium, premium selalu diperebutkan

◦ 📶 Trafik tinggi butuh densifikasi jaringan

◦ 🎭 Wilayah wisata butuh kontrol estetika dan izin ketat

• 🏰 Modelnya konsesi, bukan kompetisi bebas

◦ 🧾 Kontrak 20 tahun 7 Mei 2007 sampai 7 Mei 2027

◦ ⏳ Sisa per 30 September 2025 sekitar 1 tahun 7 bulan 7 hari

Upgrade Skill https://cutt.ly/Ve3nZHZf

⚖️ Perkara 2023 sampai 2025

• 🏛️ MTEL vs Pemkab Badung

◦ 📄 Perkara 9/G/2023/PTUN.DPS

◦ 🧨 Menang di bawah, kalah di MA

◦ 🧷 PK dicabut Februari 2025

• 🏗️ Protelindo TOWR vs Pemkab Badung

◦ 📄 Perkara 18/G/2023/PTUN.DPS

◦ 🔁 PK BALI atau Pemkab diterima MA 12 Agustus 2025

• 🧩 iForte TOWR vs Pemkab Badung

◦ 📄 Perkara 19/G/2023/PTUN.DPS

◦ 🕳️ Status masih proses PK

• 🌏 Centratama CMI dan EMA vs Pemkab Badung

◦ 📄 Perkara 28/G/2023/PTUN.DPS

◦ 🧯 Tidak diterima di PTUN

◦ 🧱 Kasasi ditolak MA 9 Desember 2024

🛡️ Peran BALI di semua gugatan

• 🧑⚖️ Tergugat II Intervensi

◦ 🧷 Membela Pemkab Badung

◦ 🔒 Membela konsesi eksklusif

📏 Statistik yang paling berbicara

• 🧮 4 blok perkara besar tercatat

◦ 🦣 3 raksasa penggugat utama MTEL, TOWR, CENT

◦ 🏛️ 1 pola putusan menguatkan Pemkab Badung dan BALI

Upgrade Skill https://cutt.ly/Ve3nZHZf

🧩 Keunggulan vs kelemahan tiap pihak

• 🏝️ BALI

◦ ✅ Moat regulasi sampai 7 Mei 2027

◦ ⚠️ Risiko kelanjutan pasca-2027 dan biaya sengketa

• 🏛️ Pemkab Badung

◦ ✅ Kontrol tata-ruang dan desain jaringan

◦ ⚠️ Tekanan industri untuk membuka kompetisi

• 📡 MTEL

◦ ✅ Skala nasional dan kemampuan sewa silang

◦ ⚠️ Jalur litigasi mentok, harus adaptif terhadap gerbang lokal

• 🏗️ TOWR lewat Protelindo dan iForte

◦ ✅ Mesin eksekusi dan produk jaringan kuat

◦ ⚠️ Akses Badung belum tembus, iForte masih menggantung

• 🌏 CENT

◦ ✅ Potensi dukungan grup global

◦ ⚠️ Ruang gerak hukum sempit, fokus harus pindah ke perbaikan inti bisnis

Upgrade Skill https://cutt.ly/Ve3nZHZf

🔭 Potensi skenario sampai 7 Mei 2027

• 🧱 Status quo bertahan

◦ 🏝️ BALI tetap jadi gerbang dominan

• 🪟 Celah terbuka jika PK iForte berbalik

◦ 🧭 Risiko desain izin berubah

◦ 📉 Moat BALI bisa tergerus lebih cepat

• 🔄 Fase pasca-2027 jadi titik klimaks

◦ 🗳️ Negosiasi ulang, perpanjangan, atau desain baru

◦ 🎯 Ini momen yang paling relevan untuk re-rating persepsi risiko

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

1/3

$BALI

Halo, Investor! Senang Anda bertanya tentang **PT Bali Towerindo Sentra Tbk (BALI)**. Sebagai mentor Anda, saya melihat saham ini seperti "kuda hitam" yang unik di sektor menara—punya potensi lari kencang, tapi medannya cukup terjal.

Mari kita bedah anatomi bisnis dan keuangannya agar Anda bisa mengambil keputusan investasi yang cerdas. Ambil catatan Anda, kita mulai analisanya.

### 1. Fundamental: Cerita *Turnaround* yang Menarik

Coba perhatikan tren kinerjanya. Tahun 2024 adalah masa transisi yang agak berat bagi BALI, di mana laba bersihnya turun sekitar 4,13% menjadi Rp144 miliar karena beban bunga yang tinggi.

Namun, **data terbaru kuartal III-2025 mengubah narasi tersebut.** Laba bersih BALI melonjak **32,16% secara tahunan (YoY)** menjadi Rp138,72 miliar. Ini sinyal kuat bahwa investasi besar mereka di serat optik dan menara *micro cell* (MCP) mulai menghasilkan uang tunai (monetisasi).

**Poin Mentor:** Jangan hanya melihat penurunan di 2024. Pasar saham itu melihat ke depan (*forward-looking*). Lonjakan di 2025 menunjukkan efisiensi operasional mereka mulai bekerja.

### 2. Model Bisnis: "Niche Player" di Hutan Beton

Jangan samakan BALI dengan raksasa seperti Mitratel (MTEL) atau Tower Bersama (TBIG) yang fokus pada menara besar (makro) di seluruh pelosok negeri. BALI punya strategi berbeda:

* **Fokus Urban & Fiber:** Mereka menguasai pasar *Micro Cell Pole* (MCP)—tiang menara kecil yang menyatu dengan jaringan serat optik, terutama di Jakarta dan Bali. Ini sangat krusial untuk 4G dan 5G di kota padat di mana lahan untuk menara besar sudah habis.

* **Segmen Non-Seluler:** Mereka punya "Balifiber" (internet rumah/kantor). Ini memberikan diversifikasi pendapatan sehingga tidak 100% bergantung pada operator seluler.

### 3. Valuasi & Risiko: Apakah Harganya Masuk Akal?

Di sinilah Anda harus hati-hati. Valuasi BALI tidak murah.

* **Valuasi Premium:** Dengan PE Ratio di kisaran **26x - 33x**,, saham ini tergolong mahal dibandingkan rata-rata industri. Pasar memberi harga premium karena ekspektasi pertumbuhan yang tinggi dari segmen fiber dan MCP.

* **Dividen:** BALI rutin membagi dividen (sekitar Rp20-Rp50 per saham), dengan *yield* di kisaran 1,65% - 4,15%,. Cukup baik sebagai pemanis, tapi bukan *dividend play* murni.

**Risiko Utama ("Gajah di Pelupuk Mata"):**

1. **Utang Tinggi:** *Debt to Equity Ratio* (DER) mereka tercatat sekitar 1,35x. Ini membuat mereka sensitif terhadap suku bunga. Jika bunga naik, laba mereka tergerus. Namun, *rating* kredit mereka baru saja dinaikkan PEFINDO menjadi **idA (Stable)**, yang artinya risiko gagal bayar semakin kecil.

2. **Merger Operator (XL-Smartfren):** Biasanya merger membuat operator mematikan menara yang tumpang tindih. Namun, karena BALI fokus pada *densifikasi* (pemadatan jaringan di kota), risiko mereka diputus kontrak lebih kecil dibanding pemilik menara makro di pedesaan.

### 4. Sentimen Pasar: Volatilitas Tinggi

Hati-hati, saham ini pernah masuk radar UMA (*Unusual Market Activity*) oleh Bursa pada Desember 2025 karena harganya naik tidak wajar tanpa berita korporasi yang jelas.

* **Beta Rendah (0,24):** Pergerakan harga BALI sering tidak sejalan dengan IHSG. Ini bagus untuk diversifikasi, tapi artinya saham ini digerakkan oleh aksi korporasi atau bandar spesifik, bukan sentimen pasar umum.

### Arahan Mentor untuk Strategi Investasi Anda:

1. **Untuk *Trader*:** Saham ini sangat volatil dengan likuiditas yang kadang seret (volume harian rata-rata rendah). Manfaatkan momentum teknikal saat ada lonjakan volume, tapi pasang *Stop Loss* ketat karena riwayat UMA-nya.

2. **Untuk *Value Investor*:** Harga saat ini (sekitar Rp1.300-an) sudah *priced-in* (sudah memperhitungkan) pemulihan kinerja 2025. Jika Anda masuk sekarang, Anda bertaruh bahwa target pendapatan Rp1,35 triliun di 2025 akan tercapai.

3. **Kesimpulan:** BALI adalah perusahaan infrastruktur yang solid dengan *moat* (keunggulan) unik di Jakarta dan Bali. Namun, **valuasinya sudah cukup mahal**.

**Saran Saya:** Masukkan ke dalam **Watchlist**. Tunggu koreksi harga (*pullback*) jika ingin masuk untuk jangka panjang. Perhatikan laporan keuangan *Full Year* 2025 nanti; jika utang berhasil turun dan arus kas (Free Cash Flow) membaik, barulah saham ini layak diakumulasi lebih agresif.

Tetap disiplin dan jangan *FOMO*!

https://cutt.ly/EtbdB0BB

RANDOM TAG $TOWR $CENT

$TOWR saham ini sudah pernah stocksplit 2x artinya; saham ini sudah mahal kalau ditarik dari awal IPO, naik ke 1000 sudah berat. turun ke 200 memungkinkan juga.. $BALI $TLKM