KMDS

Kurniamitra Duta Sentosa Tbk

610

-5

(-0.81%)

191,500

Volume

391,080

Avg volume

Company Background

KMDS adalah sebuah perusahaan yang bergerak dalam bidang industri makanan dan minuman (food and beverages) yang berdiri pada tahun 2000, dan kini berlokasi di Komplek Techno 8 No. 16 Alam Sutera, Tangerang. Sebelum menekuni dunia industri makanan dan minuman, KMDS bergerak di bidang Kontraktor dan alat berat.

menunggu LK $TAPG $MSTI dan $KMDS. update porto dari tahun lalu yg di TP adalah NRCA dan PBSA. diganti KMDS dan average down MSTI

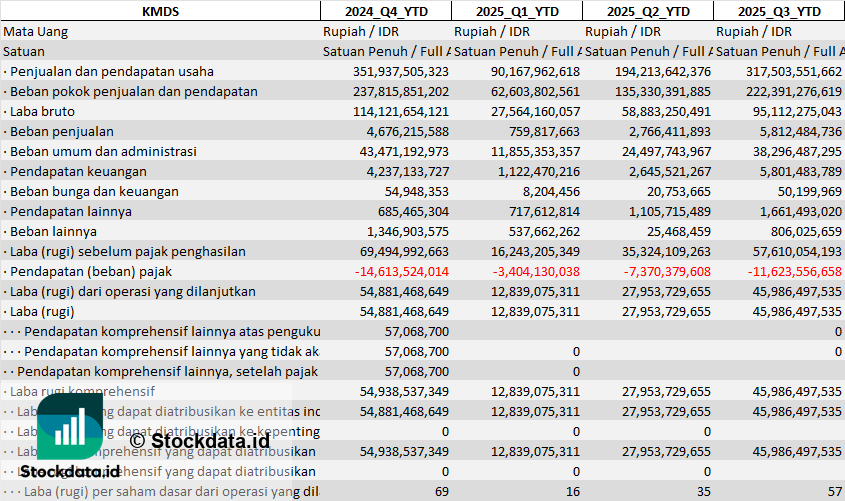

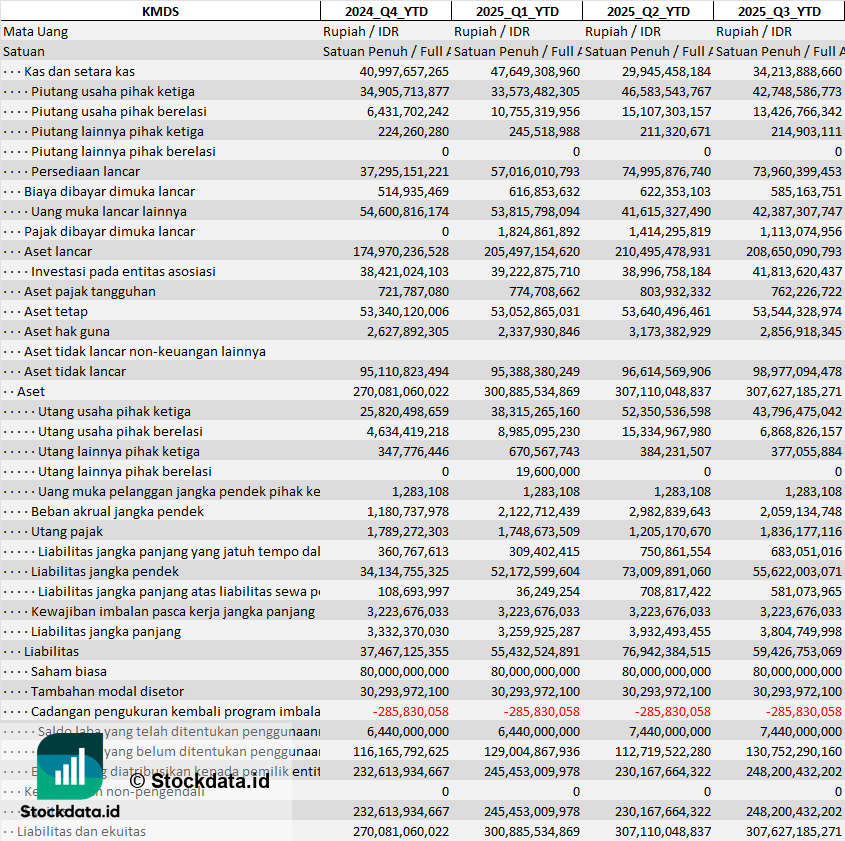

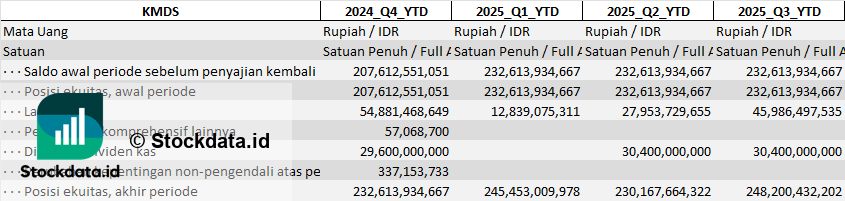

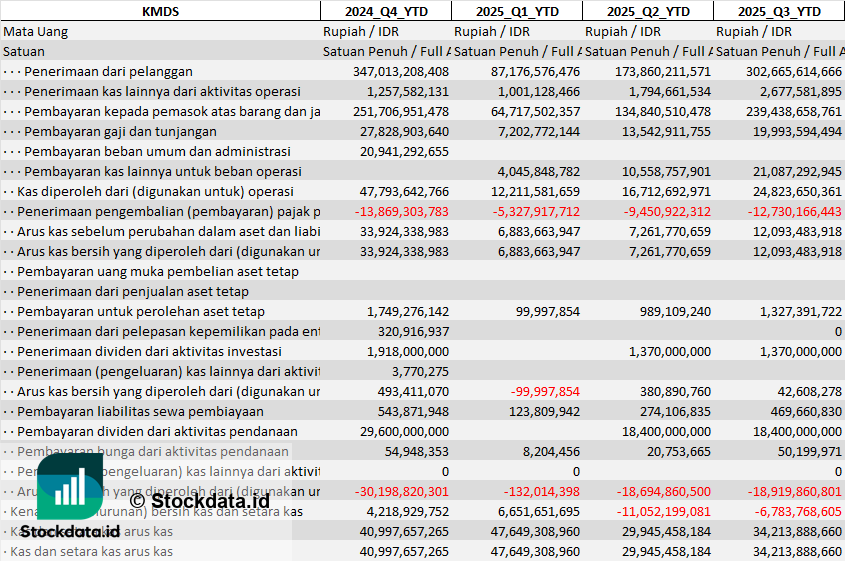

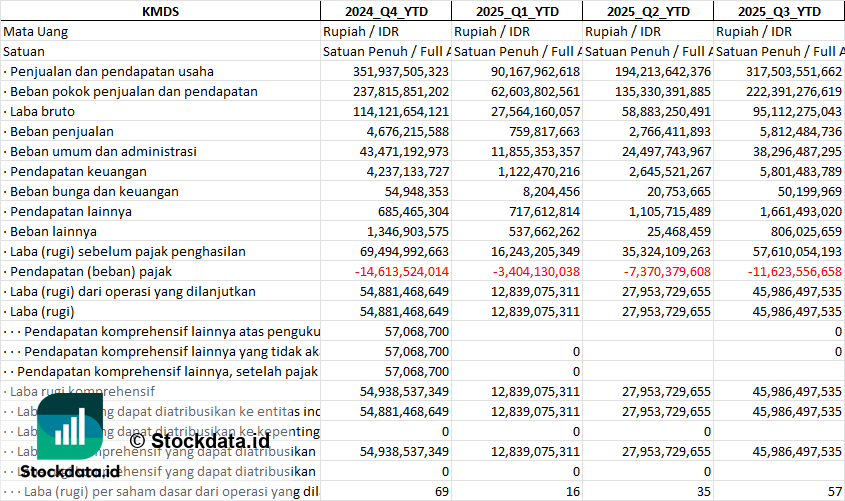

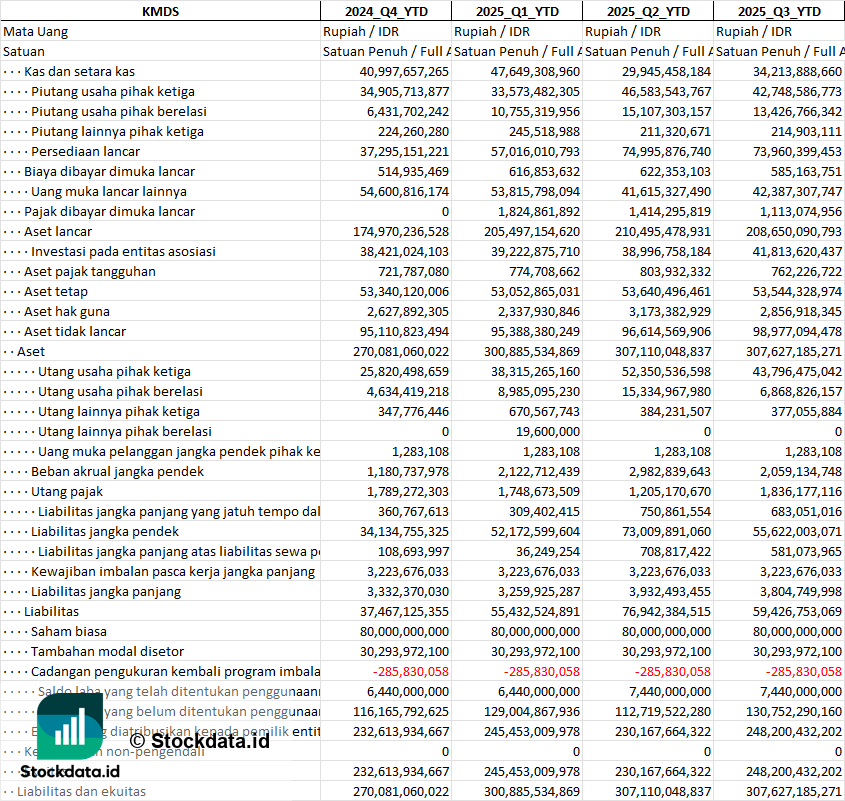

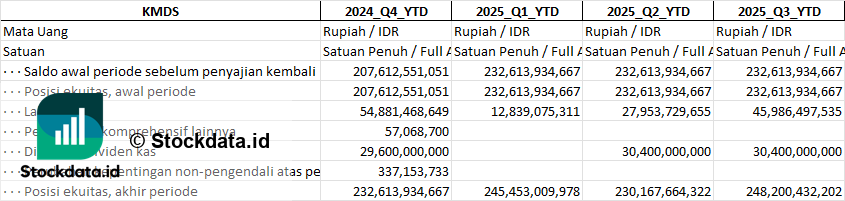

PT Kurniamitra Duta Sentosa Tbk. - KMDS

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Follow kami untuk laporan fundamental emiten!

$KMDS

1/4

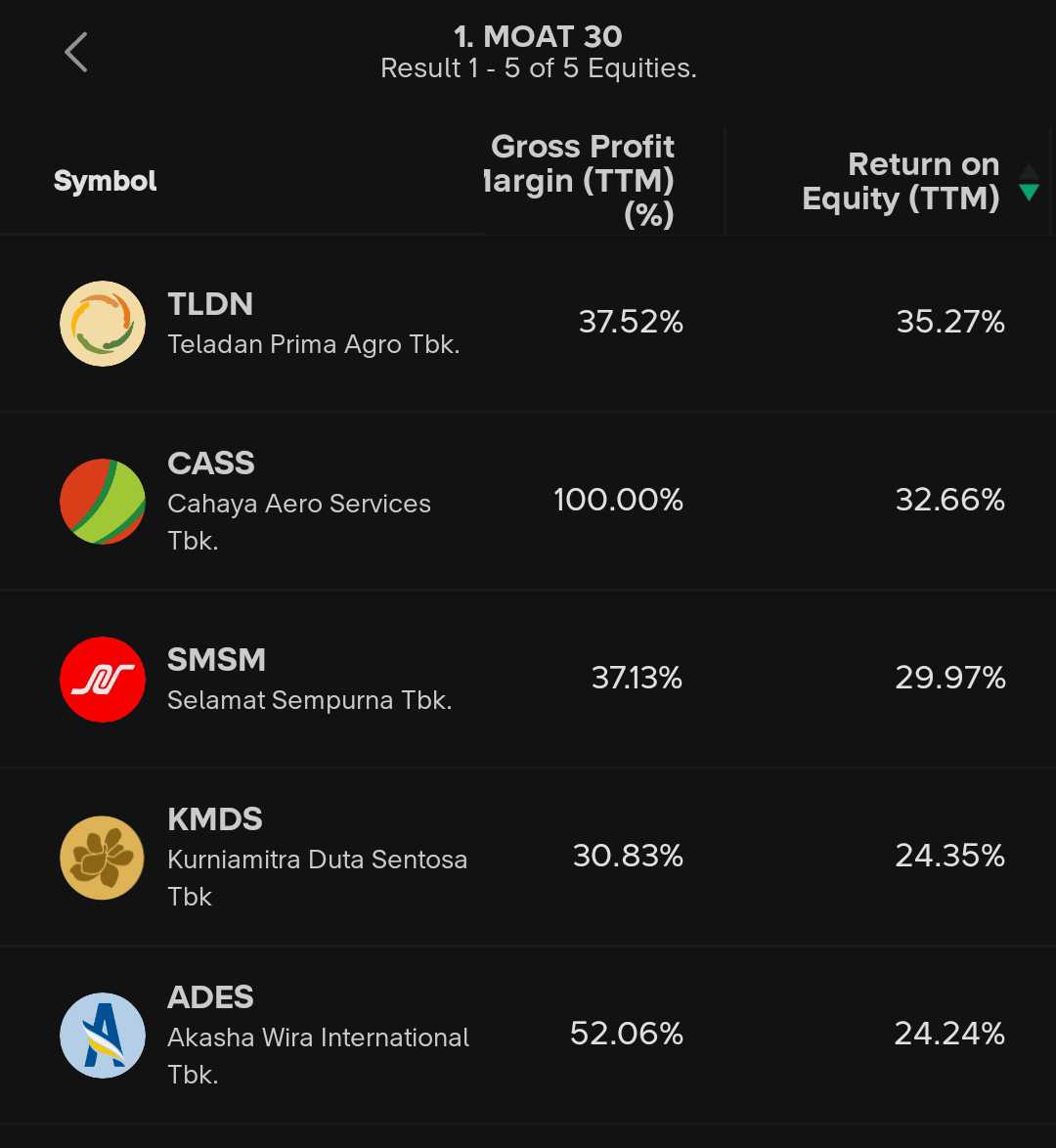

$TLDN ini jualan apa ya?

kok ROE nya bisa tinggi?

Tapi kok PE nya cuma 6,7x?

Padahal growthnya hampir 16%, PE wajarnya minimal 15x dong harusnya ya?

$STTP $KMDS

1/3

KABARBURSA.COM – Indeks Harga Saham Gabungan (IHSG) ditutup menguat pada perdagangan hari ini, Rabu, 25 Februari 2026, setelah naik 41,40 poin atau 0,50 persen ke level 8.322,23 pada Rabu, 25 Februari 2026. Sepanjang sesi perdagangan, indeks sempat menyentuh level tertinggi di 8.373,48 dan terenda...

www.kabarbursa.com

KABARBURSA.COM – Indeks Harga Saham Gabungan (IHSG) ditutup menguat pada perdagangan hari ini, Rabu, 25 Februari 2026, setelah naik 41,40 poin atau 0,50 persen ke level 8.322,23 pada Rabu, 25 Februari 2026. Sepanjang sesi perdagangan, indeks sempat menyentuh level tertinggi di 8.373,48 dan terenda...

www.kabarbursa.com

PEMBUKAAN

POTENSI GAP DOWN (IEP) 🔻

$INDS: 2,080 -> 1,770 (-14.90%)

$INAI: 214 -> 206 (-3.74%)

$KMDS: 660 -> 645 (-2.27%)

IEP dapat berubah sewaktu-waktu.

DYOR

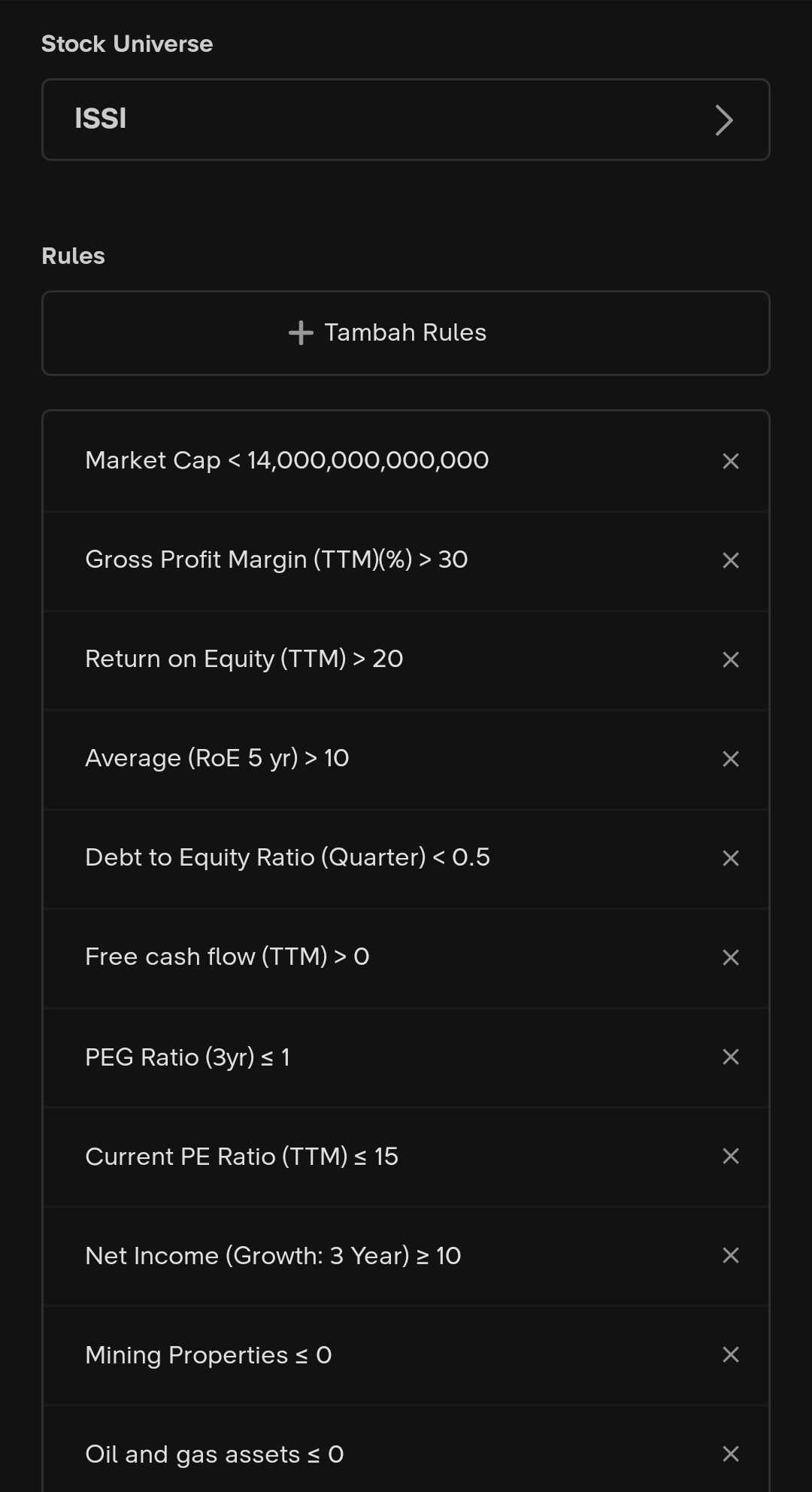

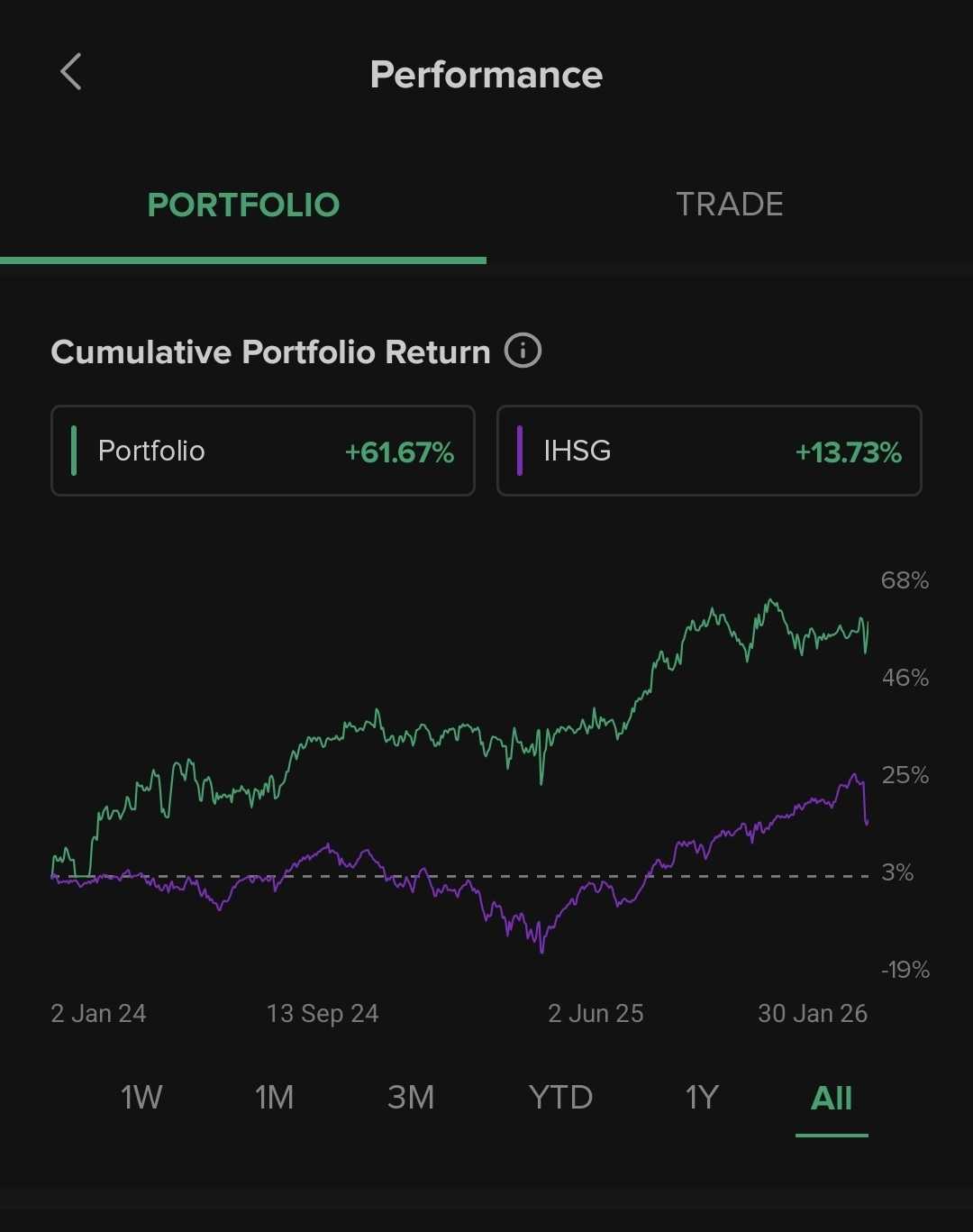

Investment Memo:

Ada berita tidak mengenakan. Adanya aksi profit taking pada saham "narasi". Apakah pesta berakhir? Saya engga tau. Itu bukan bidang saya.

Ketika Index turun, hal tersebut menimbulkan kepanikan bagi Investor Asing. Mereka pun menjual saham bahkan yang fundamental sekalipun. Itulah yang membuat perusahaan bagus turun awal bulan ini.

Lalu apa yang Saya lakukan? Saya membeli perusahaan wonderful tersebut diharga undervalue. Dan menyebabkan Saya tetap resilience ditengah badai.

Ini adalah timeframe all, dan murni pertumbuhan keseluruhan portofolio. Saya akan terus update peforma portofolio Saya setiap tahun, fungsinya? biar jadi bukti historis, biar orang bisa punya pandangan,

"oh fundamentalist returnnya segini"

"oh ini kelebihannya"

"oh ini kekurangannya"

Disclaimer: Saya untung 19% to 30% annually aja udah senang ya. Jadi fundamental itu bukan buat yang mau untung signifikan. Saya lebih mementingkan management risiko, dan senjatanya ada di compounding + consistent profitable.

Random Tag:

$BBCA $SMSM $KMDS

$KMDS 14 Jan 26

Investor: MIKI OJISAN INDOMITRA

Action: SELL

Shares Traded: -2,997,100 (-0.3747%)

Current: 158,050,511 (19.7563%)

Previous: 161,047,611 (20.131%)

Broker: SQ

Investor Type: Domestic

Source: KSEI

$KMDS 14 Jan 26

Investor: DION AMAURY

Action: BUY

Shares Traded: +2,900 (+0.0004%)

Current: 3,654,000 (0.4568%)

Previous: 3,651,100 (0.4564%)

Price: 635

Investor Type: Domestic

Source: IDX

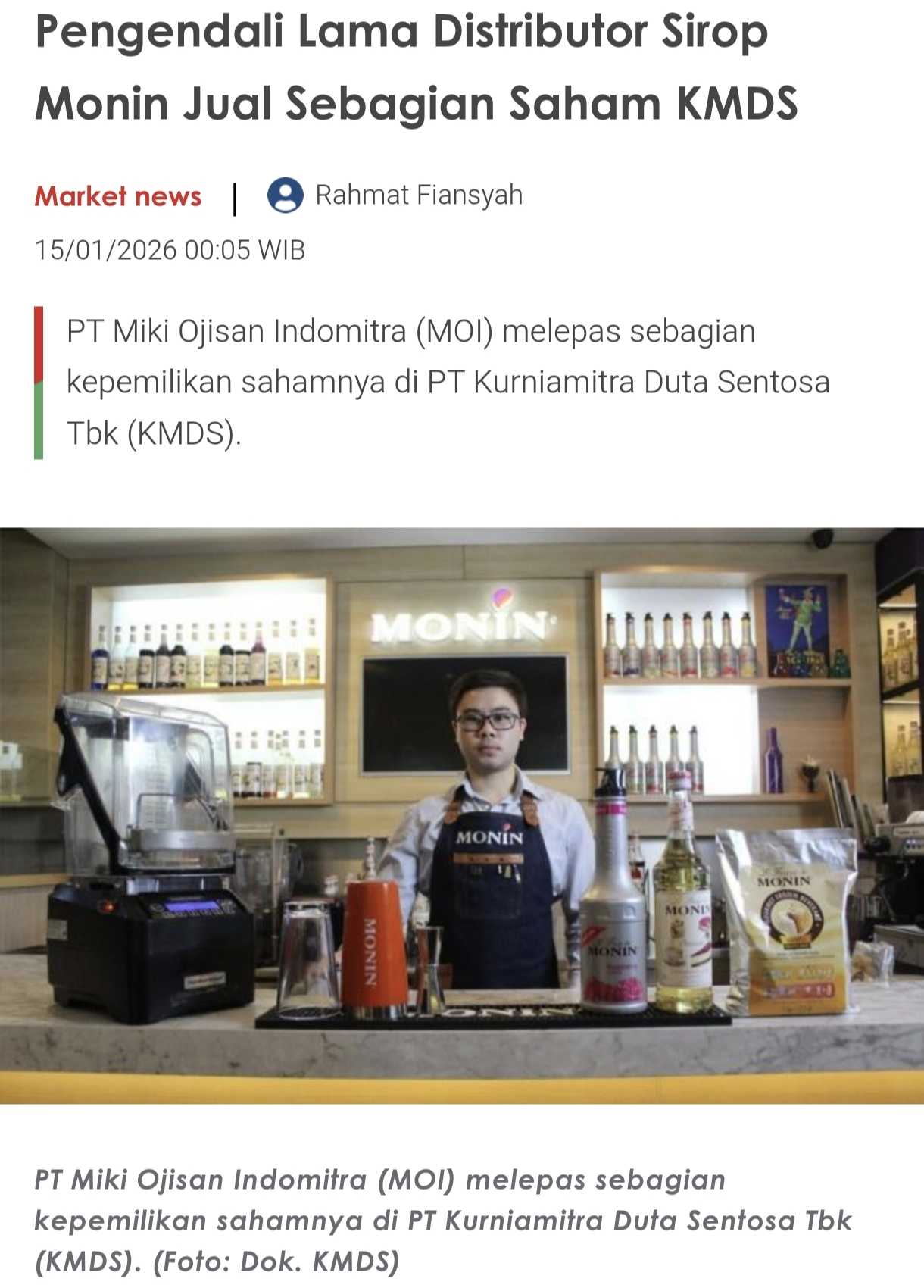

Halo rekan-rekan investor! Senang sekali bisa menyapa Anda kembali. Saya SentimenX, presenter berita pasar modal Anda. Hari ini, 15 Januari 2026, kita mendapati sebuah pergerakan signifikan dari emiten yang sangat erat dengan gaya hidup nongkrong kita, yaitu distributor sirup premium Monin.

Mari kita bedah laporan utamanya!

Laporan Utama: Divestasi Pemegang Saham KMDS

Kabar terbaru datang dari PT Kurniamitra Duta Sentosa Tbk ($KMDS). Salah satu pemegang saham utamanya, PT Miki Ojisan Indomitra (MOI), resmi melepas sebagian kepemilikan sahamnya.

Detail Transaksi:

Jumlah Saham Dijual: 11.473.300 lembar saham.

Harga Pelaksanaan: Rp600 per saham (di bawah harga pasar saat ini Rp635).

Sisa Kepemilikan: Porsi saham MOI turun dari 21,19% menjadi 19,76%.

Tujuan: Murni untuk realisasi investasi (profit taking).

Sebagai catatan, MOI sebelumnya adalah pengendali utama sebelum akhirnya PT Dima Investindo (Dima Group) masuk sebagai pengendali baru dengan kepemilikan mayoritas sekitar 55%. Penjualan oleh "pengendali lama" ini seringkali dipandang sebagai langkah finalisasi transisi setelah adanya pengendali baru yang lebih besar.

Efek Sentimen ke Sektor & Emiten Terkait

Penjualan saham oleh pemegang saham besar (insider selling) di harga bawah seringkali memberikan tekanan jangka pendek pada harga saham emiten tersebut. Di sektor yang sama (Consumer Non-Cyclicals / Food & Beverage Distributor), berikut dampaknya:

Emiten Terkait (KMDS): Berpotensi mengalami tekanan jual karena pasar merespons harga transaksi MOI yang berada di Rp600 (lebih rendah dari harga pasar terakhir Rp635).

Sektor Sejenis: Emiten seperti PANI (Consumer) atau distributor lain seperti WAPO dan BEEF mungkin tidak terdampak secara fundamental, namun sentimen "exit" pemegang saham lama di sektor ini bisa membuat investor lebih berhati-hati terhadap likuiditas saham-saham small-cap.

Hasil Analisa SentimenX

Berita ini memiliki sifat Netral cenderung Negatif untuk jangka pendek, namun Positif untuk jangka panjang.

Jangka Pendek: Penjualan di harga Rp600 menciptakan "jangkar" psikologis baru. Investor cenderung khawatir jika ada tekanan jual lanjutan dari pemegang saham lama.

Jangka Panjang: Dengan beralihnya kendali ke Dima Group (distributor raksasa merek seperti Guinness dan Pokka), KMDS memiliki potensi ekspansi jaringan distribusi yang jauh lebih luas daripada sebelumnya.

Panduan Investasi (Insight)

1. Scalping (Sesi 1)

Status: Spekulatif Negatif

Karena transaksi dilakukan di harga Rp600, ada kecenderungan harga akan menguji level tersebut kembali.

Support: Rp605 - Rp610 (Area beli jika ada pantulan).

Resistance: Rp645 - Rp655 (Area jual cepat).

2. Swing / Hold (Jangka Panjang)

Status: Positif (Aksi Korporasi)

Masuknya Dima Group sebagai pengendali baru adalah katalis pertumbuhan. KMDS tetap menjadi pemain dominan di segmen sirup premium (Monin) yang pasarnya terus tumbuh seiring menjamurnya coffee shop.

Target Harga: Rp750 - Rp800 (Proyeksi 6-12 bulan ke depan seiring integrasi dengan jaringan Dima Group).

3. Analisa Jika Negatif

Sentimen menjadi Negatif jika harga KMDS menembus ke bawah Rp600 (harga jual MOI). Hal ini menandakan pasar tidak mampu menyerap pasokan saham dan kepercayaan investor terhadap valuasi saat ini mulai goyah.

Rangkuman Singkat

Singkatnya, pemegang saham lama (Miki Ojisan) sedang "jualan" untuk ambil untung. Hal ini wajar terjadi setelah adanya pengendali baru. Secara teknikal, harga mungkin akan sedikit turun mendekati Rp600, namun secara bisnis, masa depan KMDS di bawah Dima Group diprediksi akan lebih kuat.

Still use ur DYOR (Do Your Own Research)

$PANI $BEEF

IDXChannel - PT Miki Ojisan Indomitra (MOI) melepas sebagian kepemilikan sahamnya di PT Kurniamitra Duta Sentosa Tbk (KMDS). Manuver itu membuat kepemilikan saham MOI turun menjadi di bawah 20 persen.

MOI sebelumnya merupakan pemegang saham pengendali dari distributor sirop premium Monin tersebut. K...

www.idxchannel.com

STOCKWATCH.ID (JAKARTA) – Miki Ojison Indomitra, salah satu pemegang pemegang saham perorangan PT Kurniamitra Duta Sentosa Tbk (KMDS) mengurangi kepemilikan sahamnya di perusahaan makanan dan minuman ini.

Berdasarkan laporan keterbukaan informasi yang disampaikan ke BEI Rabu 14 Januari 2026, Miki...

stockwatch.id

$KMDS 12 Jan 26

Investor: MIKI OJISAN INDOMITRA

Action: SELL

Shares Traded: -11,473,300 (-1.4300%)

Current: 158,050,511 (19.76%)

Previous: 169,523,811 (21.19%)

Price: 600

Investor Type: Domestic

Source: IDX

$KMDS 12 Jan 26

Investor: MIKI OJISAN INDOMITRA

Action: SELL

Shares Traded: -8,476,200 (-1.0595%)

Current: 161,047,611 (20.131%)

Previous: 169,523,811 (21.1905%)

Broker: SQ

Investor Type: Domestic

Source: KSEI

On Asset Quality, hanya ada 3 variabel yang saya pusingi:

- RoIC (beserta turunan dan variasinya),

- Reinvestment Runway, alias sepanjang apa saham tersebut masih bisa menginvestasikan kembali modalnya, dan

- Moat Durability, alias seberapa kuat saham tersebut mampu melindungi (atau bahkan meningkatkan) kedua variabel di atas.

$CASS $KMDS $ASSA

https://cutt.ly/dtfQFrFU $KMDS

$KMDS https://cutt.ly/UtsHTSny

PT Kurniamitra Duta Sentosa Tbk. - KMDS

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Kunjungi dan follow kami untuk laporan lengkap fundamental emiten!

Sumber Data: https://cutt.ly/JtaWQq75

$KMDS

1/4

$KMDS https://cutt.ly/BtpFIYMf

$SNLK Februari harusnya bsa kesini, berat sm dipikul ringan sama dijinjing tapi jgn dipake buat scalping :v

Jangan tanya alasannya, krn org yg cuma cari alasan2 tdk akan melangkah kemana mana🦉

Tingkat resiko : 7/10

( semakin tinggi nilainya maka semakin high risk )

random tag : $BBRI $KMDS