NISP

Bank OCBC NISP Tbk.

1,535

-15

(-0.97%)

3.32 M

Volume

4.83 M

Avg volume

Company Background

PT Bank OCBC NISP Tbk merupakan perusahaan yang bergerak dalam sektor perbankan. Perusahaan ini beroperasi dengan nama Bank OCBC NISP atau OCBC NISP. Selain perbankan konvensional, perusahaan ini juga menawarkan layanan perbankan Syariah. Jaringannya terdiri dari cabang di berbagai wilayah Indonesia seperti Bali, Balikpapan, Bandung, Banjar Baru, Banjarmasin, Tangerang, Batam, Bekasi, Binjai, Bitung, Bogor, Ciamis, Cianjur, Cikarang, Cimahi, Cirebon, Deli Serdang, Depok, Gresik, Jambi, Surabaya, Kediri, Kendari, Bandar Lampung, Madiun, Magelang, Makassar, Manado, Medan, Mataram, Padang, Palu, Pangkal Pinang, Pekan Baru, Pontiana... Read More

Sejumlah bank terbesar Asia tengah bersiap mengajukan penawaran untuk aset ritel HSBC di Indonesia. Nama-nama besar seperti DBS, OCBC $NISP , UOB, CIMB Group $BNGA , hingga Sumitomo Mitsui Financial Group (SMFG) $BTPN disebut masuk dalam daftar calon pembeli. Langkah ini menjadi bagian dari strategi ekspansi mereka di pasar Indonesia, salah satu ekonomi terbesar di Asia Tenggara.

HSBC sendiri sedang melakukan tinjauan strategis atas bisnis ritelnya di beberapa negara, termasuk Indonesia, Australia, dan Mesir. Binding bids dijadwalkan masuk pada pertengahan Maret 2026. Jika transaksi ini terealisasi, aset HSBC Indonesia bisa bernilai lebih dari US$200 juta, sekaligus membuka babak baru persaingan perbankan regional di pasar domestik.

Naskah dan Desain : Asep Suherman

#HSBC #PerbankanAsia #IndonesiaFinance #BankRitel #EkonomiAsia

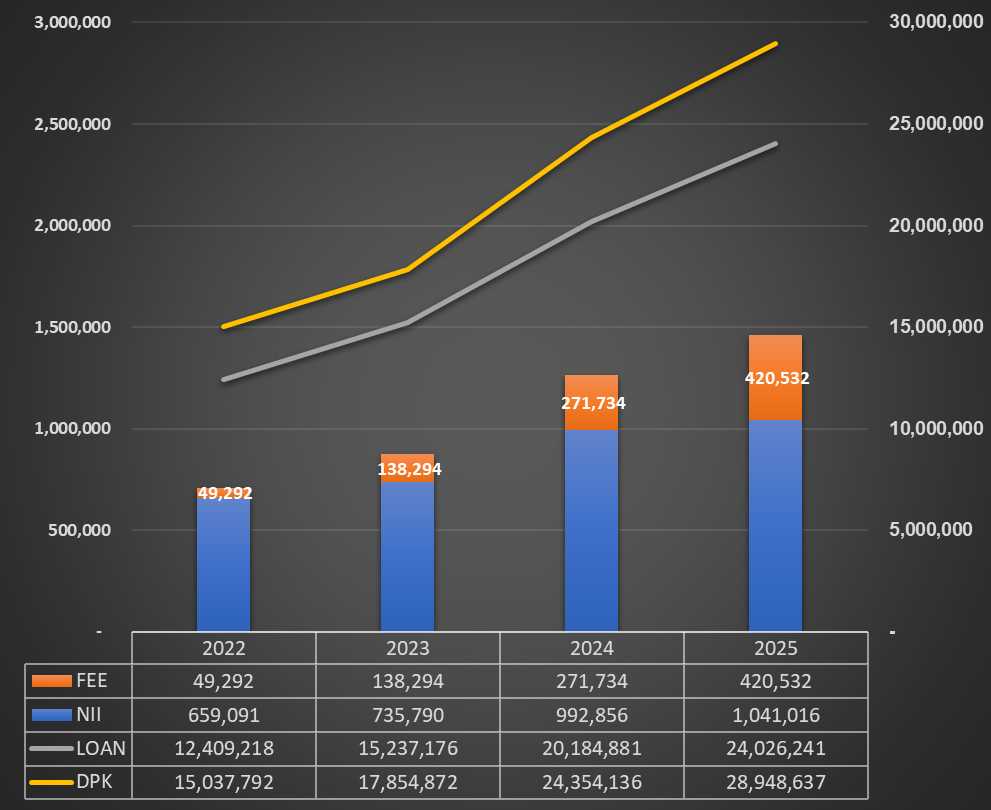

CAGR $NOBU periode 2022-2025

*Net Interest Income +16%

*Fee Based Income +104%

*Loan +25%

*DPK +24%

Sebenarnya pertumbuhan NII bisa dibilang biasa saja, cuma +16%

Yang jadi pendorong utama malah datang dari Fee Bases Income.

Di 2022 FBI hanya sekitar 50 Miliar atau sekitar 7% dari NII,

Tapi di 2025 sampai dengan bulan November,

FBI sudah sebesar 420 Miliar atau hampir 40% dari NII.

Omset bisnis inti = 1.04 Triliun

Omset "bisnis sampingan" = 420 Miliar

Hmmmm..... 🤔

Sayangnya di CALK tidak dijabarkan detail isi dari FBI ini.

Jarang pula lihat perbankan yg besarnya porsi FBI hampir setengah Pendapatan Bunga Bersih.

Apakah kondisi seperti ini ideal atau dipandang baik untuk sebuah bank??

Kalau dulu biasanya bakal ada yg komen atau DM untuk saling memberi insight yang akhirnya bisa jadi nambah teman diskusi baru dan malah ada beberapa yg bikin grup bareng.

Kalau untuk sekarang rasanya agak pesimis yaa....

sekarang itu isi stream lebih banyak "arakan ndarrr", "turunin dulu ndarrr" 😆

$NISP $BMRI

$BNGA

Halo rekan-rekan investor! Mari kita bedah performa PT Bank CIMB Niaga Tbk (BNGA) di sepanjang tahun 2025. Sebagai mentor Anda, saya melihat ada beberapa poin fundamental krusial dari laporan keuangan terbaru mereka yang wajib Anda perhatikan sebelum mengambil keputusan investasi:

**1. Ekspansi Bisnis dan Pertumbuhan Aset yang Solid**

BNGA menunjukkan otot bisnis yang kuat dengan peningkatan total aset dari Rp360,22 triliun pada 2024 menjadi Rp372,69 triliun di akhir tahun 2025. Motor utama pertumbuhan ini berasal dari ekspansi kredit bruto (termasuk pembiayaan konvensional dan syariah) yang sukses dikerek naik dari Rp217,94 triliun menjadi Rp227,99 triliun. Artinya, mesin pencetak uang utama bank beroperasi dengan lebih agresif dan bertumbuh positif tahun ini.

**2. Strategi Pendanaan (CASA) yang Sangat Brilian**

Ini adalah metrik fundamental favorit saya di laporan BNGA kali ini. Bank sukses besar memperbaiki struktur pendanaannya dengan fokus mengumpulkan dana murah atau CASA (Giro dan Tabungan). Giro pihak ketiga melesat pesat dari Rp91,53 triliun menjadi Rp102,88 triliun, dan tabungan pihak ketiga juga tumbuh solid dari Rp79,97 triliun menjadi Rp86,06 triliun. Sebaliknya, manajemen secara sadar dan strategis memangkas dana mahal berupa deposito berjangka pihak ketiga dari Rp88,54 triliun turun menjadi Rp81,04 triliun. Langkah efisiensi *cost of funds* (biaya dana) ini merupakan katalis yang sangat luar biasa untuk menjaga tingkat profitabilitas margin bunga bersih (NIM) bank di masa depan.

**3. Manajemen Risiko Terkendali di Tengah Ekspansi**

Banyak bank tersandung rasio kredit macet saat sedang agresif berekspansi, namun BNGA membuktikan manajemen risikonya bekerja secara disiplin. Rasio pembiayaan bermasalah (*Non-Performing Financing* / NPF) gross hanya berada di angka yang amat terkendali yaitu 1,81% (naik sangat tipis dari 1,76% di 2024), sementara NPF net terkelola prima di level 0,72%. Hal ini menjadi bukti bahwa perseroan tidak serampangan dalam menyetujui pinjaman.

**4. Pertumbuhan Laba dan Penebalan Ekuitas**

Dari sisi profitabilitas, laba operasional perusahaan bertumbuh meyakinkan menjadi Rp8,78 triliun dibandingkan Rp8,36 triliun pada tahun sebelumnya. Hasilnya, BNGA sanggup mencetak laba bersih tahun berjalan yang dapat diatribusikan kepada entitas induk sebesar Rp6,87 triliun, tumbuh dari pencapaian tahun lalu yang sebesar Rp6,82 triliun. Tidak hanya itu, akumulasi ekuitas perseroan juga menebal pesat dari Rp53,19 triliun menjadi Rp58,15 triliun. Ini berita fundamental yang sangat baik bagi Anda, karena Nilai Buku (*Book Value*) saham BNGA otomatis bertumbuh semakin bernilai!

**Arahan (Insight) untuk Investor:**

Rekan-rekan, BNGA terus memperlihatkan kualitas sebagai salah satu pilar emiten perbankan dengan fundamental yang kokoh dan strategi efisiensi dana murah yang sangat efektif. Saham ini sangat menarik bagi Anda yang memiliki strategi *value investing* maupun *dividend investing* berhorizon jangka menengah hingga panjang. Dengan laba yang bertumbuh serta postur ekuitas yang makin tebal, BNGA memiliki kapasitas yang mumpuni untuk terus bertumbuh dan membagikan dividen yang sehat ke depan.

Pantau selalu valuasi *Price to Book Value* (PBV) secara historis dan valuasi industrinya. Jadikan momentum koreksi harga di pasar modal sebagai area cicil beli (akumulasi) yang atraktif. Teruslah rasional, hindari FOMO, dan disiplin dalam merencanakan porsi portofolio Anda! Kesabaran adalah kunci utama bagi kesuksesan seorang investor saham sejati.

https://cutt.ly/otWM7Qyy

RANDOM TAG $NISP $BDMN

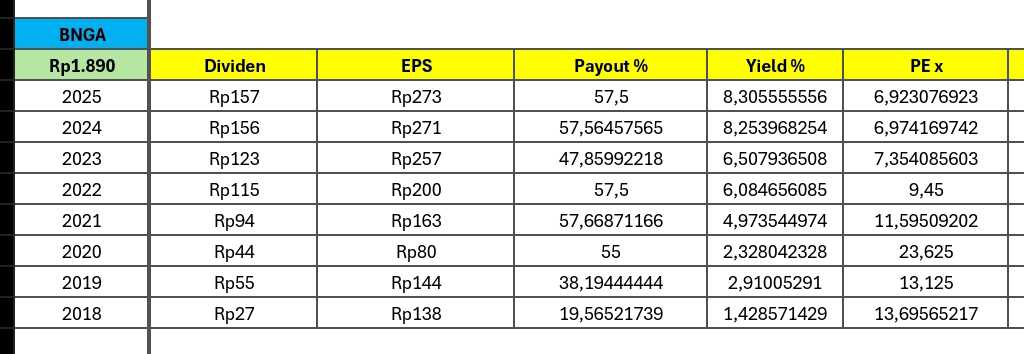

Masa iya deviden yield-nya $BNGA 8,3% an sudah kemahalan? Coba bandingkan dengan $NISP yang cuma 6% an.

Sejumlah Bank Besar Asia Dikabarkan Incar Bisnis Bank Konsumer HSBC di Indonesia

Bloomberg melaporkan bahwa beberapa bank besar di Asia — termasuk DBS Group Holdings Ltd., Oversea–Chinese Banking Corp., United Overseas Bank Ltd., CIMB Group Holdings Bhd., dan Sumitomo Mitsui Financial Group Inc. — sedang dalam tahap penawaran untuk mengakuisisi bisnis konsumer HSBC Holdings Plc di Indonesia. Narasumber Bloomberg mengatakan bahwa valuasi penjualan bisnis konsumer HSBC di Indonesia dapat mencapai lebih dari US$200 juta, dengan penawaran yang mengikat kemungkinan diajukan pada pertengahan Maret 2026. HSBC sebelumnya mengumumkan sedang melakukan strategic review terhadap bisnis ritelnya di Australia, Indonesia, dan Mesir, meski belum ada keputusan yang dibuat.

[Sumber: Bloomberg]

$NISP $BNGA $BTPN

__________

Stockbit Sekuritas

$BNII

Halo rekan-rekan investor! Mari kita bedah kinerja PT Bank Maybank Indonesia Tbk (Kode Emiten: BNII) sepanjang tahun 2025. Laporan keuangan tahunan ini menunjukkan beberapa pergeseran fundamental yang sangat menarik untuk kita cermati sebagai bahan pertimbangan portofolio Anda.

**1. Lompatan Laba yang Signifikan**

Kabar gembira pertama datang dari sisi profitabilitas. BNII berhasil mencetak laba tahun berjalan sebesar Rp1,7 triliun pada tahun 2025, melonjak tajam dibandingkan tahun 2024 yang sebesar Rp1,19 triliun. Jika kita lihat laba yang dapat diatribusikan kepada pemilik entitas induk, angkanya naik menjadi Rp1,65 triliun dari sebelumnya Rp1,11 triliun. Hal ini langsung berdampak positif pada Laba Per Saham (EPS) dasar yang naik meyakinkan dari Rp14,64 menjadi Rp21,75 per lembar saham. Kenaikan profitabilitas ini turut didukung oleh pendapatan bunga yang tumbuh menjadi Rp13,2 triliun di tahun 2025.

**2. Kualitas Aset Semakin Sehat**

Sebagai investor bank, kita wajib mengecek rasio kredit macet. BNII menunjukkan perbaikan luar biasa pada manajemen risikonya. Rasio pembiayaan bermasalah (Non-performing financing) secara bruto turun dari 2,68% pada 2024 menjadi 2,17% pada 2025. NPL neto juga membaik dari 1,42% menjadi 1,31%. Ini adalah sinyal bahwa manajemen semakin hati-hati dan efisien dalam menyalurkan kredit serta mengelola aset bermasalah.

**3. Penguatan Modal (Ekuitas)**

Kekuatan modal perusahaan meningkat dari Rp31,2 triliun menjadi Rp33,08 triliun pada tahun 2025. Peningkatan ekuitas ini memberikan bantalan yang lebih tebal bagi bank untuk menghadapi ketidakpastian ekonomi dan memberikan ruang yang lebih luas untuk ekspansi di masa depan.

**4. Tantangan: Penurunan Aset dan Penyaluran Kredit**

Di balik lompatan laba, ada kondisi teknis yang harus Anda perhatikan secara seksama. Total aset BNII justru menyusut dari Rp197,17 triliun di 2024 menjadi Rp193,71 triliun di 2025. Penurunan ukuran aset ini sejalan dengan turunnya penyaluran pinjaman kepada pihak ketiga, yang merosot dari Rp120,24 triliun menjadi Rp115,91 triliun. Selain itu, liabilitas juga tereduksi dari Rp165,97 triliun menjadi Rp160,63 triliun, yang salah satunya didorong oleh penyusutan nilai deposito berjangka pihak ketiga dari Rp56,01 triliun menjadi Rp49,24 triliun. Ini mengindikasikan bahwa bank kemungkinan besar menempuh strategi lebih selektif dalam menyalurkan pinjaman untuk memprioritaskan kualitas aset ketimbang mengejar volume pertumbuhan secara agresif.

**Arahan Mentor:**

Secara keseluruhan, BNII di tahun 2025 menampilkan profil bank yang lebih efisien dan jauh lebih menguntungkan, meskipun ukurannya secara aset sedikit menyusut. Penurunan rasio NPL dan lonjakan EPS adalah indikasi jelas bahwa fokus manajemen beralih pada kualitas dan profitabilitas riil. Bagi Anda yang berorientasi nilai (*value investor*), fundamental seperti ini menawarkan pijakan yang sangat solid.

Meskipun demikian, terus pantau bagaimana strategi direksi di kuartal berikutnya, khususnya terkait kemampuan mereka dalam menggenjot kembali pertumbuhan kredit pihak ketiga. Jika mereka bisa membalikkan tren penurunan penyaluran pinjaman ini sambil tetap mempertahankan NPL di level yang rendah, saham BNII bisa menjadi kuda hitam yang sangat menjanjikan di sektor perbankan. Ingat, tetap rasional, perhatikan valuasi saat masuk, dan disiplin dengan *money management* Anda!

https://cutt.ly/HtWAcmc9

RANDOM TAG $NISP $BNGA

News Update

👉 IHSG menguat 0,50% ke 8,322 pada penutupan pasar, Asing net buy jumbo Rp2,74T.

👉 Rupiah di tutup menguat 0,17% ke level Rp16,800/USD.

👉 Menaker pastikan Ojek Online dapat bonus THR hari raya 2026.

👉 Bakrie Capital borong 3.822.619.800 lembar saham $BIPI pada posisi Rp248/saham.

👉 $BBTN cetak laba bersih Rp230M Pada Januari 2026, melejit 578% secara YoY.

👉 Great Lotus Trust melepas 864.197.000 lembar saham VIVA pada 16 Januari 2026.

👉 BBRI turunkan bunga PNM Mekar di 5%, aset membaik meski resiko UMKM perlu dipantau.

👉 $NISP siap gelar Buyback saham Rp1M untuk remunerasi Karyawan.

Misteri Laba $BBNI yang Stagnan Padahal DPK Meluber! 🔍

Jangan terkecoh sama laba BBNI yang kelihatan jalan di tempat. Manajemen lagi "bersih-bersih" rumah besar-besaran. Mereka rela telan pil pahit sekarang demi fondasi yang lebih kokoh di masa depan.

Dengan likuiditas yang sangat melimpah, apakah BBNI bakal jadi kuda hitam yang meledak sebentar lagi? Cek analisanya di sini:

https://cutt.ly/0tWRib75

$BBRI $NISP

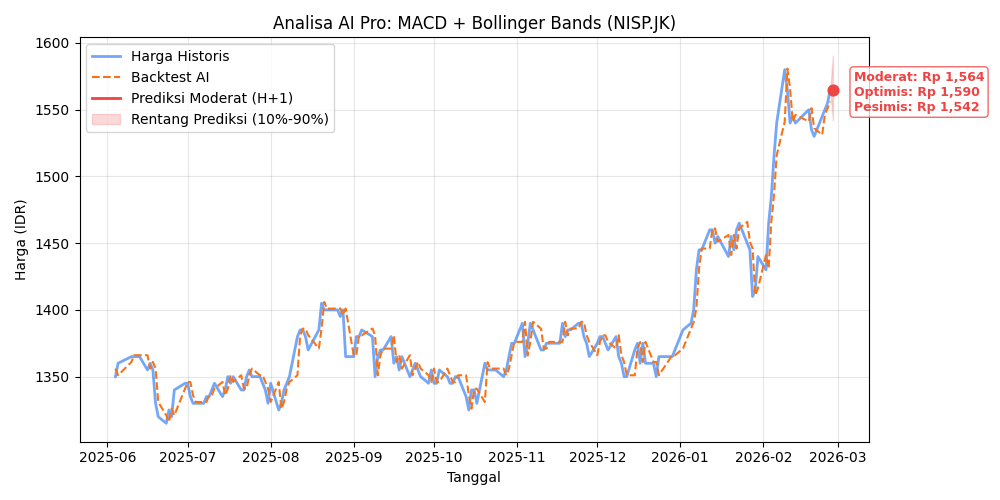

ANALISA SAHAM $NISP

Harga Sekarang: Rp 1.550

Zona Area Beli Aman:

Rp 1.480 – 1.500

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 1.430

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 1.600 → ENTRY LANJUTAN (tambah posisi)

• Breakout 1.600 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 1.680

• TP2 = Rp 1.750 – 1.850

Keterangan Tambahan:

• Selama harga bertahan di atas 1.480, peluang swing bullish tetap terjaga, Boss

• Saham perbankan, pergerakan mengikuti sentimen sektor keuangan dan arus dana

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$MDKA $EKAD

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

$NISP nih barang kering banget si Mamang Guyur juga AVG nya di 1545-1550 an wkwkw , bersama MG kita bisa 🤣

IDXChannel - PT Bank OCBC NISP Tbk (NISP) menyampaikan rencana untuk melakukan pembelian kembali (buyback) saham maksimal Rp1 miliar.

"Perkiraan biaya yang diperlukan untuk melakukan pembelian kembali saham adalah maksimal Rp1 miliar, termasuk komisi perantara pedagang efek dan biaya-biaya lainnya y...

www.idxchannel.com

Jakarta, CNBC Indonesia - Perbankan PT Bank OCBC NISP Tbk. (OCBC) berencana akan melakukan pembelian kembali atau buyback saham maksimal senilai Rp 1 miliar.

Mengutip keterbukaan informasi Bursa Efek Indonesia (BEI), aksi korporasi ini dilakukan dalam rangka pemberian remunerasi yang bersifat variab...

www.cnbcindonesia.com

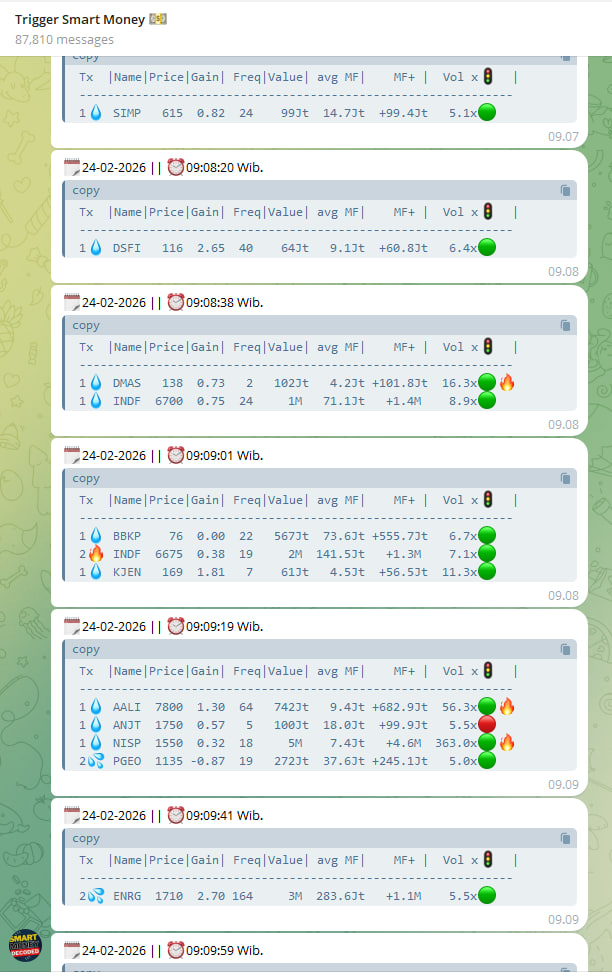

💎 Kualitas Sinyal di Atas Kuantitas: Hanya Akumulasi Nyata yang Penting

Banyak alat screening yang membanjiri trader dengan sinyal tak terbatas, yang sebagian besar adalah noise atau false signal. Dalam trading, yang penting bukanlah seberapa banyak sinyal yang Anda dapatkan, melainkan kualitas dari setiap sinyal. Sinyal dengan kualitas tertinggi adalah yang menunjukkan adanya akumulasi nyata dan terorganisir oleh Smart Money.

Trigger Smart Money berfokus secara eksklusif pada kualitas sinyal. Kami adalah mesin pemurni data yang dirancang untuk mengisolasi hanya sinyal akumulasi yang valid dari Dana Cerdas di pasar saham Indonesia. Kami mengubah data transaksi real-time menjadi alert berkualitas tinggi yang dapat ditindaklanjuti.

Pilar Kualitas Sinyal kami adalah kombinasi dari dua faktor. Pertama, Pendeteksian Volume Abnormal yang Jelas. Kami mencari lonjakan volume yang sangat tiba-tiba—mencapai 6x atau 7x lipat dari rata-rata intraday normal. Ini adalah ambang batas yang hampir mustahil dicapai tanpa intervensi modal besar. Kedua, Filter Money Flow yang Memastikan Dominasi Pembelian. Volume tinggi harus divalidasi dengan dominasi arus dana masuk yang substansial. Jika volume tinggi didominasi oleh arus dana keluar, sinyal itu akan dibuang. Hanya sinyal yang menggabungkan volume abnormal yang ekstrem dengan net buying yang dominan yang dianggap sebagai sinyal akumulasi valid. Dengan fokus yang ketat pada kualitas ini, Trigger Smart Money memastikan bahwa ketika Anda mendapatkan alert, itu adalah sinyal yang memiliki probabilitas tinggi untuk diikuti oleh pergerakan harga ke atas yang signifikan.

$AALI $ANJT $NISP

1/2