MARK

Mark Dynamics Indonesia Tbk.

750

-25

(-3.23%)

9.62 M

Volume

16.31 M

Avg volume

Company Background

PT. Mark Dynamics Indonesia (Perseroan) adalah produsen handformer global terkemuka di Indonesia. Didirikan pada tanggal 10 April 2002, Perseroan saat ini berkedudukan di Sumatera Utara, Indonesia. Produk Perseroan sangatlah penting dalam pembuatan sarung tangan karet dengan tujuan pemakaian yang beragam: uji coba, industri, medis, rumah tangga, dan bahkan pembuatan sesuai pesanan. Perjalanan panjang Perseroan dimulai dengan memproduksi hanya 50.000 unit per bulan di tahun 2003. Secara perlahan, Perseroan terus meningkatkan kapasitas produksinya, dan saat ini telah mencapai 1.400.000 unit per bulan. Pabrik utama berlokasi di ... Read More

Benarkah Pembayaran Dividen Menghambat Pertumbuhan Bisnis?

Banyak investor beranggapan bahwa pembayaran dividen akan menghambat pertumbuhan bisnis. Logikanya sederhana: jika laba dibagikan kepada pemegang saham, maka dana yang tersedia untuk ekspansi, inovasi, atau akuisisi menjadi lebih sedikit. Akibatnya, perusahaan akan tumbuh lebih lambat daripada perusahaan yang menahan seluruh labanya.

Sekilas, argumen itu terdengar masuk akal. Namun, dalam praktiknya, dunia bisnis tidaklah sesederhana itu. Pertanyaan pentingnya bukanlah apakah laba ditahan atau dibagikan, melainkan mampukah manajemen menginvestasikan kembali laba tersebut dengan imbal hasil yang menarik.

Tidak semua perusahaan memiliki peluang investasi dengan imbal hasil tinggi setiap saat. Bisnis yang sudah mapan, memiliki pangsa pasar kuat, dan beroperasi di industri yang relatif stabil sering kali menghasilkan arus kas jauh melebihi kebutuhan ekspansi yang rasional. Dalam kondisi seperti ini, menahan seluruh laba justru berpotensi menciptakan masalah baru.

Kelebihan kas dapat mendorong manajemen mengambil keputusan yang kurang disiplin. Ekspansi dilakukan ke lini bisnis yang tidak dikuasai, proyek dijalankan dengan tingkat pengembalian rendah, atau akuisisi dibayar terlalu mahal demi mengejar pertumbuhan. Alih-alih meningkatkan nilai perusahaan, langkah-langkah tersebut justru bisa menggerusnya secara perlahan.

Di sinilah dividen berperan. Dividen bukan sekadar pembagian laba, tetapi juga mekanisme disiplin modal. Ketika perusahaan berkomitmen membayar dividen secara wajar dan berkelanjutan, manajemen terdorong untuk lebih selektif dalam memilih proyek investasi. Hanya peluang dengan potensi imbal hasil menarik yang layak didanai. Sisanya dikembalikan kepada pemilik bisnis. Hasilnya adalah pertumbuhan yang lebih berkualitas, meskipun mungkin tidak terlihat spektakuler.

Penting juga kita sadari bahwa pertumbuhan dan dividen bukanlah pilihan yang saling meniadakan. Banyak perusahaan berkualitas mampu melakukan keduanya. Dengan model bisnis yang efisien dan arus kas yang kuat, kebutuhan investasi internal tetap terpenuhi, sementara sebagian laba tetap dibagikan. Dalam konteks ini, dividen justru mencerminkan kekuatan bisnis, bukan kelemahan.

Tentu, tidak semua dividen sehat. Jika pembayaran dividen dibiayai oleh utang, jika rasio pembayarannya terlalu agresif, atau jika perusahaan mengabaikan kebutuhan investasi penting demi menjaga citra, maka dividen memang bisa menjadi beban. Namun ini adalah persoalan alokasi modal dan kualitas manajemen, bukan kesalahan pada konsep dividen itu sendiri.

Sebagai investor, fokus kita seharusnya bergeser dari pertanyaan “apakah perusahaan membayar dividen?” menjadi “apakah perusahaan mengalokasikan modal secara rasional?”. Kita perlu menilai fase pertumbuhan bisnis, peluang reinvestasi yang tersedia, kekuatan neraca, serta konsistensi arus kas.

Kesimpulannya, pertumbuhan dan dividen bukanlah dua hal yang saling meniadakan. Keduanya adalah bagian dari strategi alokasi modal. Perusahaan terbaik tahu kapan harus menahan laba untuk tumbuh, dan kapan harus mengembalikannya kepada pemilik. Saat Anda menilai sebuah saham, apakah Anda sudah memahami di fase mana bisnis tersebut berada, dan apakah keputusan pembagian dividennya masuk akal dalam konteks itu?

@Blinvestor

Random tags: $SMSM $SMDR $MARK

Mindset Hold Saham – Chapter 3: Dari Menumbuhkan Menjadi Mesin Penghasil Uang

Ketika fase menumbuhkan aset sudah terlewati, investor mulai memasuki tahap yang lebih matang: portofolio bekerja menghasilkan arus kas secara nyata. Pada titik ini, fokus tidak lagi pada berapa persen kenaikan harga, tetapi pada berapa besar penghasilan yang dihasilkan oleh saham setiap tahun. Dividen yang dulu terasa kecil kini berubah menjadi aliran dana yang konsisten, bahkan mampu digunakan untuk membeli saham baru tanpa perlu menambah modal dari luar. Inilah momen ketika investasi tidak lagi bergantung pada gaji aktif, karena portofolio mulai membiayai pertumbuhannya sendiri.

Di fase ini, waktu menjadi faktor yang paling terasa dampaknya. Saham-saham yang dulu dikumpulkan sedikit demi sedikit mulai menunjukkan kekuatan compounding yang sesungguhnya. Kenaikan harga yang dulunya tampak lambat kini terlihat signifikan karena jumlah lot yang dimiliki sudah jauh lebih besar. Investor yang bertahan akan menyadari bahwa keputusan untuk tidak menjual di kenaikan kecil pada masa lalu adalah titik pembeda yang membuat nilai portofolionya melesat.

Kematangan mindset juga terlihat dari ketenangan dalam menghadapi koreksi market. Jika di awal perjalanan penurunan harga terasa menakutkan, kini justru disambut dengan perhitungan rasional: apakah ini kesempatan menambah aset dengan yield lebih tinggi. Tidak ada lagi kepanikan, karena investor memahami bahwa selama bisnis yang dimiliki tetap sehat dan menghasilkan laba, fluktuasi harga hanyalah bagian dari perjalanan. Fokus utama adalah menjaga kualitas portofolio, bukan bereaksi terhadap emosi pasar.

Pada akhirnya, fase ini membawa investor pada tujuan yang sesungguhnya: kebebasan finansial yang dibangun dari aset produktif. Saham bukan lagi sekadar instrumen investasi, tetapi telah menjadi sumber penghasilan yang terus bertumbuh dari tahun ke tahun. Inilah hasil dari disiplin, kesabaran, dan konsistensi dalam memegang saham berkualitas dalam jangka panjang. Bukan tentang seberapa cepat kita mendapatkan keuntungan, melainkan seberapa lama kita memberi waktu bagi compounding untuk bekerja dan mengubah portofolio menjadi mesin uang yang sesungguhnya.

$SIDO $UNTR $MARK

Beli Sore – jual pagi itu soal disiplin.

Watchlist: $ADMR $DEWA $MARK

Salah arah? Cut loss, bukan berharap.

Ayo REQUEST SAHAM di kolom komentar seperti

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

$MARK

Saya Dengar Mereka Memiliki Mesin Cetak Baru Closet Duduk, Dan itu pasti Akan menjadi pondasi Jika Proyek ini Berhasil...

#27 Pasar Bisa Salah, Tapi Tidak Perlu Dilawan

Saya pernah berada di fase di mana setiap kali merasa pasar salah, dorongan pertama saya adalah melawannya. Jika harga bergerak berlawanan dengan keyakinan saya, saya justru menambah posisi dengan emosi, seolah ingin membuktikan bahwa saya benar dan pasar keliru. Ada rasa bangga aneh ketika melawan arus, seakan itu tanda kecerdasan. Tapi kenyataannya, semakin keras saya melawan, semakin besar energi yang terkuras—dan hasilnya jarang seindah yang saya bayangkan.

Pengalaman mengajarkan bahwa pasar memang bisa salah, terutama dalam jangka pendek. Ia bisa bereaksi berlebihan, salah membaca sentimen, atau terjebak narasi sementara. Namun kesalahan pasar tidak otomatis menjadi undangan untuk berkonfrontasi. Dulu saya menyamakan keyakinan dengan keharusan bertindak. Padahal, keyakinan tidak selalu menuntut aksi. Ada perbedaan besar antara memahami bahwa pasar keliru dan merasa wajib “menghukum” pasar karena itu.

Perlahan saya belajar mengubah sikap. Ketika pasar terlihat salah, saya berhenti mengambilnya secara personal. Saya kembali ke pertanyaan yang lebih tenang: apakah alasan saya berinvestasi masih relevan, dan apakah risiko yang saya ambil masih masuk akal? Jika iya, saya memilih menunggu tanpa melawan. Jika tidak, saya menyesuaikan langkah tanpa drama. Ternyata, tidak melawan bukan berarti menyerah—sering kali itu justru bentuk disiplin yang lebih dewasa.

Hari ini, saya menerima bahwa pasar bisa salah, tapi tidak perlu dilawan. Ia akan bergerak sesuai waktunya sendiri, dengan atau tanpa persetujuan saya. Tugas saya bukan memenangkan perdebatan dengan pasar, melainkan menjaga agar keputusan saya tetap selaras dengan proses dan kemampuan saya bertahan. Sejak berhenti melawan, investasi terasa lebih ringan. Bukan karena pasar selalu benar, tapi karena saya tidak lagi memaksakan diri untuk selalu menang.

$IHSG $MARK $LSIP

Saham Potensial Versi Matrix

• S***

• E***

• M***

• P***

• $MARK

• M***

• P***

• C***

• $BRIS

• $UNVR

*disclaimer, just for trading.

Silakan cek kembali.

List Lengkap di MSC

Happy Cuan

@PANAWAN Kayak $ACES nih keliatan menarik bagi kebanyakan ritel karena harga bawah. Artinya nyerok. Tapi bagi saya PRIBADI sih bakal ngecek dulu:

- Secara sentimen ada negatif gak?

- Ada gak momentum di masa depan di saham ini yang bakal dipake bandar jadi narasi buat mainin harga?

- Cek broker summary selama beberapa waktu ke belakang. Apa ada broker (selain broker ritel) yang konsisten beli dan sedikit jualan? Jangan cuma liat net, gross juga cek. Kalo bandar netnya besar tapi cuma tradingan doang ya gak bagus.

- Cek chart teknikal. Volume gimana? Harga terhadap price MA20, MA50 dan MA200 gimana?

MISAL ya MISAL, ternyata saham ini ternyata ada yang akumulasi konsisten, kalo gw sih masukin di watchlist dulu sampai ada tanda uptrend di chart.

Kenapa gak langsung hajar?

Karena walaupun saham sedang diakumulasi, tapi TIMEFRAME kita ama bandar beda. Mereka kadang bisa akumulasi suatu saham lamaaa banget sambil mainin saham lain. Sementara kita ritel ini seminggu dua minggu saham gak naek mental mulai galau.

Main selow aja, Bro. Gak usah narget harga bottom. Itu pengejaran yang mustahil. Mending tunggu aja mulai uptrend baru ngikut.

Saran tambahan: belajar mandiri ttg fase2 Wyckoff juga. Karena cara gw ini terkonfirmasi dari teori beliau juga.

Gaya gw sih gitu. Gw gabungin semua aliran. Baca juga tulisan sebelumnya gimana gw nemuin jurus2 gw: https://stockbit.com/post/13722642

Mudah2an membantu.

Salam nyerok!

$MARK $ADRO

$IMPC

Hai Sobat Investor, mari duduk sejenak. Kita akan bedah kasus **PT Impack Pratama Industri Tbk (IMPC)** yang belakangan ini membuat banyak pelaku pasar senam jantung. Ini adalah studi kasus klasik tentang "Fundamental vs. Narasi".

Sebagai mentor, saya ingin kamu melihat gambaran besarnya agar tidak terjebak kepanikan atau FOMO (*Fear Of Missing Out*). Berikut adalah analisa lengkap situasi IMPC dan apa yang bisa kita pelajari untuk strategi investasi ke depan:

### 1. Mengapa Harga Sahamnya "Rollercoaster"? (The Narrative Trap)

Sobat, kenaikan harga IMPC yang sempat mencapai 283% di tahun 2025 sebagian besar didorong oleh **narasi**, bukan hanya fundamental. Pasar berspekulasi kuat bahwa IMPC akan masuk indeks global **MSCI**, yang biasanya memicu aliran dana asing masuk secara otomatis.

Namun, realitanya:

* **Kejutan MSCI:** MSCI membekukan *rebalancing* saham Indonesia dan memperketat aturan *free float* serta transparansi. IMPC gagal masuk indeks.

* **Dampak:** Narasi runtuh seketika. Harga saham anjlok ~44-50% dari titik tertingginya karena investor yang sebelumnya *pricing in* masuknya dana asing langsung keluar.

* **Pelajaran:** Jangan pernah beli saham hanya berdasarkan *rumor* masuk indeks jika valuasinya sudah tidak masuk akal (PE sempat >200x).

### 2. Cek Kesehatan Bisnisnya (The Fundamental Reality)

Nah, kalau kita singkirkan drama harga sahamnya, bagaimana kondisi "mesin" perusahaannya? Ternyata, fundamental IMPC masih sangat solid:

* **Kinerja Tumbuh:** Pendapatan per Kuartal III 2025 naik 25,2% (YoY) menjadi Rp3,02 triliun, dan laba bersih tumbuh 15,5%.

* **Raja Pasar Atap:** Mereka adalah pemimpin pasar atap uPVC (merek Alderon) dan *polycarbonate* (SolarTuff). Ingat, mereka punya "parit ekonomi" (*moat*) berupa jaringan distribusi yang kuat.

* **Target Agresif 2026:** Manajemen menargetkan pendapatan Rp5,1 triliun dan laba bersih di atas Rp700 miliar pada 2026. Ini didukung pabrik baru di Batang dan ekspansi ke Malaysia.

### 3. Jaring Pengaman dari Manajemen (Corporate Action)

Saat harga jatuh dalam, manajemen tidak tinggal diam. Ini sinyal bagus:

* **Buyback Jumbo:** Perusahaan menyiapkan dana Rp500 miliar untuk membeli kembali saham di pasar. Ini sinyal bahwa manajemen merasa harga saham sudah terlalu murah dibanding nilai perusahaan.

* **Aksi Pengendali:** Pemegang saham pengendali (Harimas Tunggal Perkasa) juga terpantau melakukan pembelian saham di pasar untuk menjaga stabilitas.

### 4. Outlook Sektoral 2026 (The Big Picture)

Angin segar datang dari sektor properti dan konstruksi yang menjadi "kolam" bisnis IMPC:

* **Program 3 Juta Rumah:** Program pemerintah ini menjadi katalis positif jangka panjang bagi produsen bahan bangunan.

* **Insentif Pajak:** Perpanjangan PPN DTP (Pajak Ditanggung Pemerintah) hingga 2027 dan potensi penurunan suku bunga bisa menjaga daya beli properti.

* **Tantangan:** Hati-hati dengan fluktuasi harga bahan baku resin (turunan minyak bumi) dan risiko logistik, meskipun IMPC sejauh ini mampu meneruskan kenaikan harga ke konsumen (*price pass-through*).

### Arahan untuk Investor:

1. **Jangan Tangkap Pisau Jatuh Sembarangan:** Meskipun sudah diskon 50%, valuasi IMPC masih premium (P/B >11x) dibandingkan *peers* seperti ARNA (P/B ~2x). Tunggu harga stabil (*sideways*) dulu.

2. **Perhatikan Level Buyback:** Program *buyback* Rp500 miliar akan menjadi penahan harga (*support*). Perhatikan di level harga berapa manajemen mulai agresif membeli.

3. **Fokus Jangka Panjang:** Jika kamu percaya pada visi "Disrupting for a Better World" IMPC dan target Rp5,1 triliun di 2026, koreksi ini bisa jadi peluang masuk bertahap, bukan *all-in*.

**Kesimpulan Mentor:** IMPC adalah perusahaan bagus (*good company*) yang sempat dihargai terlalu mahal karena spekulasi (*bad stock price*). Sekarang, pasar sedang mencari keseimbangan baru. Biarkan debu mereda, dan fokuslah pada kinerja nyata mereka mengejar target 2026.

https://cutt.ly/ttbIOC1L

RANDOM TAG $ARNA $MARK

$MARK

Selamat datang, Sobat Investor. Mari kita bedah tuntas **PT Mark Dynamics Indonesia Tbk (MARK)**. Sebagai mentor Anda, saya melihat saham ini bukan sekadar perusahaan manufaktur biasa, tetapi sebuah *hidden gem* dengan posisi "monopoli" global yang sedang berada di titik balik (turnaround) siklus bisnisnya.

Berikut adalah analisa mendalam saya untuk strategi investasi Anda:

### 1. Model Bisnis: "The Pick-and-Shovel Play"

Sobat investor, pahami dulu bahwa MARK tidak menjual sarung tangan, tetapi menjual **cetakannya (hand former)**.

* **Posisi Dominan:** MARK adalah "Raja" di niche market ini dengan menguasai **40% pangsa pasar global**. Klien mereka adalah raksasa dunia seperti Hartalega, Top Glove, dan Kossan.

* **Recurring Revenue (Pendapatan Berulang):** Cetakan keramik ini barang habis pakai (consumable). Umurnya hanya sekitar 8 bulan atau 10.000 kali celup. Artinya, selama pabrik sarung tangan beroperasi, mereka *wajib* terus membeli cetakan baru dari MARK untuk menjaga kualitas. Ini adalah model bisnis yang sangat *sexy* karena order akan terus datang.

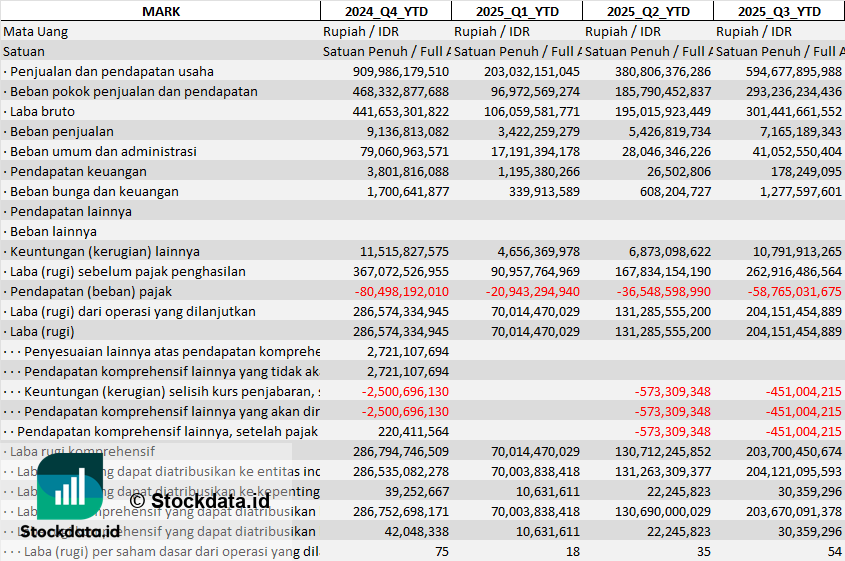

### 2. Kinerja Finansial: *Turnaround* yang Valid

Tahun 2024 adalah bukti pemulihan yang nyata. Coba lihat angka-angka ini, sangat solid:

* **Laba Bersih Melonjak:** Laba bersih tahun 2024 naik **83,7% YoY** menjadi Rp 286,5 miliar.

* **Margin Tebal:** Gross Profit Margin (GPM) hampir 49% dan Net Profit Margin (NPM) di atas 30%. Ini menunjukkan efisiensi pabrik yang luar biasa, salah satunya berkat inovasi cetakan yang hemat energi.

* **Neraca Sehat:** Perusahaan ini *net cash* dan sangat konservatif. Rasio utang (DER) hanya 0,11 kali. Ini tipe perusahaan yang tidurnya nyenyak karena tidak dikejar bunga utang.

### 3. Katalis Eksternal: "Durian Runtuh" dari Perang Dagang

Ada angin segar dari geopolitik yang menguntungkan MARK di tahun 2025-2026:

* **Tarif Impor AS ke China:** Amerika Serikat menaikkan tarif impor sarung tangan medis China dari 7,5% menjadi **25% di tahun 2026**.

* **Efek Domino:** Pembeli AS akan beralih kembali ke produsen Malaysia (klien utama MARK). Jika produksi Malaysia naik, permintaan cetakan ke MARK otomatis naik. Ingat, MARK punya keunggulan logistik (jarak Medan-Malaysia sangat dekat) dibanding kompetitor China.

### 4. Valuasi & Dividen: Surga bagi *Dividend Hunter*

Bagi Anda yang suka *cash flow*, perhatikan ini:

* **Dividen Jumbo:** MARK dikenal sangat loyal membagikan dividen, dengan rasio (payout ratio) historis 70%-98%. Di harga saat ini, potensi *dividend yield*-nya mencapai **8,4% - 8,7%**. Ini jauh di atas bunga deposito.

* **Harga Diskon:** Saat ini MARK diperdagangkan dengan P/E Ratio sekitar **11,2x - 11,9x**, padahal rata-rata historis 10 tahunnya ada di **17,7x**. Pasar belum sepenuhnya menghargai potensi pemulihan ini. Target harga konsensus analis ada di **Rp 950 - Rp 1.010** (potensi kenaikan 13-19%).

### 5. Risiko yang Harus Diwaspadai

Sebagai mentor yang objektif, saya harus ingatkan risikonya:

* **Harga Gas (HGBT):** Industri ini butuh gas banyak untuk pembakaran keramik. Kebijakan Harga Gas Bumi Tertentu (HGBT) $6/MMBTU sangat krusial. Jika subsidi ini dicabut atau pasokan terganggu, margin keuntungan bisa tergerus.

* **Siklus Komoditas:** Jika ekonomi global resesi parah dan permintaan sarung tangan turun lagi (seperti 2022-2023), order ke MARK akan melambat.

### Kesimpulan & Arahan Investasi

MARK adalah contoh klasik perusahaan **"Wonderful Company at a Fair Price"**. Mereka punya *economic moat* (keunggulan kompetitif) kuat, neraca bersih, dan manajemen yang teruji.

**Rekomendasi:** **BUY / ACCUMULATE**

* **Strategi:** Manfaatkan koreksi harga untuk akumulasi. Fokus pada *dividend yield* sambil menunggu apresiasi harga (capital gain) dari sentimen tarif AS-China di 2026.

* **Cocok untuk:** Investor jangka menengah-panjang dan pemburu dividen.

Ingat, Sobat Investor, masa depan industri kesehatan dan kebersihan akan terus tumbuh, dan MARK adalah "penjual sekop" di ladang emas ini. Tetap pantau harga gas dan nilai tukar Rupiah (pelemahan Rupiah justru bagus untuk MARK karena pendapatan USD).

*Disclaimer: Keputusan investasi tetap ada di tangan Anda. Pelajari kembali (Do Your Own Research).*

https://cutt.ly/Xtbtnz7l

RANDOM TAG $IKAI $IPOL

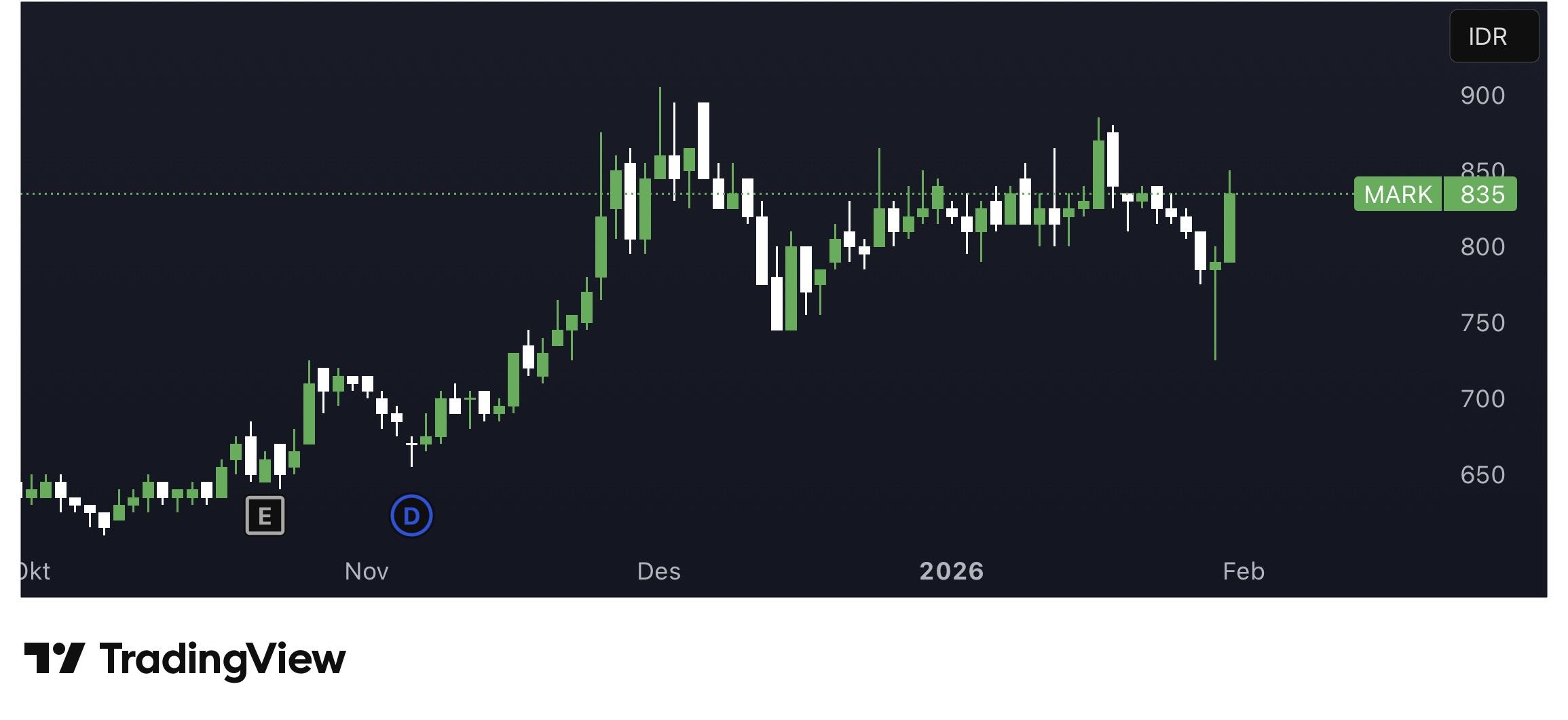

04 Jan 26

$MARK

strategy : trend following

CNH pattern

entry areq :

830-850

780-800

SL < 750

target :

880-890

920

1000

bobot yang disarankan :

10% tanker atau 15% sekochi

@Zakisaku $MARK ga bikin pabrik baru (cuma reaktivasi kapasitas yg dulu aja), ini pabrik produsen sarung tangan dr China yg dibikin di Indonesia buat ngehindarin tarif dr Trump

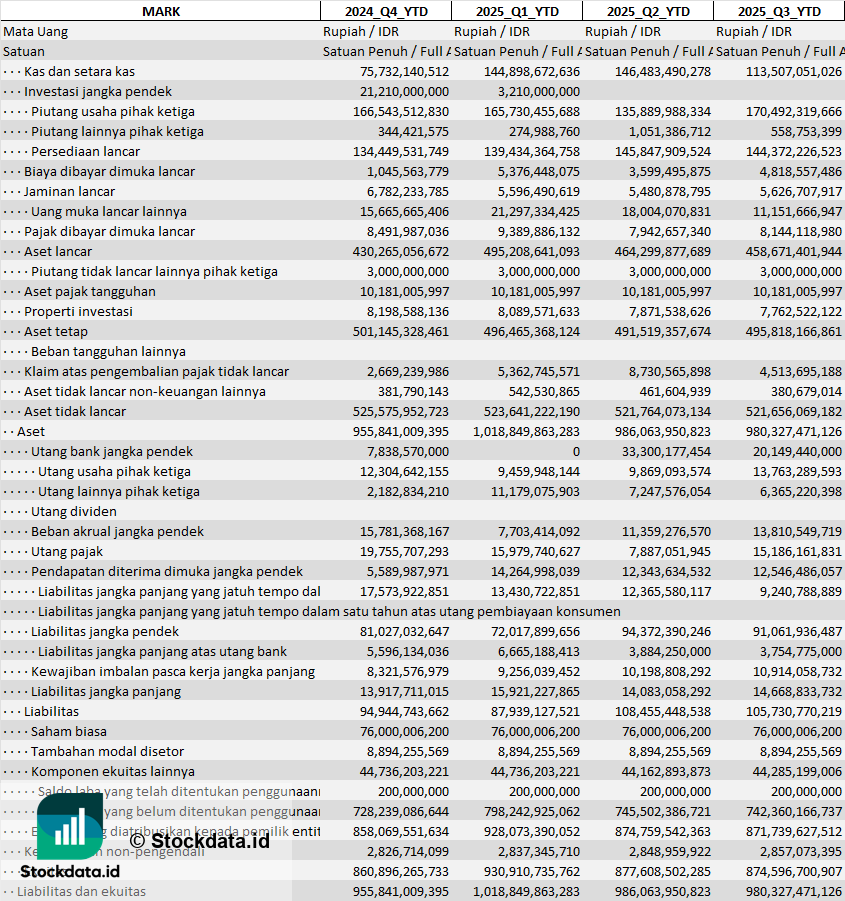

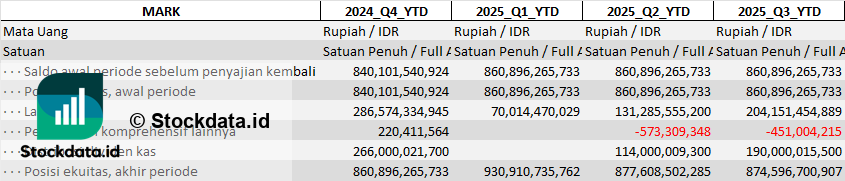

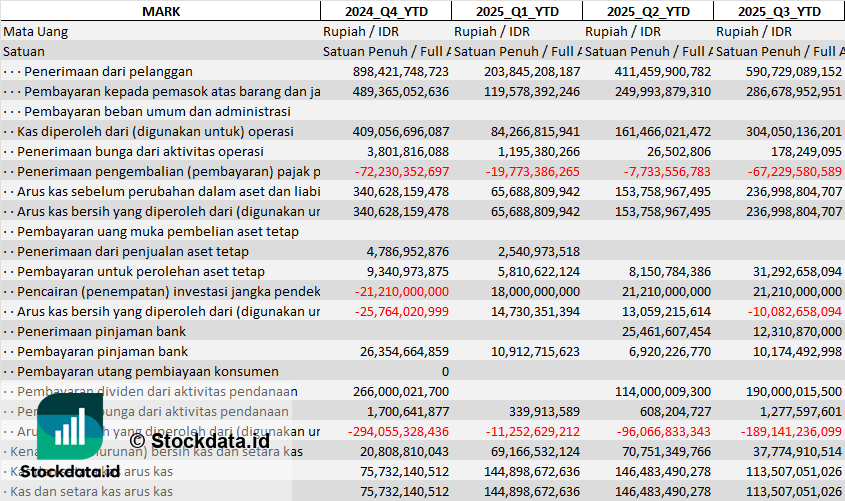

PT Mark Dynamics Indonesia Tbk. - MARK

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Kunjungi dan follow kami untuk laporan lengkap fundamental emiten!

Sumber Data: https://cutt.ly/BtvQvqbM

$MARK

1/4

ANALISA EMITEN $MARK

📅 Update: 30 Jan 2026 (EOD) (Closed Market)

Market Review:

Close: 845 (+6,96%) | Vol: 15,4M (Valid 🧨)

Sektor: Consumer Cyclical (Medical Gloves)

🔍 4-PILLARS ANALYSIS

• Teknikal: Strong Bullish. Breakout area sideways 780–810. Close near High, sinyal momentum kuat ke arah 880–900.

• Bandarmology: Bullish. Kenaikan harga divalidasi partisipasi buyer yang sehat tanpa indikasi distribusi masif.

• Fundamental: Solid. Fokus ekspor dengan proyeksi growth double-digit. Valuasi premium namun sebanding prospek niche market.

• Sentimen: Positif. Rebound IHSG & membaiknya prospek manufaktur global dukung sektor ekspor.

🎯 TRADING PLAN

• Action: ENTRY (Swing / Continuation)

• Area Entry: 820 – 840

• Target Price: 880 – 900 (TP1) | 930+ (TP2)

• Stop Loss: < 790

Notes: Kawal dengan trailing stop di level 810. Manfaatkan momentum breakout untuk swing pendek-menengah.

Disclaimer On: Edukasi & Informasi, Bukan Ajakan Jual/Beli.

CC: $BUMI $RLCO

$MARK semalam bandar akum di penutupan, hari ni naik. terbukti emang teori analisa hengky, terima kasih bandar baik $BUMI $DEWA