BRAM

Indo Kordsa Tbk.

4,500

0.00

(0.00%)

400

Volume

3,594

Avg volume

Company Background

PT Indo Kordsa Tbk bergerak di bidang industi serat/filament buatan, kain ban, benang Nylon dan benang Polyester. Perseroan menghasilkan jenis-jenis produk antara lain: Kain Ban (nylon 66 dan Polyester), Benang nylon 66, dan Benang Polyester hmLS (high-modulus Low-Shrinkage). Perseroan merupakan perusahaan pemasok utama bahan penguat ban premium di kawasan Asia Tenggara. Hasil produksi Perusahaan dipasarkan di dalam dan di luar negeri, ke Eropa, Asia dan Timur Tengah. Perusahaan mulai berproduksi secara komersial pada 1 April 1987.

Disaat IHSG merah pekat begini, banyak bermuncul saham yang gak liquid, dengan puluhan/ratusan juta sudah kemakan habis itu antrian offernya.

Saham itu liquiditas yang paling penting, gampang masuk, gampang keluar.

$IHSG $BRAM $PTSP

📊 4 March 2026 - (Menurut Trader No.7 Quantum Lab™ 🚀)

📝 $BRAM

💵 Buy Area: 4650-4610

🤑 Take Profit: Kalau udah cuan tuh diambil, bukan dititipin ke bandar! 😎

🚨 Stop Loss: 4550

⚠️ Disclaimer ON!

🔔 Analisa bukan ajakan!

📢 Cut Loss? Siap. Nyangkut? Nggak.

Kalau cuan, kasih like ❤️, follow 🤝 & comment ✍️ ya! Biar gak ketinggalan saham berikutnya! 🤑🤣🚀

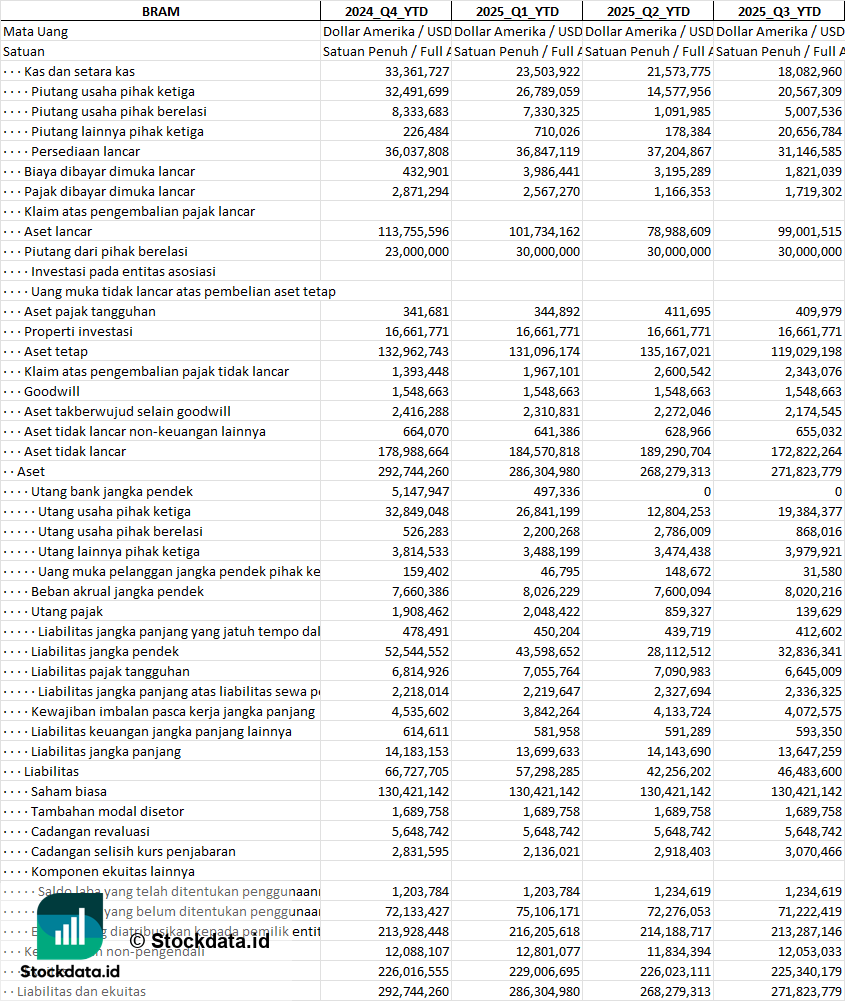

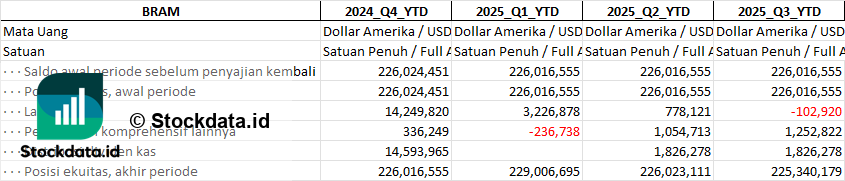

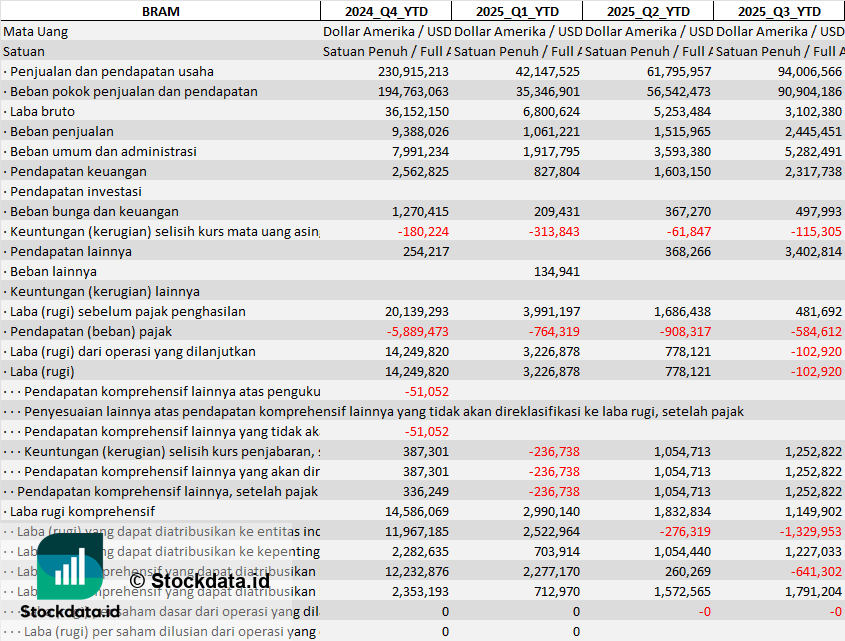

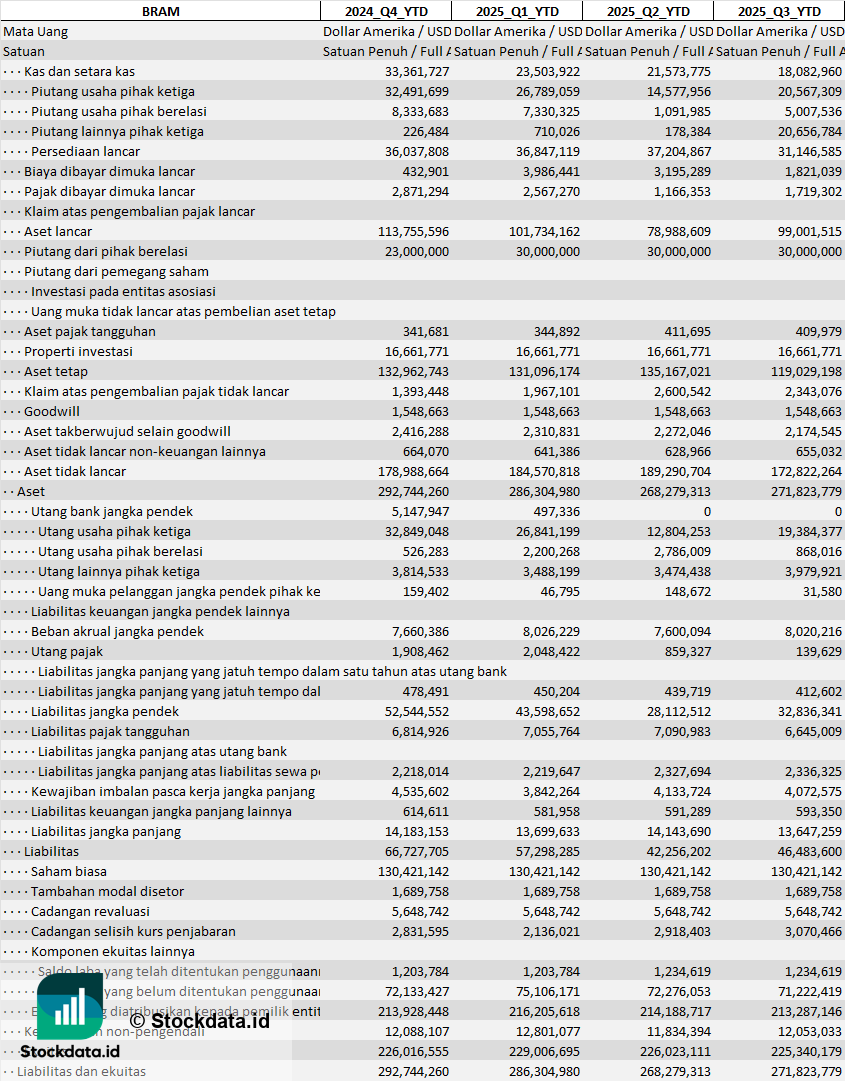

Indo Kordsa Tbk - BRAM

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Follow kami untuk laporan fundamental emiten!

$BRAM

1/4

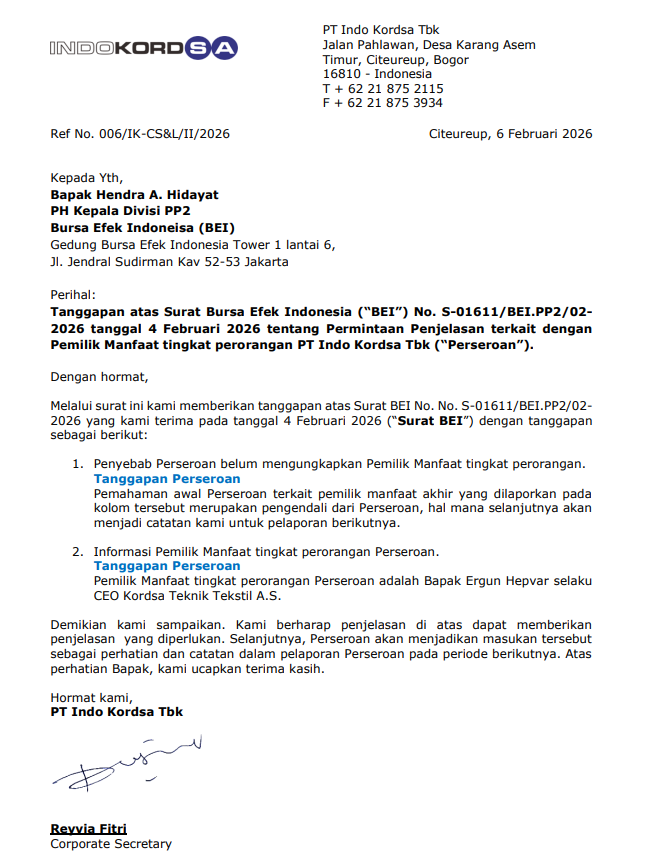

Pemilik Akhir $BRAM Adalah Ergun Hepvar

Hal ini disampaikan oleh Corsec BRAM beserta tanda tangannya.

Ergun Hepvar memperoleh gelar Sarjana di bidang Teknik Komputer dari Middle East Technical University dan menyelesaikan gelar MBA di University of California, Berkeley – Haas School of Business.

Antara tahun 1992 hingga 1997, beliau memulai karier di Unilever, di mana beliau memegang peran dalam bidang Pengadaan dan Manajemen Sistem. Selanjutnya, beliau bekerja di C-Bridge Internet Solutions sebagai Managing Principal.

Pada tahun 2002 hingga 2003, beliau menjabat sebagai Global Project Manager di Apple. Antara tahun 2003 hingga 2005, beliau menjabat sebagai Director of Information Technology di TNT (sekarang CEVA Logistics). Dari tahun 2005 hingga 2010, Bapak Ergun Hepvar menjabat sebagai CIO di Sabancı Holding, di mana beliau memimpin strategi TI di seluruh grup dan mengimplementasikan program transformasi digital perusahaan.

Dari tahun 2010 hingga 2013, beliau bekerja di Akçansa sebagai Chief Supply Chain & Logistics Officer. Antara tahun 2013 hingga 2020, Bapak Ergun Hepvar menjabat sebagai CEO dan Country Director di Olmuksan International Paper. Terakhir, beliau bekerja di International Paper sebagai Director of Innovation, Data, and Advanced Analytics. Dalam peran ini, beliau mengimplementasikan strategi AI dan data di tingkat perusahaan, berkontribusi pada keunggulan operasional, AI yang bertanggung jawab, serta integrasi teknologi.

Aneh sih ini. Kok bisa pemilik BRAM itu komisaris nya? Kok bukan keluarga Sabanci ya?🤔

BRAM lahir pada tahun 1981 dengan nama PT Branta Mulia sebagai perusahaan pemasok utama bahan penguat ban premium di kawasan Asia Tenggara. Selain memiliki citra yang baik, kualitas produk nomor satu, profesionalisme yang tinggi, serta komitmen yang kuat dalam memberikan pelayanan prima kepada pelanggan, BRAM juga memiliki Sumber daya manusia (SDM) yang berkualitas dengan hasrat besar untuk melakukan yang terbaik yang melatarbelakangi kesuksesan BRAM hingga hari ini

Pada tahun 1985, BRAM membuka pabrik kain ban pertamanya di Citeureup, Bogor, Jawa Barat. Selanjutnya kegiatan operasi secara komersil dimulai pada tanggal 1 April 1987. Saham BRAM juga mulai tercatat di Bursa Efek Jakarta dan Bursa Efek Surabaya di tahun 1990 dengan nama PT Branta Mulia Tbk.

Sejak saat itu, banyak pembaharuan dan peningkatan nilai yang dilakukan demi kepentingan pemangku kepentingan, antara lain: pada Oktober 1990, BRAM melakukan ekspansi dengan mendirikan perusahaan patungan yang diberi nama Thai Branta Mulia https://cutt.ly/AtnpZlgn., dan pada tahun 1993, BRAM membuka pabrik kain ban di Ayutthaya, Thailand. Selanjutnya BRAM mendirikan PT Branta Mulia Teijin Indonesia dengan bekerjasama dengan Teijin Limited Jepang pada awal 1996 untuk memproduksi benang ban polyester, dan produksi komersial dimulai pada tahun 1997 di Citeureup, Bogor, Jawa Barat.

Di tahun 1997, DuPont Chemical and Energy Operation Inc. mengakuisisi saham BRAM sebanyak 19,78% saham. Akuisisi tersebut memberi angin segar bagi BRAM karena kerjasama tersebut menghasilkan aliansi strategis hingga Januari 2006. Kerjasama tersebut berakhir pada tahun 2006 ketika DuPont menjual seluruh sahamnya kepada beberapa pemegang saham pendiri PT Branta Mulia Tbk.

Pada tahun 1999, BRAM mencabut pencatatan sahamnya di Bursa Efek Surabaya (BES). BRAM meningkatkan kepemilikan sahamnya di Thai Branta Mulia Co Ltd dari 49% menjadi 64,19% pada tahun 2000.

Pada tahun 2006, Kordsa Global AS yang merupakan salah satu perusahaan dalam Turki Sabanci Holding Group, membeli 51,3% saham BRAM. Sampai dengan tahun 2018, Kordsa Global telah meningkatkan sahamnya menjadi 61,59% dan BRAM berganti nama menjadi PT Indo Kordsa Tbk.

Kepemilikan saham BRAM di PT Indo Kordsa Teijin meningkat pada tahun 2008 menjadi 99,90% dengan membeli saham yang dimiliki oleh Teijin Fibers Limited. Sehingga pada tahun 2009, PT Indo Kordsa Teijin berganti nama menjadi PT Indo Kordsa Polyester (IKP). PT Indo Kordsa Polyester (IKP) kemudian bergabung dengan BRAM efektif 1 Januari 2023 berdasarkan keputusan RUPS Luar Biasa untuk tahun buku 2021 pada 19 Desember 2022.

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

$GJTL

⚡ TRADING PLAN: GJTL

🟢 Entry

Buy on Weakness: 1.080 – 1.115 (Membeli secara bertahap jika harga melakukan pengujian ulang terhadap area support minor).

Buy on Breakout: > 1.155 (Masuk jika harga berhasil menembus level tertinggi harian terakhir dengan volume yang signifikan untuk mengejar target berikutnya).

🎯 Take Profit (TP)

TP 1: 1.190 – 1.220 → jual 50% (Mengamankan keuntungan di area target psikologis pertama).

TP 2: 1.260 – 1.300 → jual sisa (Target jika tren naik terus berlanjut dan berhasil menembus resisten jangka panjangnya).

🔴 Stop Loss (SL)

SL Agresif: 1.045.

Daily Close < 990 → EXIT TOTAL (Sinyal bahwa tren naik telah berakhir dan harga berisiko kembali ke fase sideways atau menurun menuju level 900).

⚠️ Catatan Cepat

MACD Continuity: Selama garis MACD tidak saling berpotongan ke bawah (dead cross), posisi hold masih sangat layak untuk dipertahankan.

Volume Analysis: Perhatikan volume perdagangan saat harga mencoba menembus 1.150; jika volume rendah, ada risiko harga akan kembali terkoreksi ke area 1.100.

Trailing Stop: Disarankan untuk selalu menaikkan batas trailing stop seiring dengan kenaikan harga untuk melindungi profit yang sudah berjalan.

Jangan Lupa Follow!

Random Tag :

$BOLT $BRAM

Apakah Pasar Ban Lagi Lesu?

Lanjutan dari request member bukan di External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

Bisnis ban itu butuh vendor dan pelanggan yang mumpuni karena ban tidak bisa laku tiap hari. Ban itu bukan mie instan, permintaannya lebih banyak datang dari siklus, ganti ban, armada logistik, dan order pabrikan, jadi jaringan pelanggan menentukan napas. Di sisi lain, vendor menentukan nyawa produksi karena bahan baku ban itu sensitif, harga bisa naik turun, dan kalau pasokan seret pabrik tetap jalan tapi marginnya bisa tersayat. Investor yang cuma melihat penjualan total sering kelewat satu hal, konsentrasi pelanggan bisa bikin angka terlihat stabil tapi sebenarnya rapuh. Kebalikannya, angka penjualan bisa turun sedikit tapi kualitas pelanggan dan vendor justru makin solid, jadi risikonya menurun diam-diam. Karena itu, yang perlu dilihat bukan cuma siapa jualan paling besar, tapi siapa yang punya pembeli inti yang benar-benar bayar, dan siapa yang punya pemasok yang benar-benar sanggup kirim. Kalau salah pilih pelanggan, piutang menumpuk, diskon membesar, dan kas jadi seret walau revenue tampak ramai. Kalau salah pilih vendor, produksi tersendat, kualitas turun, dan pelanggan bagus pun bisa pindah. Upgrade skill https://cutt.ly/Ve3nZHZf

Dari sisi pelanggan, $GJTL terlihat punya nama besar, tetapi kontribusi pelanggan teratasnya tidak mendominasi sendirian, GITI Tire (USA) Ltd. Rp858,32 miliar setara 6,54% dari penjualan 9M 2025, lalu GITI Tire Global Trading Pte. Ltd. Rp477,18 miliar setara 3,64%, dan PT Speedwork Solusi Utama Rp281,94 miliar setara 2,15%. Secara total, pihak berelasi menyumbang 13% dari penjualan bersih, jadi ketergantungan ke jaringan relasi ada, tetapi tidak sampai membuat seluruh cerita hanya ditopang satu pembeli. Masalahnya, total penjualan GJTL justru turun -2,38% dibanding 9M 2024, dan yang paling terasa adalah GITI Tire (USA) turun -35,4% dari sekitar Rp1,33 triliun menjadi Rp858 miliar. Di tengah penurunan itu, ada satu angka yang mencolok, PT Speedwork Solusi Utama melonjak +2.211%, ini biasanya sinyal pergeseran kanal penjualan atau pergeseran pola distribusi, jadi investor perlu curiga sehat, lonjakan ekstrem itu bagus kalau repeatable, tapi rawan kalau cuma efek base kecil atau kontrak sesaat.

$GDYR ceritanya lebih terkonsentrasi dan lebih berbasis jaringan relasi grup. Goodyear Malaysia Bhd. menyumbang $20,19 juta setara 16,78% dari penjualan 9M 2025, lalu Goodyear Philippines Inc. $8,19 juta setara 6,81%, dan Goodyear (Thailand) Public Co., Ltd. $8,10 juta setara 6,74%. Total pihak berelasi menyumbang 36% dari penjualan bersih, artinya mesin revenue GDYR cukup bergantung pada ekosistem internal regional. Namun total penjualan GDYR turun -7,6% dari $130,1 juta menjadi $120,2 juta, dan penjualan domestik turun -11,08%, sementara Goodyear Malaysia justru naik tipis +0,85%. Ini memberi kesan sederhana, ekspor intra grup lebih tahan, domestik yang lebih mudah goyah, jadi kalau domestik lemah berkepanjangan, GDYR akan makin bergantung pada order relasi. Upgrade skill https://cutt.ly/Ve3nZHZf

$BRAM paling bikin kaget karena penurunannya bukan lagi koreksi kecil, tetapi seperti kehilangan volume besar. Kontributor terbesar Kordsa Brazil S.A. $5,54 juta setara 5,89% dari pendapatan bersih, lalu Kordsa Inc. Amerika Serikat $4,87 juta setara 5,18%, dan total pihak berelasi 6,49%. Angkanya terlihat tidak terlalu terkonsentrasi, tetapi total pendapatan BRAM turun -47,8% dibanding September 2024, dengan Kordsa Inc. USA turun -65,2% dan Kordsa Brazil turun -37,3%. Ini lebih mirip masalah demand atau utilisasi pabrik, bukan sekadar geser pelanggan, karena jatuhnya terlalu dalam untuk dianggap normal.

TYRE berbeda sendiri karena seluruh penjualan dilakukan ke pihak ketiga, bukan relasi, dan penjualannya justru tumbuh. Total penjualan naik +5,48% dari Rp428,2 miliar menjadi Rp451,7 miliar, dan segmen ban luar tumbuh +9,85%. Data pelanggan utama yang ditampilkan untuk TYRE adalah berbasis saldo piutang, jadi ini lebih menggambarkan konsentrasi tagihan dan kanal distribusi daripada komposisi revenue. Tiga nama teratasnya PT Wahana Kreasindo Utama Rp14,48 miliar, CV Motorindo Sejahtera Rp12,63 miliar, dan PT Pratama Inti Distribusindo Rp7,66 miliar, ini menandakan ada beberapa distributor yang memegang porsi penagihan besar, sehingga kualitas penagihan dan disiplin kredit jadi krusial. Upgrade skill https://cutt.ly/Ve3nZHZf

Masuk ke sisi vendor, di bisnis ban vendor itu bukan sekadar pemasok, tetapi juga penentu stabilitas biaya. GDYR punya vendor bahan baku yang kontribusinya besar, PT Bitung Gunasejahtera menyumbang pembelian bahan baku $11,27 juta dan Junma Tyre Cord Company Ltd. $5,82 juta, keduanya lebih dari 10% total pembelian bahan baku. Total pembelian bahan baku GDYR relatif datar, turun tipis -0,32% dari $64,75 juta menjadi $64,55 juta, jadi penurunan penjualan -7,6% tadi bukan karena belanja bahan baku jatuh drastis, bisa saja ada perubahan mix produk, inventory, atau efisiensi produksi. Ada juga saldo utang ke Goodyear Dalian Tire Co. Ltd. sebesar $1,24 juta, yang menegaskan keterikatan rantai pasok internal masih aktif.

GJTL menampilkan pendekatan yang lebih bankable untuk karet alam lewat approved suppliers di fasilitas SKBDN, dengan PT Bitung Gunasejahtera dan PT Karias Tabing Kencana sebagai pemasok yang diidentifikasi. Biaya bahan baku yang dipakai dalam produksi naik +4,38% dari Rp6,47 triliun menjadi Rp6,75 triliun, ini bisa terjadi walau penjualan turun tipis, karena harga bahan baku, perubahan mix, atau timing pembelian dan pemakaian. Saldo utang pihak berelasi yang disebutkan justru kecil, misalnya ke PT Speedwork Solusi Utama Rp3,44 juta dan ke GITI Radial Tire (Anhui) Co. Ltd. Rp1,68 juta, jadi sisi vendor relasi tidak terlihat mendominasi utang usaha.

BRAM unik karena belanja ke pihak berelasi melonjak +607% dari $1,31 juta menjadi $9,28 juta, sementara COGS turun -39,7% akibat volume produksi yang lebih rendah. Vendor relasi terbesarnya Kordsa Inc. USA dengan pembelian $6,34 juta setara 10,18% total pembelian, serta Kordsa Teknik Tekstil A.S. Turki $2,93 juta setara 4,71%. Total utang ke pemasok pihak ketiga sebesar $19,38 juta, jadi secara operasi, BRAM masih punya beban payable eksternal yang cukup berarti walau volume turun, ini salah satu titik yang biasanya membuat manajemen harus ekstra rapi mengatur kas. Upgrade skill https://cutt.ly/Ve3nZHZf

TYRE lebih berbasis vendor lokal dan bahan penolong, dengan saldo utang usaha terbesar ke PT Sari Sarana Kimiatama Rp4,76 miliar, PT Cabot Indonesia Rp3,70 miliar, dan PT Sumber Cipta Energi Rp2,81 miliar. Pembelian persediaan turun -1,95% dari Rp267,09 miliar menjadi Rp261,89 miliar, sementara penjualan naik +5,48%, ini kombinasi yang menarik karena bisa berarti perputaran inventory membaik atau perusahaan memanfaatkan stok yang sudah ada.

Terakhir, skala organisasi memberi petunjuk seberapa berat mesin operasi dan seberapa fleksibel perusahaan beradaptasi. GJTL adalah yang paling besar, dengan 17.278 karyawan per 30 September 2025 naik dari 17.014 per 31 Desember 2024, ini menggambarkan struktur pabrik dan distribusi yang masif, tetapi juga berarti fixed cost dan kompleksitas tinggi. GDYR relatif ramping 799 karyawan turun dari 805, perubahan kecil, lebih seperti penyesuaian biasa. BRAM turun dari 1.503 menjadi 1.282 karyawan, penurunan ini sejalan dengan pendapatan yang jatuh -47,8%, jadi ada upaya menyesuaikan kapasitas. TYRE turun dari 173 menjadi 100 karyawan, ini memberi sinyal perampingan besar, tetapi penjualannya tetap tumbuh, sehingga investor perlu menilai apakah ini efisiensi yang sehat atau ada risiko operasional yang ditahan dengan beban kerja yang makin padat. Upgrade skill https://cutt.ly/Ve3nZHZf

GJTL masih punya jaringan pelanggan yang tidak terlalu terkonsentrasi, tetapi ada tekanan di pembeli besar GITI USA dan ada pergeseran kanal yang sangat ekstrem di Speedwork. GDYR kuat di jaringan relasi regional, tetapi domestik sedang melemah sehingga ketergantungan ke ekosistem relasi makin besar. BRAM sedang mengalami penurunan demand yang tajam, dan kenaikan pembelian dari pihak berelasi di saat revenue jatuh adalah sinyal yang wajib dipantau ketat. TYRE sedang bertumbuh dan seluruhnya pihak ketiga, tetapi konsentrasi piutang di beberapa distributor berarti disiplin kredit dan kualitas pelanggan menjadi kunci, karena ban memang tidak laku tiap hari, tetapi tagihan bisa menumpuk setiap hari kalau salah pilih kanal.

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

Apakah $GJTL Senang Melihat Dollar Meroket dan Rupiah Nyungsep?

Lanjutan dari request member bukan di External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

Tidak semua perusahaan bahagia melihat Dollar naik. Di sektor ban, Dollar itu seperti cuaca, kadang jadi angin belakang, kadang jadi badai di muka. Investor sering mengira semua eksportir otomatis senang, padahal struktur utang dan mata uang pembukuan bisa membalik cerita dalam satu kuartal. Kalau mata uang fungsional perusahaan USD, penguatan Rupiah atau Baht bisa terasa seperti beban yang tiba-tiba membesar saat dikonversi. Kalau mata uang fungsionalnya Rupiah dan perusahaan pegang banyak aset USD, pelemahan Rupiah justru bisa bikin laba kurs muncul tanpa menjual satu ban pun. Tetapi kalau yang dominan utang USD, pelemahan Rupiah itu seperti cicilan yang naik sendiri. Jadi pertanyaan investor bukan Dollar naik itu bagus atau jelek, tapi investor perlu lihat posisi moneter bersih, aset moneter bersih atau liabilitas moneter bersih. Di data per 30 September 2025, empat emiten ban ini memberi contoh yang kontras, ada yang berbalik diuntungkan, ada yang tetap sensitif, ada yang tampak rapi tapi tetap rugi kurs. Upgrade skill https://cutt.ly/Ve3nZHZf

Konsep dasarnya sederhana. Aset moneter bersih positif berarti kas, bank, dan piutang dalam mata uang asing lebih besar daripada utang moneter dalam mata uang asing, sehingga ketika mata uang asing itu menguat terhadap mata uang fungsional, perusahaan cenderung mencatat laba selisih kurs. Kebalikannya, liabilitas moneter bersih atau aset moneter negatif berarti utang moneter lebih besar daripada kas dan piutang, sehingga penguatan mata uang asing biasanya memukul laba lewat rugi kurs. Ini murni efek penjabaran ulang saldo moneter di tanggal laporan, jadi dampaknya bisa muncul walau operasi bisnis tidak berubah banyak.

Kasus paling menarik datang dari GJTL karena terjadi putar balik dari 2024 ke 2025. Per 31 Desember 2024, GJTL berada di posisi liabilitas moneter bersih sekitar Rp 0,75 triliun. Per 30 September 2025, posisinya berubah menjadi aset moneter bersih positif Rp 1,60 triliun. Pemicu utamanya penurunan besar utang obligasi dalam USD dari sekitar $178,9 juta menjadi nihil, jadi sisi utang valas mengecil drastis sementara aset valas masih ada. Dengan kurs akhir periode sekitar Rp 16.680 per 1 USD, saldo piutang usaha GJTL juga memuat komponen USD sekitar $188,18 juta, ditambah kas dan setara kas Rp 866,79 miliar, surat utang Rp 383,74 miliar, piutang lain-lain Rp 62,24 miliar, dan aset keuangan tidak lancar lain Rp 101,49 miliar dalam campuran mata uang asing. Efek akhirnya, GJTL mencatat laba selisih kurs bersih Rp 98,18 miliar, selaras dengan posisi aset moneter bersih yang sudah positif. Upgrade skill https://cutt.ly/Ve3nZHZf

$BRAM kebalikannya, secara posisi moneter bersih masih negatif walau membaik. Per 30 September 2025, BRAM mencatat liabilitas moneter bersih sekitar $3,55 juta, turun dari $4,70 juta di 31 Desember 2024. Artinya, untuk mata uang non USD yang relevan bagi BRAM, porsi utangnya masih lebih besar daripada asetnya. Padahal aset moneter BRAM terlihat besar, kas dan setara kas $18,08 juta, piutang usaha $25,57 juta, klaim piutang asuransi $20,00 juta, pinjaman ke pihak berelasi $30,00 juta, dan tagihan pajak $2,34 juta. Namun karena mata uang fungsional BRAM adalah USD, saldo dalam Rupiah atau Baht yang netonya lebih banyak utang akan menghasilkan rugi kurs ketika mata uang tersebut bergerak menguat terhadap USD. Itulah sebabnya BRAM tetap membukukan rugi selisih kurs bersih sekitar $115,31 ribu, walau eksposurnya sudah mengecil dibanding akhir 2024.

GDYR kelihatannya seolah otomatis aman karena basisnya USD, tetapi tetap bisa untung rugi dari mata uang non USD. Goodyear Indonesia memantau aset dan liabilitas moneter dalam mata uang selain USD, lalu semua efek penjabaran masuk ke laba rugi. Di sisi aset moneter, GDYR punya kas dan bank $9,63 juta, piutang usaha $11,32 juta dengan porsi pihak berelasi $6,4 juta, piutang lain-lain $0,40 juta, serta tagihan restitusi pajak $4,38 juta. Karena mata uang fungsionalnya USD, perubahan nilai Rupiah atau Euro terhadap USD akan langsung memantul ke laporan laba rugi. Hasil akhirnya, GDYR mencatat laba selisih kurs bersih $113,97 ribu, angkanya tidak besar, tetapi menunjukkan efek kurs tetap hidup walau bisnisnya berbasis USD. Upgrade skill https://cutt.ly/Ve3nZHZf

$TYRE adalah contoh klasik bahwa punya saldo kas valas tidak otomatis bikin aman, karena yang menentukan adalah selisih bersih antara aset dan utang valas. TYRE membukukan rugi selisih kurs sekitar Rp 1,29 miliar. Kurs yang dipakai per 30 September 2025 sekitar Rp 16.683 per 1 USD dan Rp 2.343 per 1 CNY. TYRE punya kas dan bank Rp 21,76 miliar yang memuat saldo kecil USD sekitar $220.979 dan CNY 1.781.030, dana dibatasi penggunaannya Rp 0,63 miliar, serta piutang usaha Rp 86,35 miliar. Namun perusahaan juga memiliki utang usaha dalam USD dan CNY, dan ketika kenaikan nilai utang valas lebih besar daripada kenaikan nilai aset valas saat dijabarkan ke Rupiah, hasilnya rugi kurs. Ini tipe risiko yang sering menipu investor, karena kas terlihat ada, tetapi struktur utang dagang valas yang dominan bisa membuat kurs bergerak jadi beban, bukan bonus.

GJTL sekarang berada di rezim yang lebih ramah ketika USD menguat karena posisi aset moneter bersihnya sudah positif setelah utang USD dibereskan. BRAM masih sensitif karena posisi moneter bersihnya tetap negatif, jadi pergerakan mata uang non USD bisa menekan. GDYR relatif stabil karena basis USD, namun tetap bisa mencatat laba rugi kurs dari eksposur non USD. TYRE menunjukkan sisi rawan perusahaan berbasis Rupiah yang punya utang dagang valas, karena walau ada kas valas, yang menentukan tetap netonya, bukan sekadar punya saldo USD atau CNY.

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

SAHAM : $GIAA

HARGA SAAT INI : 96

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways – spekulatif (base bawah)

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Harga bergerak di area bawah historis, rawan volatil namun masih berpotensi technical rebound selama support kunci bertahan

2️⃣ SUPPORT & RESISTANCE

- Support Minor : 92 – 94

- Support Kunci : 90

- Resistance 1 : 100

- Resistance 2 : 108 – 112

3️⃣ KONDISI VOLUME & BANDAR

- Volume mulai muncul di area bawah → indikasi spekulasi & akumulasi jangka pendek

- Kenaikan masih terbatas, belum distribusi besar

- Selama harga di atas 90 → peluang rebound teknikal masih terjaga

4️⃣ RISK / REWARD (WAJIB UNTUK SWING)

- Entry Acuan : 96

- Stop Loss : 90 (±6,3%)

- Target Swing : 110 (±14,6%)

- Risk : Reward : 1 : 2,3 → LAYAK (SANGAT SPEKULATIF)

5️⃣ FUNDAMENTAL SINGKAT

- Emiten maskapai nasional dalam proses restrukturisasi

- Fundamental masih berisiko tinggi, sangat sensitif berita & sentimen

- Cocok untuk swing spekulatif jangka pendek, bukan investasi jangka panjang

📌 KESIMPULAN SWING TRADER

GIAA hanya cocok untuk **swing spekulatif** selama bertahan di atas support kunci 90.

Fokus cepat ambil profit, disiplin stop loss, dan hindari average down.

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Ketik Nama Saham,Contohnya $ASPI $BRAM

$BRMS

⚡ SCALPING PLAN: BRMS

🟢 Entry

Buy on pullback: 1.020 – 1.060 (Area pengujian support psikologis dan zona permintaan historis).

Buy breakout (agresif): > 1.140 (Valid jika harga menembus resisten minor harian dengan volume tebal).

🎯 Take Profit

TP 1: 1.180 – 1.200 → jual 40% (Target menguji kembali area konsolidasi sebelum koreksi terakhir).

TP 2: 1.280 – 1.320 → jual sisa (Target untuk menguji puncak reli Desember).

🔴 Stop Loss

SL pullback: 980.

SL breakout: 1.080.

Daily close < 1.000 → CUT LOSS mutlak (Risiko kejatuhan berlanjut menuju level 850–900).

⚠️ Catatan Cepat

Karakter Saham: BRMS sangat dipengaruhi oleh sentimen komoditas logam dan pergerakan saham grup Bakrie lainnya; pastikan memantau volume transaksi secara real-time.

Momentum Alert: Waspadai garis MACD; jika jarak antara garis biru dan merah melebar ke bawah, segera hindari akumulasi berlebih.

Disiplin: Mengingat penurunan yang cukup dalam, fokuslah pada pemulihan teknikal cepat daripada memegang posisi terlalu lama di fase koreksi ini.

Jangan Lupa Follow!

Random Tag :

$BRIS $BRAM

Indo Kordsa Tbk - BRAM

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Kunjungi dan follow kami untuk laporan lengkap fundamental emiten!

Sumber Data: https://cutt.ly/AtaWG8hW

$BRAM

1/4