TGKA

Tigaraksa Satria Tbk.

4,950

-20

(-0.40%)

200

Volume

3,104

Avg volume

Company Background

PT Tigaraksa Satria Tbk merupakan perusahaan yang utamanya bergerak dalam distribusi produk konsumen. Produk konsumen yang didistribusikannya termasuk produk makanan, produk nutrisi bayi, produk rumah tangga, dan produk perawatan pribadi. Kegiatan bisnis lainnya termasuk distribusi produk pendidikan serta menyediakan produksi susu bubuk dan layanan pengemasan. Fasilitas produksinya berlokasi di Sleman, Indonesia. Melalui anak perusahaannya, PT Blue Gas Indonesia, Perusahaan juga bergerak dalam penyediaan layanan isi ulang tabung LPG (gas minyak bumi yang dicairkan) dan distribusi peralatan dapur, seperti kompor gas, alat masak c... Read More

$TGKA geser dulu sinih om mumpung masih blm ada harga diri nyaa......

👇👇👇👇👇👇👇

$AMRTBQCH6A : BUAT YANG KUAT MENTAL AJA

$ASHA

⚡ TRADING PLAN: ASHA

🟢 Entry

Buy on Weakness: 89 – 94 (Membeli secara bertahap saat harga mendekati area support setelah aksi ambil untung mereda).

Confirmation Entry: > 100 (Menambah posisi jika harga mampu ditutup solid di atas level psikologis 100 dengan volume transaksi yang tetap terjaga).

🎯 Take Profit (TP)

TP 1: 115 – 124 → jual 50% (Mengamankan keuntungan di area target resisten puncak hari ini).

TP 2: 135 – 150 → jual sisa (Target jangka menengah jika momentum MACD berlanjut dan harga berhasil keluar dari area jenuh jual historis).

🔴 Stop Loss (SL)

SL Agresif: 85.

Daily Close < 80 → EXIT TOTAL (Wajib keluar jika harga kembali masuk ke area konsolidasi bawah, karena ini menandakan lonjakan sebelumnya hanyalah bull trap).

⚠️ Catatan Cepat

Shadow Analysis: Ekor atas yang panjang sering kali menjadi magnet bagi harga untuk diisi kembali di kemudian hari, namun biasanya didahului oleh koreksi singkat.

Volume Monitoring: Kenaikan selanjutnya harus didukung oleh volume yang setidaknya sama besar dengan hari ini untuk memvalidasi pembalikan tren.

Risk Management: ASHA termasuk saham lapis ketiga dengan volatilitas tinggi; gunakan alokasi dana yang terukur (maksimal 10% dari portofolio).

Jangan Lupa Follow!

Random Tag :

$TGKA $STTP

$LPGI

⚡ SCALPING PLAN: LPGI

🟢 Entry

Buy on pullback: 710 – 750 (Area akumulasi di dekat batas bawah konsolidasi).

Buy breakout (agresif): > 810 (Valid jika harga mampu menembus resisten dinamis dengan peningkatan volume transaksi yang jelas).

🎯 Take Profit

TP 1: 820 – 850 → jual 50% (Area resisten psikologis dan batas atas rentang konsolidasi saat ini).

TP 2: 900+ → jual sisa (Target menguji kembali level tertinggi tahunan jika momentum kembali menguat).

🔴 Stop Loss

SL agresif: 690.

Daily close < 700 → CUT LOSS mutlak (Menghindari risiko kejatuhan berlanjut menuju level 600).

⚠️ Catatan Cepat

Karakter Saham: LPGI cenderung memiliki pergerakan yang sporadis dengan spread yang kadang lebar; gunakan antrean limit order alih-alih melakukan HAKA (Hajar Kanan) secara agresif.

Momentum Alert: Pantau histogram MACD; jika histogram kembali melebar ke arah negatif, batalkan rencana pembelian sementara waktu.

Sabar: Mengingat kondisi konsolidasi, scalping pada saham ini mungkin memerlukan waktu tunggu yang sedikit lebih lama dibandingkan saham dengan volatilitas tinggi seperti HUMI-W atau ZATA.

Jangan Lupa Follow!

Random Tag :

$TGKA $INPS

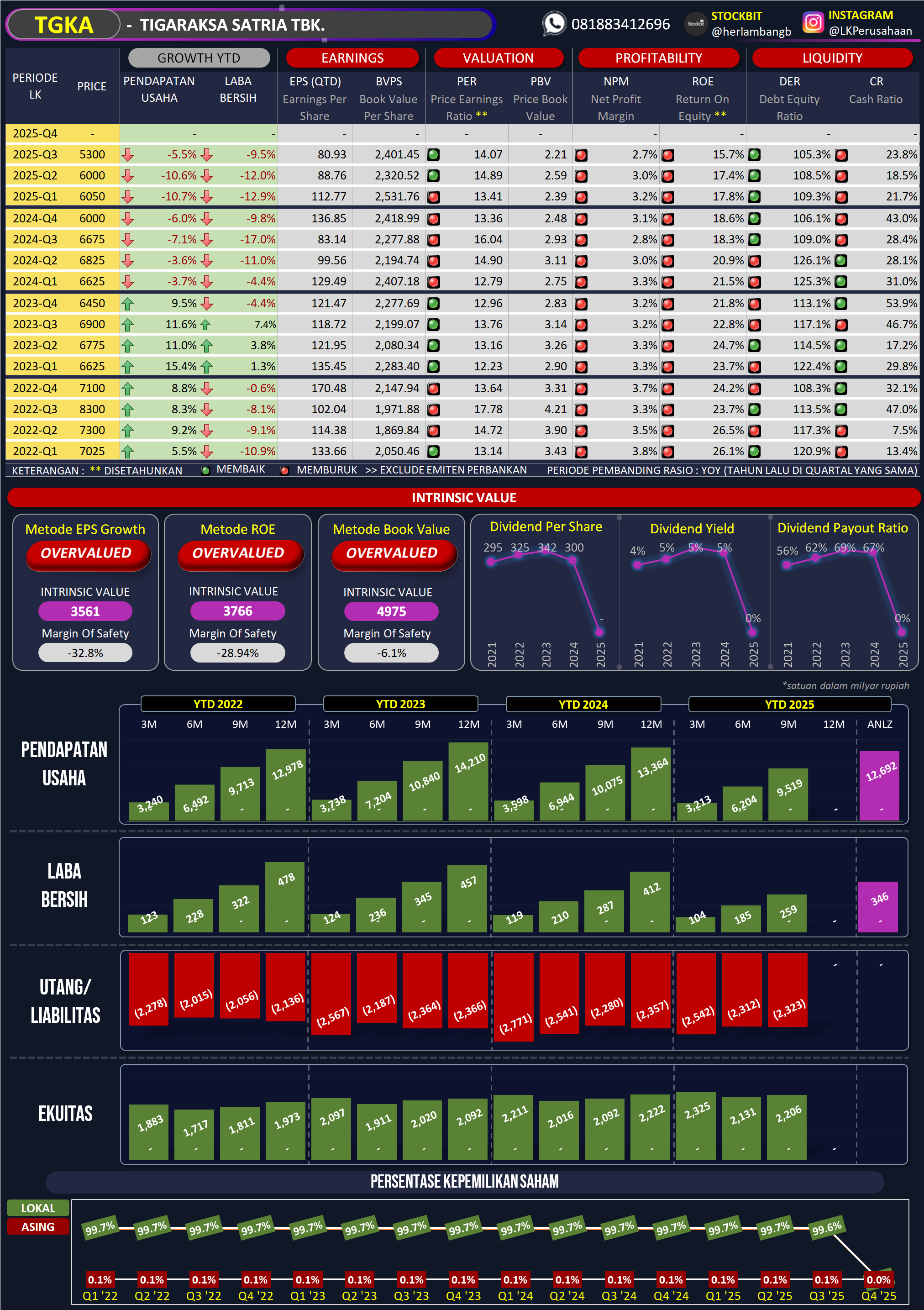

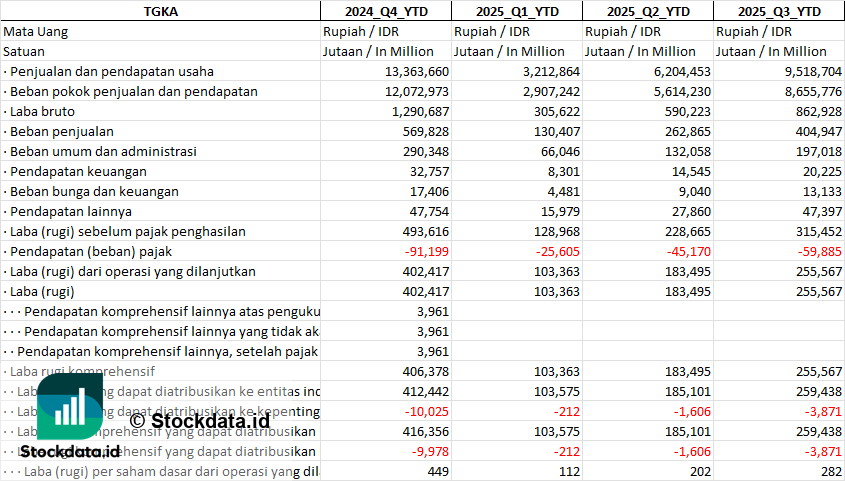

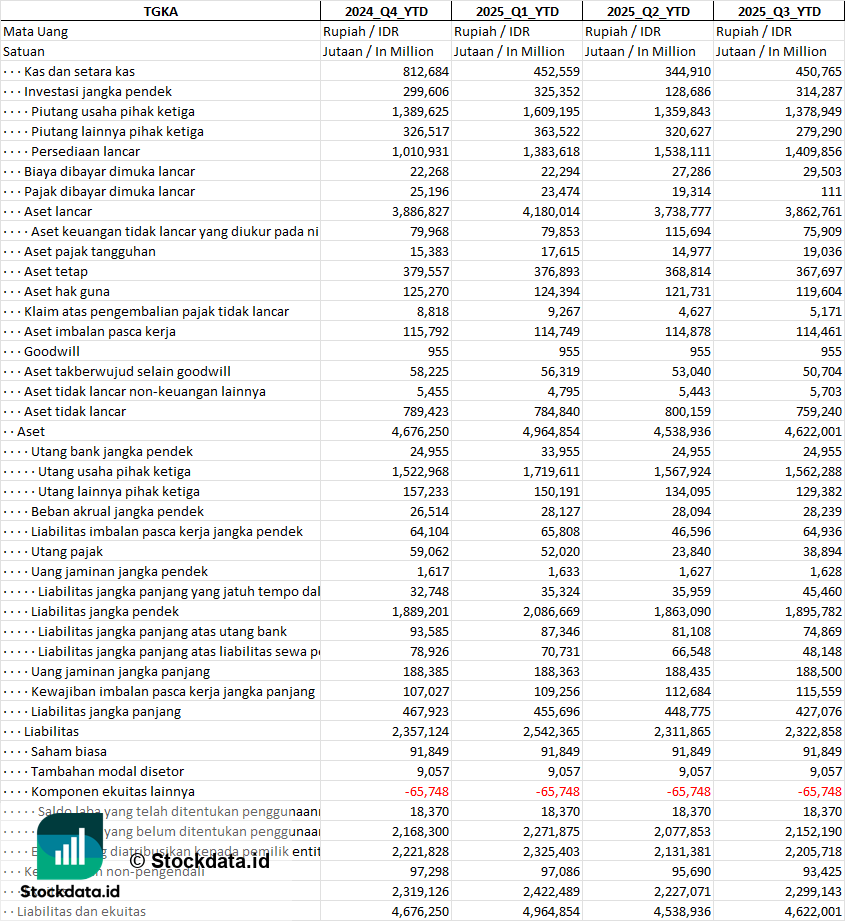

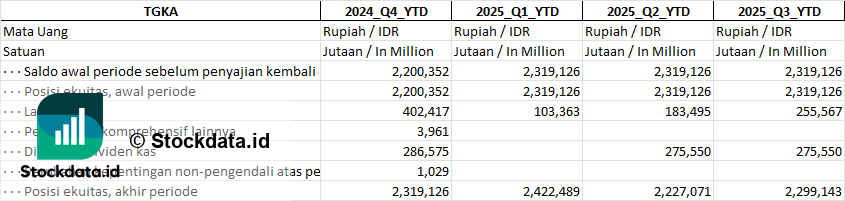

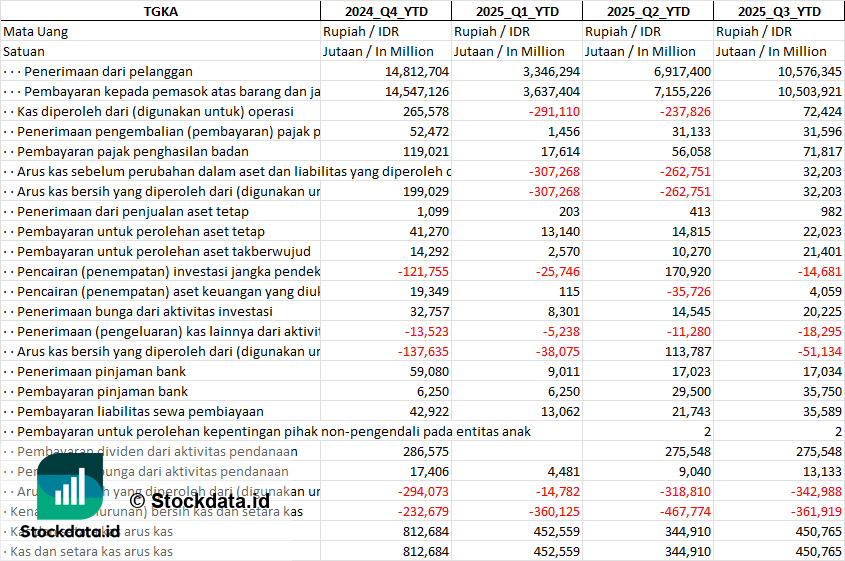

Tigaraksa Satria Tbk - TGKA

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Kunjungi dan follow kami untuk laporan lengkap fundamental emiten!

Sumber Data: https://cutt.ly/CtaWImQk

$TGKA

1/4

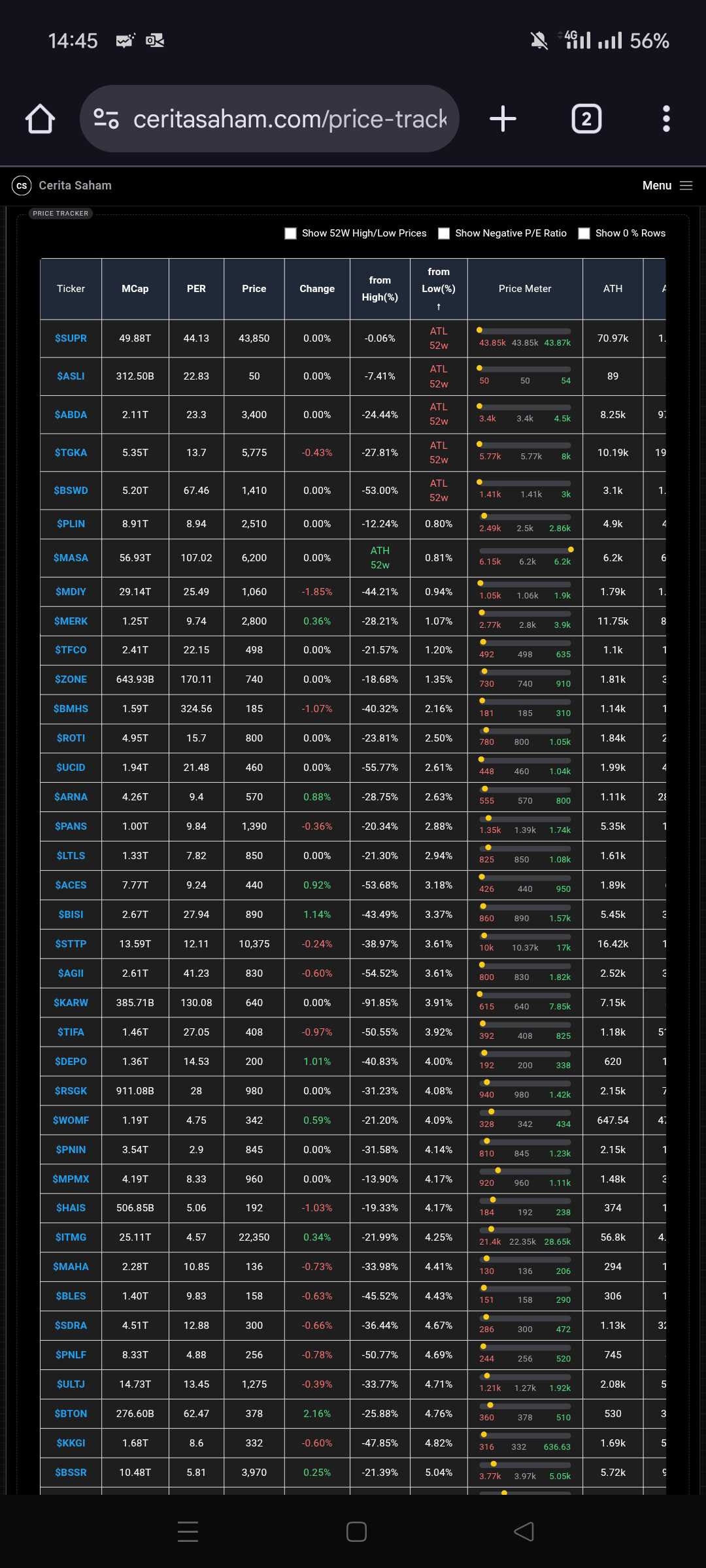

$TGKA anteng banget ni saham 😂 cocok buat investor 😅

ayolah stockSplit. mungkin kemahalan di harga segini

JAKARTA – Harga saham PT Tigaraksa Satria Tbk (TGKA) terkerek pada awal sesi I perdagangan saham, Kamsi (20/11), seiring pengumuman pembayaran dividen interim Rp30 per lembar dari tahun buku 2025. Pada tahun lalu, emiten ini absen membayarkan dividen interim ke pemegang saham.

Dalam keterbukaan in...

www.idnfinancials.com

STOCKWATCH.ID (JAKARTA) – Emiten di bidang distribusi produk konsumsi PT Tigaraksa Satria Tbk (TGKA) berencana membagikan dividen interim untuk tahun buku 2025 sebesar Rp27,55 miliar (Rp30 per saham). Adapun rencana pembagian dividen tersebut sudah diputuskan Direksi dan disetujui oleh Dewan Komis...

stockwatch.id

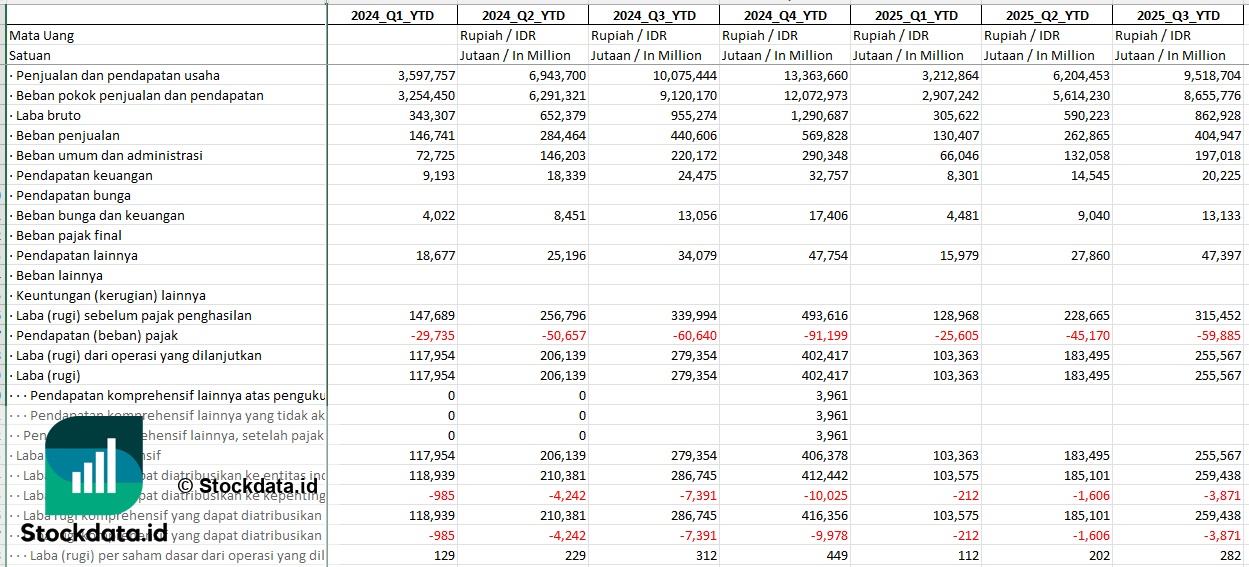

Laporan Laba Rugi 2025Q3

Tahun 2025 Kuartal 3

Kunjungi dan follow kami untuk laporan lengkap fundamental emiten!

$TGKA

IDXChannel - PT Tigaraksa Satria Tbk (TGKA) menetapkan dividen interim tunai Rp30 per saham dengan total nilai Rp27,56 miliar untuk tahun buku 2025.

Pembagian dividen ini sesuai dengan keputusan Direksi yang telah disetujui dewan komisaris pada 17 November 2025.

Besaran dividen yang dibagikan setara...

www.idxchannel.com

$MCOL $TGKA yang info dividen interim hari ini, mungkin masih ada nanti, kadang di info after closed market juga soalnya

tag top of mind

$BBRI

Konsumsi menurun, $TGKA set to grow?

Sejak 1986, TGKA jadi "tukang ojek" produk-produk ikonik.

SGM, Nutrilon, S-26 — semua lewat tangan mereka.

70% revenue mereka dari susu.

SGM doang udah 80% dari segment susu mereka.

15-20 tahun partnership dengan F&B

Komitmen yang jarang ada di dunia bisnis.

Konsumen Indonesia lagi berubah.

Dulu brand loyalty, sekarang nyari yang murah.

Premium positioning? Agak susah.

Pertumbuhan "Basket Size" terbatas.

Omnichannel shopping juga lagi tumbuh.

Di sinilah distribusi jadi kunci.

Demand transportasi di area rural dan last-mile delivery naik.

AI adoption pun jadi naik.

Inventory turun

Warehouse capacity naik

Operating cost turun

Otomasi bukan cuma "Hype", ini survival kit.

Walau tahun ini revenue kemungkinan turun,

tahun depan bisa pulih dengan meredanya drama trade war dan masuknya brand principal baru.

Balance sheet solid: cash 21,9% dari market cap.

ROE 16,5% vs peers cuma 5,4%.

Ketika semua orang fokus ke komoditas...

Apa yang "boring" bisa lebih menguntungkan?

____

Follow & Like biar yang lain bisa dapat manfaat juga ^^

Cek link bio untuk join VIP Membership Saham Bagger.

Kamu bisa dapetin akses analisa saham mingguan, dashboard data 800+ saham, Watchlist Momentum investing terbaik saat ini: https://cutt.ly/EetQOBGO

Kalo mau ebook gratis, klik link nya diatas, join newsletter analisa saham bareng ribuan subscriber lain☝🏻

___

Stockbit External Community

Saya seorang Momentum Investor yang fokus di Fundamental first lalu technical analysis secara quantitative.

Mau ikutan perjalanan investasi saya?

❤️ Join External Community, masukkan kode: A39716

https://stockbit.com/community

1/2