TALF

Tunas Alfin Tbk

550

+15

(2.80%)

27,400

Volume

455,070

Avg volume

Company Background

PT Tunas Alfin Tbk merupakan perusahaan yang bergerak dalam produksi produk-produk pengemasan. Perusahaan memproduksi jenis produk pengemasan halus, berbeda yang digunakan dalam industri manufaktur rokok, makanan konsumen, dan produk-produk kesehatan dan kebersihan. Perusahaan memiliki enam divisi bisnis, yakni percetakan, laminasi, pengelolaan logam, pelapisan, kendali mutu, serta riset dan pengembangan (R&D). Fasilitas produksi Perusahaan berada di Tangerang, Indonesia.

ANALISA SAHAM $INCO

Harga Sekarang: Rp 7.350

Zona Area Beli Aman:

Rp 7.000 – 7.150

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 6.800

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 7.600 → ENTRY LANJUTAN (tambah posisi)

• Breakout 7.600 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 8.000

• TP2 = Rp 8.400 – 8.800

Keterangan Tambahan:

• Selama harga bertahan di atas 7.000, peluang swing bullish tetap terjaga, Boss

• INCO saham nikel big cap, pergerakan mengikuti siklus komoditas dan sensitif terhadap sentimen EV

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Nyangkut disaham apa Boss? Sini aku bantu $WAPO $TALF

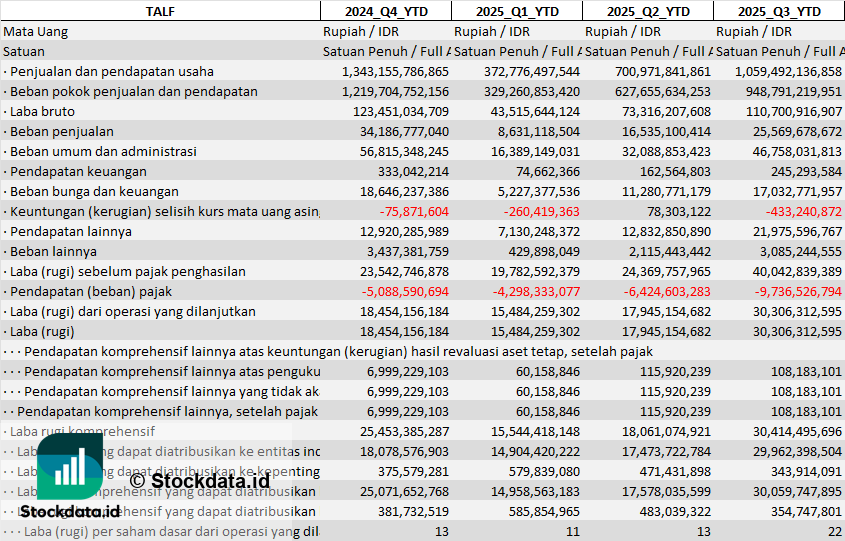

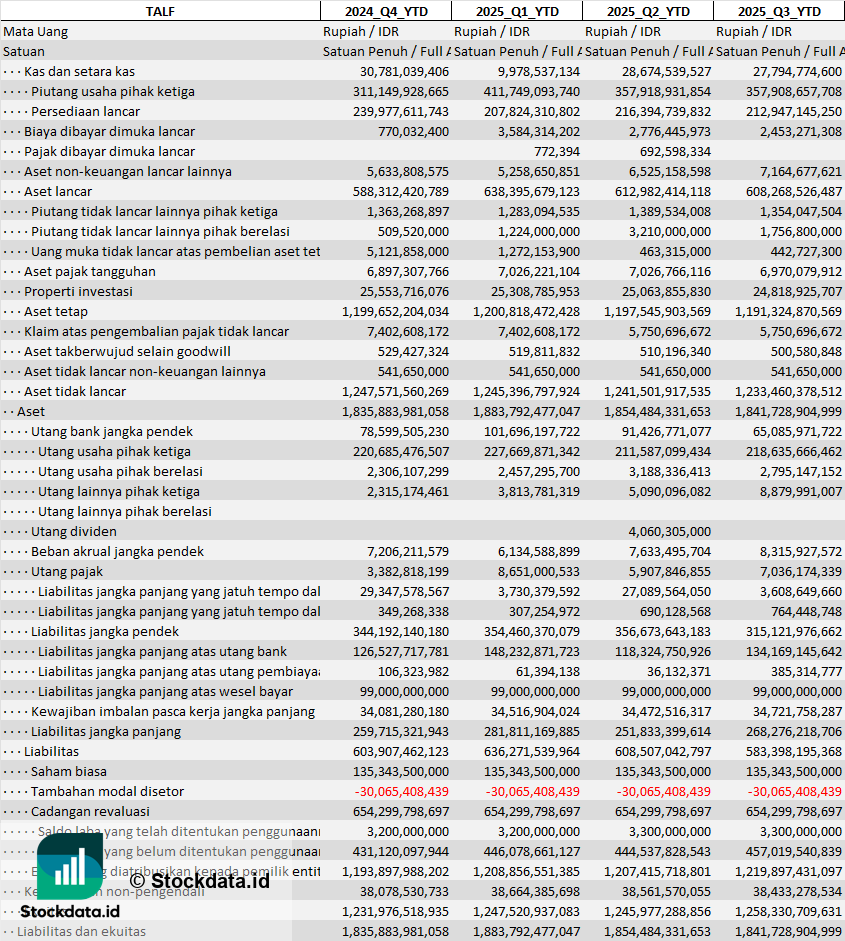

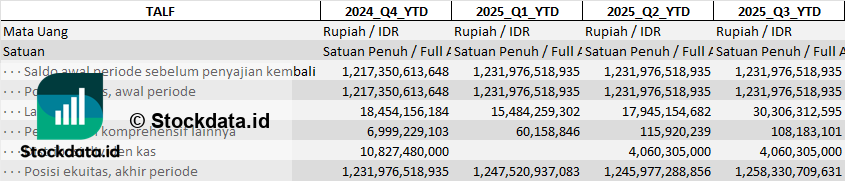

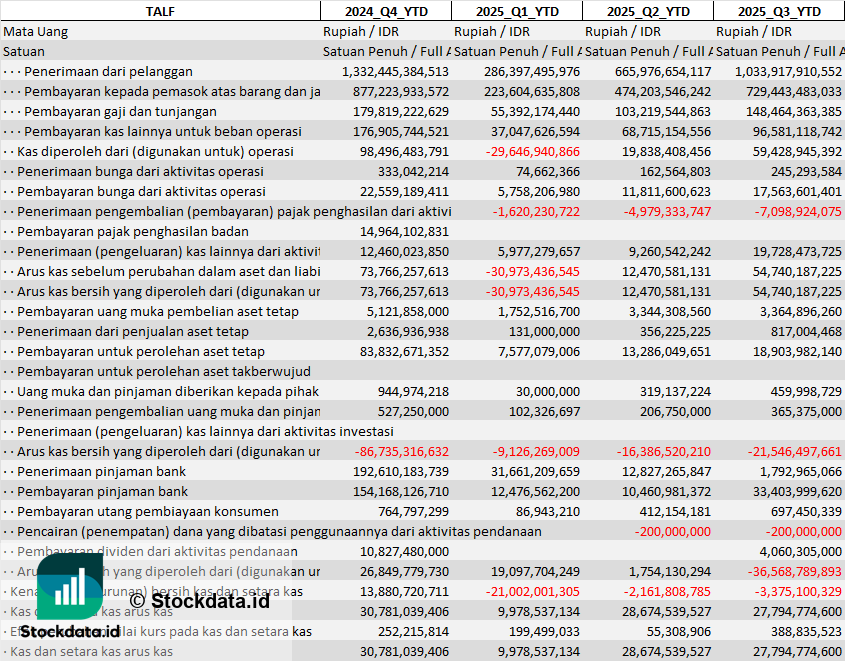

PT Tunas Alfin Tbk - TALF

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Follow kami untuk laporan fundamental emiten!

$TALF

1/4

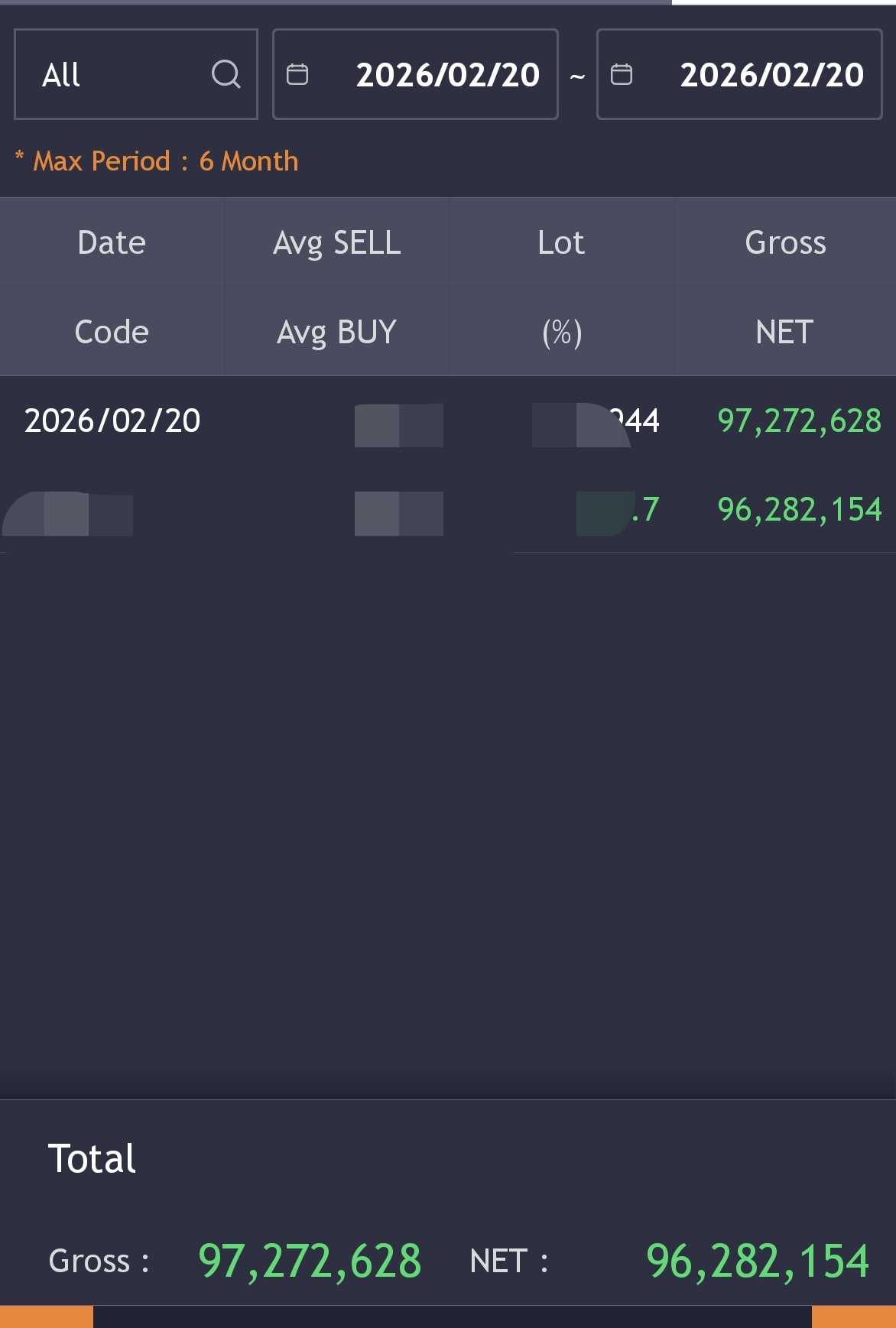

$TALF 25 Feb 26

Investor: PROINVESTINDO

Action: SELL

Shares Traded: -304,800 (-0.0211%)

Current: 1,223,621,600 (90.41%)

Previous: 1,223,926,400 (90.4311%)

Broker: AI

Investor Type: Domestic

Source: KSEI

selamat yg sudah ikut

$TUGU sudah mulai runing

hari ini 2 hit tp, 1 hit sl, 2 masih hold.

$TALF hold (masuk di 700 , sl di 650),

$BUMI hit Tp 3%

tebe floating profit 5%, pasang trailing stop

bipi floating profit 12%, pasang trailing stop

film floating profit 14%, hold sampai 10.000, pasang trailing stop

SAHAM : $MIDI

HARGA SAAT INI : 322

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways – Rebound

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Harga bergerak dalam fase konsolidasi setelah tekanan turun. Struktur masih dalam pembentukan base dan belum konfirmasi uptrend kuat, namun peluang swing rebound terbuka selama support kunci bertahan.

2️⃣ SUPPORT & RESISTANCE

- Support Minor : 310

- Support Kunci : 290

- Resistance 1 : 340

- Resistance 2 : 365

3️⃣ KONDISI VOLUME & BANDAR

- Analisa volume : Relatif stabil

- Indikasi : Akumulasi ringan

- Selama harga di atas 290 → masih dijaga

4️⃣ RISK / REWARD (WAJIB)

- Entry Acuan : 322

- Stop Loss : 275

- Target Swing : 355

- Risk : Reward : ±1 : 0,7 (CUKUP)

5️⃣ FUNDAMENTAL SINGKAT

- Emiten ritel minimarket, sensitif terhadap daya beli dan ekspansi gerai

- Cocok untuk swing hingga mid-term dengan volatilitas moderat

📌 KESIMPULAN SWING TRADER

- MIDI layak untuk swing rebound selama bertahan di atas support kunci 290

- Target area 340–365, risiko meningkat jika breakdown 290

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$WAPO $TALF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

$TALF klw hari ini kembali Ara setelah kemarin Ara, fix ini rumor akuisisi bisa saja benar.

random tag $BIPI $BELL

$TALF benarkah ada proses akuisisi? pantesan sj kemarin ARA.

pengendali ada kepentingan jangka panjang untuk mengarah ke freeflot 15%, betulkah saham ini akan ditraik bager dulu sebelum dilepas ke publik yg 6% lagi. menarik untuk bisa mengekor di saham ini.

$BUMI $BIPI

📌UPDATE PANTAUAN TERBARU HARI INI 23/2/2026

Teruntuk saham $ARCI bagi yang sedang HOLD atau yg akan BUY❕

Mari kita lihat beberapa opsi di bawah ini:

Market Structure

Kondisi pasar saat ini menunjukkan fase konsolidasi sehat dengan bias positif karena harga tertahan di atas support teknikal meski belum mampu breakout resistance kuat.

ARCI saat ini lagi asik main di atas 'batas suci' EMA20 (Rp 1.747) dan juga sudah di atas VWAP (Rp 1.782). Ini tandanya buyer lagi dominan dan tren jangka pendeknya cukup oke. Tapi ingat bosku, di atas masih ada 'tembok beton' alias POC di level Rp 1.980 yang bakal jadi ujian berat buat kenaikan lebih lanjut.

Bandarmology Insight

Data broker menunjukkan ada akumulasi yang rapi. AK (UBS - Institusi Asing) terpantau belanja gede-gedean senilai Rp 16.2 miliar di harga rata-rata Rp 1.791. Sementara yang jualan didominasi broker ritel kayak PD, SQ, dan YP. Barang pindah dari ritel ke institusi itu biasanya sinyal 'silent accumulation'.

✅Verdict

NEUTRAL

Confidence: 75%

Primary Driver: Akumulasi signifikan oleh broker AK (UBS) di tengah tren yang masih tertahan resistance POC Rp 1.980.

✅Trading Plan

HOLD

For Cash Holders

Sabar dulu, jangan langsung hajar kanan (HAKA) semua modal. Tunggu koreksi tipis atau 'Buy on Weakness' di area harga rata-rata institusi.

🔰Entry Zone: Rp 1.750 - Rp 1.790

Reason: Area ini adalah pertemuan antara EMA20 dan VWAP, yang berfungsi sebagai support dinamis yang kuat.

For Stock Holders

Buat yang sudah punya barang di bawah, santai saja dan biarkan keuntungan lari (run your profit). Pasang trailing stop buat jaga-jaga kalau tren patah.

🔰Stop Loss: Rp 1.735 (Sedikit di bawah Low hari ini)

🔰Exit Target: Rp 1.950 - Rp 2.000 (Dekat area POC)

$TALF $ESTI

#Jangan lupa like & follow untuk analisa berikut nya🙌

#Disclaimer yh

#Semoga bermanfaat membantu analisa kalian!

🔬 STOCKBOT ANALYTICS

🔥 MARKET PULSE: $IMJS

📅 Data per: 22 Februari 2026 | 🚦 Status: BEARISH — DISTRIBUSI AKTIF

📰 INTELIJEN BERITA (Radar 1 Bulan Terakhir — 2026)

🗞️ Headline Kunci:

[IMPACT: NEGATIF 🔴] "MSCI Tahan Rebalancing, Indonesia Terancam Turun Kelas ke Frontier Market" — 27 Januari 2026. MSCI membekukan review status pasar modal Indonesia dan memperingatkan potensi penurunan kelas dari Emerging Market ke Frontier Market, memicu IHSG ambles 7.35% dalam sehari.

[IMPACT: NEGATIF 🔴] "Jakarta's Stock Plunge Shines Light on Pump-and-Dump Schemes" — 7 Februari 2026. MSCI secara eksplisit menyebut lemahnya penegakan hukum terhadap manipulasi harga dan distorsi di saham-saham Indonesia — termasuk yang diduga terlibat pump-and-dump seperti pergerakan IMJS di Des 2025 yang naik 103% dalam sebulan hingga kena UMA.

[IMPACT: NEGATIF 🔴] "MSCI Rebalancing Emiten Indonesia Periode Maret 2026 Ditunda" — 10 Februari 2026. MSCI menunda kenaikan klasifikasi antar segmen, menekan sentimen seluruh saham small-to-mid cap Indonesia termasuk IMJS.

[IMPACT: NETRAL ⚪] "IMJS Selesaikan Rights Issue PUT IV, Dana Rp499,28 Miliar Disuntik ke CSM Corporatama" — 28 Desember 2025. Rights issue selesai, namun dana dipakai untuk anak usaha — bukan ekspansi agresif baru. Sentimen post-rights issue cenderung negatif karena dilusi saham sudah terjadi.

💡 Dampak Fundamental:

Ini bukan sekadar noise — kombinasi post-rights issue dilusi + ancaman MSCI downgrade + laporan pump-and-dump menjadi triple negative bagi IMJS. Fundamentalnya pun lemah secara struktural: ROE di bawah 5%, DER tinggi, dan profitabilitas tipis. Dana rights issue memang masuk ke bisnis inti (CSM/Indorent), namun investor institusi asing tetap keluar masif.

🔗 Korelasi Makro:

Ancaman downgrade MSCI dari Emerging ke Frontier Market adalah risiko makro sistemik terbesar untuk pasar Indonesia saat ini. Jika turun kelas, dana institusional global yang benchmarknya ke MSCI EM wajib keluar dari seluruh saham Indonesia, termasuk IMJS. Evaluasi MSCI berikutnya dijadwalkan Mei 2026 — ini bayangan negatif jangka pendek.

📈 BEDAH TEKNIKAL (Chart & Price Action)

📊 Tren Utama: Downtrend Kuat — saham crash dari ATH lokal ~Rp560 (Des 2025) ke ~Rp199 saat ini, kehilangan lebih dari 64% nilainya. Harga berada di bawah seluruh garis EMA 20/50/100/200 tanpa tanda konsolidasi sehat.

🧱 Key Levels:

Support Kuat (Lantai): Rp 199 (Low intraday Feb 20) → Rp 190 (psikologis) → Rp 174 (ARB / floor darurat)

Resistance (Atap): Rp 210 (High/Open Feb 20) → Rp 215 (EMA terdekat) → Rp 238 (EMA cluster 20/50)

🕯️ Pola Candlestick & Volume:

Candle 20 Feb membentuk bearish body — Open 210, High 210 (tidak mampu naik sama sekali), Low 199, Close 204. Volume hanya 8.36 juta lembar — sangat kering vs puncak ratusan juta lot di Des 2025 — ini tanda low-volume downtrend yang berbahaya karena tidak ada buyer kuat yang menahan harga. RSI 14 di 40.4 (belum oversold → masih ada ruang turun) dan Accum/Dist -631.97M mengkonfirmasi distribusi besar-besaran masih berjalan.

⚡ STRATEGI STOCKBOT (Keputusan Final)

REKOMENDASI: ⚠️ WAIT & SEE / AVOID

Logika: News (–) & Trend (Down) = AVOID / Jangan Entry Baru

⚔️ SKENARIO A: AGGRESSIVE MODE (Scalping/ODT)

Hanya untuk trader dengan risk appetite tinggi dan disiplin besi — sangat tidak disarankan di saham downtrend dengan volume kering ini.

Entry Trigger: Konfirmasi breakout Rp 212 disertai volume spike >15 juta lot dalam 30 menit pertama

Buy Zone: Rp 204 – Rp 210 (sangat sempit, risiko tinggi)

TP1: Rp 218 (bungkus cepat, jangan serakah)

TP2: Rp 225

Hard Stop (SL): Jebol Rp 198 → wajib buang kiri tanpa tanya

🐢 SKENARIO B: STRATEGIC MODE (Swing/Trend Following)

Belum layak akumulasi hingga ada konfirmasi reversal fundamental + makro membaik.

Entry Logic: Tunggu RSI masuk zona oversold <30 + muncul candle reversal (hammer/doji) dengan volume rebound

Buy Zone: Cicil sangat hati-hati di Rp 190 – Rp 200 (hanya jika MSCI uncertainty mereda)

Resistance Target 1: Rp 238 (EMA cluster, ambil sebagian)

Moon Target 2: Rp 254 (ARA area, let the profit run jika katalis makro berbalik positif)

Safety Exit: Close candle harian di bawah Rp 190 → exit total, thesis batal

📝 KESIMPULAN TAKTIS

"IMJS berada di persimpangan downtrend struktural dengan risiko makro MSCI yang belum selesai — jangan buru-buru masuk, biarkan harga menemukan lantai alaminya dan tunggu konfirmasi reversal sebelum mengambil posisi apapun."

⚠️ Disclaimer: Riset ini disusun berdasarkan data publik dan analisis algoritma. Keputusan investasi sepenuhnya ada di tangan Anda. DYOR — Do Your Own Research.

$AGII $TALF

KABARBURSA.COM – Deretan saham top gainers pada perdagangan Jumat, 20 Februari 2026 mencatat kenaikan dua digit. Namun data aliran dana menunjukkan tidak seluruh penguatan tersebut didukung aksi beli investor asing. Sejumlah saham justru menguat di tengah distribusi.

Berdasarkan data yang dihimpun...

www.kabarbursa.com

IDXChannel—Simak 10 saham top gainer pada perdagangan Jumat, 20 Februari 2026. Hari ini IHSG ditutup turun tipis 0,03 persen di posisi 8.271, dengan nilai transaksi sebanyak Rp20,35 triliun pada seluruh pasar.

Saham-saham top value dengan nilai transaksi tertinggi hari ini dipimpin oleh PT Bumi Re...

www.idxchannel.com

SAHAM : $FUTR

HARGA SAAT INI : 368

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways – Rebound (SPEKULATIF)

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Saham small cap dengan volatilitas tinggi. Harga bergerak dalam fase konsolidasi setelah tekanan turun. Struktur belum membentuk uptrend sehat dan rawan false breakout, sehingga pendekatan swing bersifat spekulatif dengan disiplin risk ketat.

2️⃣ SUPPORT & RESISTANCE

- Support Minor : 350

- Support Kunci : 330

- Resistance 1 : 395

- Resistance 2 : 430

3️⃣ KONDISI VOLUME & BANDAR

- Analisa volume : Fluktuatif dan relatif tipis

- Indikasi : Pergerakan spekulatif jangka pendek

- Selama harga di atas 330 → masih dijaga (sangat spekulatif)

4️⃣ RISK / REWARD (WAJIB)

- Entry Acuan : 368

- Stop Loss : 315

- Target Swing : 410

- Risk : Reward : ±1 : 0,8 (SPEKULATIF)

5️⃣ FUNDAMENTAL SINGKAT

- Emiten small cap sektor teknologi/digital, sensitif terhadap sentimen dan likuiditas pasar

- Cocok hanya untuk swing spekulatif jangka pendek, bukan mid-term defensif

📌 KESIMPULAN SWING TRADER

- FUTR hanya layak dimainkan spekulatif selama bertahan di atas support kunci 330

- Target area 395–430, risiko tinggi jika breakdown 330

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$WAPO $TALF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

📌UPDATE PANTAUAN TERBARU SESI 2

Teruntuk saham $EMAS bagi yang sedang HOLD atau yg akan BUY❕

Mari kita lihat beberapa opsi di bawah ini: Market Structure

STRONG UPTREND

Saham EMAS terpantau sedang dalam kondisi 'Strong Uptrend'. Harga Rp 7.825 saat ini bertengger nyaman di atas 'Batas Suci' EMA20 (Rp 6.956) dan jauh di atas 'Tembok Beton' POC (Rp 7.200). Selama harga masih di atas VWAP (Rp 6.565), kekuatan buyer masih sangat dominan dan tren kenaikan ini sangat sehat.

Bandarmology Insight

Terjadi pertarungan sengit tapi konstruktif. Broker AI (Asing) dan ZP (Institusi) terlihat melakukan akumulasi di area harga Rp 7.869 - Rp 7.895 dengan total belanja gabungan sekitar Rp 42.4 miliar. Meskipun ada tekanan jual dari AK (UBS) sebesar Rp 19.6 miliar, namun market mampu menyerap (absorb) buangan tersebut tanpa merusak struktur harga.

✅Verdict

BULLISH

Confidence: 85%

Primary Driver: Harga bertahan kuat di atas EMA20 dan VWAP dengan dukungan akumulasi dari broker institusi (AI & ZP) di harga rata-rata saat ini.

✅Trading Plan

HOLD

For Cash Holders

Jangan asal 'Hajar Kanan' karena harga sudah cukup jauh dari EMA20. Disarankan 'Buy on Weakness' saat terjadi koreksi wajar.

🔰Entry Zone: Rp 7.700 - Rp 7.800

Reason: Area ini dekat dengan harga rata-rata akumulasi bandar (AI & ZP) dan level psikologis support terdekat.

For Stock Holders

Status 'Ride the Trend'. Belum ada alasan teknikal untuk jualan selama tren belum patah.

🔰Stop Loss: Rp 6.950 (Di bawah EMA20)

🔰Exit Target: Rp 8.250 - Rp 8.500 (Area Resistance psikologis baru)

$RATU $TALF

#Jangan lupa like & follow untuk analisa berikut nya🙌

#Disclaimer yh

#Semoga bermanfaat membantu analisa kalian!

$TALF jangan masuk gays hati hati belajar dari pengalaman yang sudah sudah volume kecil berarti buat mancing ritel doang biar nyangkut karna market sepi

SCALPING $BUMI (292)

RENCANA ENTRY & EXIT

Entry Buy (284 – 300)

Take Profit 1 (TP1) 304

Take Profit 2 (TP2) 320

Zona Stoploss (< SL) 270

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (290)

Risiko (Risk)

Entry 290 → Stoploss 270

Risiko = 20 poin

Reward TP1

TP1 – Entry = 14 poin

Risk : Reward TP1 = 1 : 0,7

Reward TP2

TP2 – Entry = 30 poin

Risk : Reward TP2 = 1 : 1,5

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$WAPO $TALF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

ANALISA SAHAM $BNII

Harga Sekarang: Rp 216

Zona Area Beli Aman:

Rp 205 – 210

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 198

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 225 → ENTRY LANJUTAN (tambah posisi)

• Breakout 225 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 240

• TP2 = Rp 255 – 270

Keterangan Tambahan:

• Selama harga bertahan di atas 205, peluang swing bullish tetap terjaga, Boss

• Saham perbankan second liner, pergerakan mengikuti sentimen sektor dan arus dana

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$UNTR $TALF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏