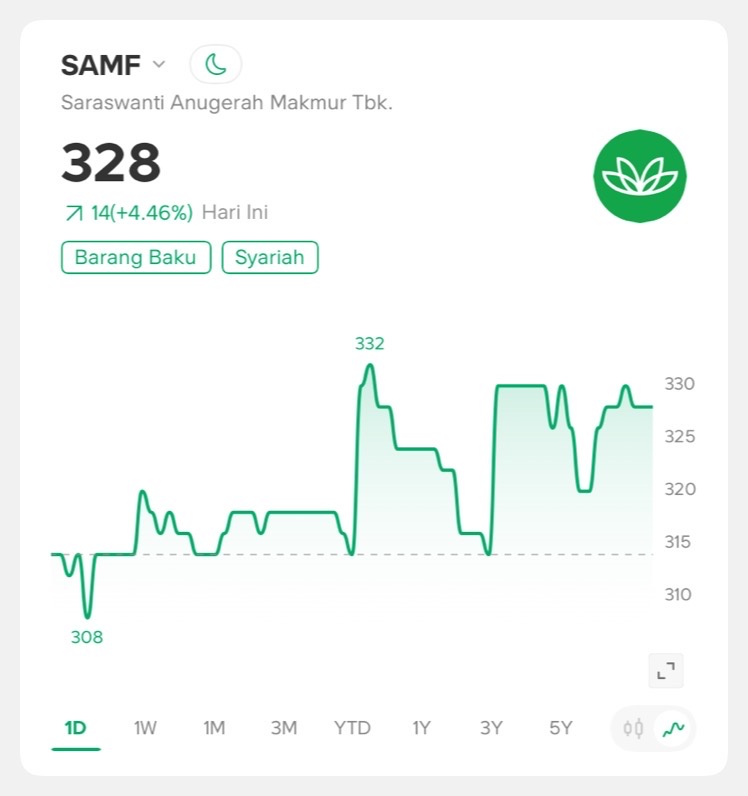

SAMF

Saraswanti Anugerah Makmur Tbk.

328

0.00

(0.00%)

445,400

Volume

432,578

Avg volume

Company Background

Perseroan didirikan dengan nama PT Saraswanti Anugerah Makmur, berdasarkan hukum dan undang-undang pendirian perusahaan di Indonesia, berkedudukan di Propinsi Jawa Timur dengan kegiatan usaha Produksi dan Distribusi Pupuk NPK non-subsidi. Terakhir Anggaran Dasar Perseroan mengalami perubahan sesuai dalam Akta Pernyataan Keputusan Pemegang Saham Perubahan Anggaran Dasar Perseroan No. 15 tertanggal 12 Desember 2019 yang dibuat di hadapan Rini Yulianti, S.H., Notaris di Jakarta Timur, yang telah (i) mendapatkan persetujuan dari Menkumham dengan Surat Keputusan No. AHU-0105605.AH.01.02 Tahun 2019 tertanggal 17 Desember 2019, (ii) t... Read More

SAHAM : $BLUE

HARGA SAAT INI : 3580

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways cenderung bullish

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Harga bergerak stabil di area konsolidasi Boss setelah kenaikan sebelumnya, struktur swing mulai membentuk higher low.

2️⃣ SUPPORT & RESISTANCE

- Kondisi Tren : UPTREND

- Support Minor : 3450 – 3500

- Support Kunci : 3300

- Resistance 1 : 3700

- Resistance 2 : 3900

3️⃣ KONDISI VOLUME & BANDAR

- Analisa volume (relatif stabil)

- Indikasi minat beli mulai terlihat kembali Boss setelah koreksi

- Catatan penjagaan harga: selama 3300 bertahan, struktur swing masih sehat

4️⃣ RISK / REWARD

- Entry Acuan : 3500 – 3580

- Stop Loss : 3300 (±7.8%)

- Target Swing : 3700 – 3900 (±3.3% – ±8.9%)

- Risk : Reward : 1 : 0.4 hingga 1 : 1.1 → cukup sampai selektif Boss

5️⃣ FUNDAMENTAL SINGKAT

- Emiten transportasi taksi dan layanan mobilitas

- Kinerja dipengaruhi aktivitas ekonomi dan layanan transportasi

KESIMPULAN SWING TRADER

- BLUE cukup menarik Boss untuk swing bertahap, konfirmasi lebih kuat jika mampu break 3700 dengan volume meningkat.

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Nyangkut disaham apa Boss? Sini aku bantu $COIN $SAMF

🔬 STOCKBOT ANALYTICS

🔥 MARKET PULSE: $HMSP — PT Hanjaya Mandala Sampoerna Tbk

📅 Data per: 10 Maret 2026 | 🚦 Status: BULLISH REVERSAL SEDANG TERBENTUK — CUKAI BEKU, RUPSLB SELESAI, DOUBLE BOTTOM FALLING WEDGE BREAKOUT — DIVIDEND YIELD MENARIK 🚬📈🟢

⚡ STRATEGI STOCKBOT

REKOMENDASI: SWING AKUMULASI / BUY ON WEAKNESS — SANGAT LAYAK UNTUK SWING 3–6 BULAN 🎯

Logika: News (+++) berlapis — cukai rokok beku 2026 (tidak naik), RUPSLB 27 Feb selesai dengan pergantian direksi yang memperkuat leadership, laba Q3-2025 naik +24,9% QoQ, proyeksi laba 2026 naik +41% ke Rp8,07T, estimasi dividen yield 6,5–8,6% di harga saat ini. Trend harian: Falling Wedge Pattern breakout dari basis Oktober 2025, saat ini pullback wajar setelah menyentuh puncak di 960–1.040-an Februari 2026. Formula → News (+++) & Trend (Up-Correcting dari Base) = AGGRESSIVE SWING BUY ON WEAKNESS.

⚔️ SKENARIO A: AGGRESSIVE MODE (Scalping/ODT)

Volatilitas 6 Maret: range 800–840 = 5,0% ✅ — volatile cukup untuk scalping aktif.

Entry Trigger: Breakout bersih di atas Rp 852–858 (area MA10 harian + Fibo PP 0.236 + level psikologis round number) dengan volume spike >150 juta saham sesi pertama 🚀.

Buy Zone: Rp 852 – Rp 858 (beli setelah candle daily close confirm di atas 852).

Take Profit Target 1: Rp 865–869 (area MA20 harian + upper Bollinger Band — bungkus cepat).

Take Profit Target 2: Rp 920–960 (area Fibo R1 PP 0.382 + zona puncak spike Februari 2026).

Hard Stop (SL): Close 1D di bawah Rp 800 (low of day 6 Maret = support kritis + ARB zone) → exit tanpa tunda.

🐢 SKENARIO B: STRATEGIC MODE (Swing / High-Yield Dividend Play)

HMSP adalah mesin dividen terbesar IDX — dengan payout ratio ~100–105%, hampir seluruh laba dibagikan ke pemegang saham setiap tahun. Di harga 820, dividend yield estimasi FY2025 (~Rp51–56/saham berdasarkan laba projected) = yield 6,2–6,8% — lebih tinggi dari deposito. Ini adalah income stock premium yang sedang oversold.

Entry Logic: Akumulasi di Zona Falling Wedge Support + Pre-Dividend Season.

Buy Zone: Cicil di Rp 800–830 (area S2 PP 0.618 + support falling wedge bawah + zona demand kuat secara teknikal dari chart).

Resistance Target 1: Rp 920–960 — zona ambil modal pertama + area distribusi Februari 2026.

Moon Target 2: Rp 1.000–1.040 (target teknikal dari Falling Wedge breakout + target harga analis MNC Sekuritas Rp850, proyeksi jika pemulihan volume penjualan rokok legal terkonfirmasi).

Safety Exit: Close mingguan di bawah Rp 756–765 (area PP 0.786 bawah + support kritis jangka panjang) → tesis fundamental berubah, exit dan review.

📰 INTELEJEN BERITA (Radar 1 Bulan Terakhir — Februari–Maret 2026)

🗞️ Headline Kunci 1:

[IMPACT: 🔴 SANGAT POSITIF — TRIGGER FUNDAMENTAL TERKUAT TAHUN INI]

"Pemerintah Resmi Beku Tarif Cukai Rokok 2026 — Tidak Ada Kenaikan, Fokus Berantas Rokok Ilegal" — Berlaku Aktif Sepanjang 2026.

Ini adalah katalis terbesar industri rokok Indonesia sepanjang dekade ini. Selama 5 tahun terakhir rata-rata cukai naik 9% per tahun — kenaikan ini langsung menekan volume penjualan dan margin HMSP. Dengan cukai beku 2026, HMSP mendapat "extra room" untuk recover volume + improve margin sekaligus. Pemberantasan rokok ilegal (yang sebelumnya menggerogoti 12–15% market share) sebagai kebijakan pendamping akan semakin mendorong konsumen beralih ke produk legal HMSP, A Mild, dan Marlboro.

🗞️ Headline Kunci 2:

[IMPACT: 🟡 NETRAL-POSITIF — GOVERNANCE IMPROVEMENT]

"HMSP Gelar RUPSLB 27 Februari 2026 — Agenda Tunggal: Perubahan Susunan Direksi Perseroan" — 24 Februari–2 Maret 2026.

RUPSLB selesai dengan kuorum sangat tinggi (108,7 miliar saham hadir = 93%+ float). Agenda pergantian direksi adalah hal rutin dari Philip Morris International (PMI) selaku induk yang rutin merotasi eksekutif regional. Tidak ada agenda kontroversial — ini murni pembersihan organisasi manajemen. Pasca-RUPSLB, ketidakpastian governance HMSP kini hilang.

🗞️ Headline Kunci 3:

[IMPACT: 🟢 POSITIF KUAT — MOMENTUM OPERASIONAL MEMBAIK]

"Saham Rokok Ngebul Terus — HMSP Catat Volume Perdagangan Tinggi dan Harga Naik Tiga Bulan Berturut-turut Sejak Desember 2025" — 18 Februari 2026.

Tiga bulan reli berturut-turut (Desember 2025–Februari 2026) dengan volume di atas normal adalah sustained accumulation — ini bukan pump sesaat. Diperkuat: laba Q3-2025 (Juli–September) tumbuh +24,9% YoY = tanda bahwa operasional inti sudah recovery meski penjualan top-line belum sepenuhnya recover.

🗞️ Headline Kunci 4:

[IMPACT: 🟡 NETRAL — RISIKO JANGKA PANJANG YANG PERLU DIPANTAU]

"Penjualan Bersih HMSP 9M-2025 Turun -5,34% YoY ke Rp83,74T — SKM (Sigaret Kretek Mesin) Turun -10,06% YoY" — Konteks dari Laporan Q3-2025.

Volume penjualan top-line masih belum pulih — ini adalah structural headwind dari tren anti-rokok global dan shifting demographic Indonesia yang mulai meninggalkan rokok konvensional. Namun: ① cukai beku 2026 akan menghentikan tekanan harga; ② pemberantasan rokok ilegal akan redirect market share ke produk legal HMSP; ③ HMSP mulai develop produk bebas asap (vape/IQOS Philip Morris) yang masih dilarang di Indonesia tapi berpotensi dibuka regulasinya.

💡 Dampak Fundamental:

HMSP adalah mesin laba dan dividen kelas premium IDX — dengan kas Rp4,13T, payout ratio 100–105%, dan perbaikan margin kotor +12% YoY di 9M-2025. Proyeksi MNC Sekuritas: laba FY2026 Rp8,07T (+41% YoY) dengan target harga Rp850. Di harga 820, HMSP diperdagangkan di forward PER 2026 sekitar 11–12x — relatif murah untuk merek premium dengan brand equity sangat kuat (A Mild, Marlboro, Dji Sam Soe) dan cash flow sangat stabil. Ini bukan saham growth biasa — ini adalah yield vehicle berkualitas tinggi yang sedang undervalued.

🔗 Korelasi Makro:

HMSP bergerak pada empat tema makro utama: ① Kebijakan cukai rokok pemerintah — katalis terpenting, dan saat ini pro-HMSP karena beku; ② Daya beli konsumen Indonesia — volume penjualan rokok sangat sensitif terhadap UMR dan kondisi ekonomi kelas menengah-bawah; ③ Kebijakan PMI (Philip Morris International) — sebagai pemegang 92,5% saham, keputusan PMI global (dividen, ekspansi produk bebas asap ke Indonesia) langsung berdampak ke HMSP; ④ Tingkat inflasi dan suku bunga — sebagai dividend yield stock, HMSP bersaing langsung dengan deposito/obligasi; saat BI Rate turun, HMSP menjadi lebih menarik dibanding fixed income.

📈 BEDAH TEKNIKAL (Chart & Price Action)

📊 Tren Utama:

Uptrend Baru dari Falling Wedge — Saat Ini Pullback Normal Menuju Support 🟢⬆️📉 — Chart menunjukkan pola klasik dua fase: ① Rising Wedge (September–Oktober 2025) yang breakdown, kemudian ② Falling Wedge (Oktober–Desember 2025) yang breakout ke atas dengan volume masif di awal 2026. HMSP melesat dari basis ~680–720 ke puncak 960–1.040 (+40–50%), lalu kini pullback ke 820. Ini adalah retracement sehat — falling wedge yang valid biasanya memberikan target minimum setara tinggi wedge = target 1.000–1.040 masih technically valid.

🧱 Key Levels:

Support Kuat (Lantai): Rp 800–820 — area S2 PP 0.618 + MA20 harian + low of day 6 Maret.

Support Kritis: Rp 756–765 (area PP 0.786 — zona terakhir sebelum retest falling wedge).

Resistance Pertama (Atap): Rp 852–869 — area MA10/MA20 yang menjadi overhead resistance terdekat.

Resistance Utama: Rp 960–1.000 — zona puncak breakout Februari 2026 + Fibo R2 PP.

🕯️ Pola Candlestick & Indikator:

Candle harian 6 Maret: open 840, high 840, low 800, close 820 (-2,96%) — bearish candle dengan shadow bawah di 800, menandakan ada buyers defensif kuat di 800 yang mencegah close di bawah level psikologis tersebut. Volume 23,18M vs MA20 (86,39M) — jauh di bawah rata-rata = distribusi/selling sangat tipis, tidak ada urgensi jual besar. RSI 45,7 = mendekati area netral-oversold, masih punya ruang turun sedikit ke 40 sebelum reversal kuat. MACD: +4,95 vs -11,17 — bearish momentum lemah dan mulai diverge ke atas, tanda momentum jual mulai habis.

📝 INSTRUKSI (KESIMPULAN):

"HMSP adalah rare combination yang jarang ditemukan: cukai beku 2026 sebagai tailwind terkuat dalam 5 tahun, proyeksi laba +41% YoY dari analis, dividend yield 6–8% di harga saat ini, falling wedge breakout yang masih valid, dan volume jual tipis di 23 juta saham — manfaatkan pullback ke 800–830 sebagai zona akumulasi swing strategis dengan target minimum 960–1.000 dan dividend yield sebagai cushion jika pasar tetap sideways." 🚬💰📈

⚠️ Disclaimer: Riset ini disusun oleh Algoritma StockBot. Keputusan investasi tetap di tangan Anda. DYOR.

$WIIM $SAMF

3 SKENARIO ENTRY SAHAM $PGEO (Swing Trader Plan)

Harga sekarang: 1025

1) SKENARIO ENTRY SEKARANG (Moderate Entry)

- Entry: 1000 – 1040

- Stoploss: < 960

- TP1: 1120

- TP2: 1200 – 1280

Alasan: Harga masih bertahan di atas support minor dan struktur swing mulai membentuk base rebound Boss.

2) SKENARIO ENTRY PULLBACK (Conservative – Paling Aman)

- Entry: 930 – 960

- Stoploss: < 900

- TP1: 1080

- TP2: 1160 – 1250

Alasan: Area ini zona demand kuat dan bekas area akumulasi sebelumnya, cocok buat entry sabar dengan risk lebih aman Boss.

3) SKENARIO ENTRY AGRESIF (Buy on Breakout)

- Entry: Buy kalau breakout > 1080 dengan volume besar

- Stoploss: < 1000

- TP1: 1180

- TP2: 1280 – 1380

Alasan: Breakout resistance 1080 bisa jadi pemicu momentum lanjutan kalau volume ikut masuk Boss.

Alasan Buy:

• Harga masih di area demand

• Struktur swing memungkinkan rebound / masih bullish

• Breakout 1080 bisa jadi trigger lanjutan

Risiko:

• Kalau 930 jebol = potensi lanjut turun / koreksi lebih dalam

• Breakout tanpa volume rawan fake

• Stoploss wajib buat jaga modal Boss

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Nyangkut disaham apa Boss? Sini aku bantu $COIN $SAMF

$SAMF mumpung murah, gas tel

Financial Times: Perang dengan Iran dapat menjerumuskan dunia ke dalam krisis pangan

Gangguan yang disebabkan oleh perang tidak terbatas pada industri minyak dan gas. Timur Tengah adalah salah satu produsen pupuk terbesar di dunia, sementara Selat Hormuz merupakan jalur pelayaran vital untuk ekspor. Sekitar 35% ekspor urea dunia melewati jalur air ini. Selat ini juga menangani 45% ekspor sulfur dunia.

Jika gangguan berlanjut, konsumen dapat melihat kenaikan harga roti dalam waktu 6 hingga 10 minggu, telur dalam beberapa bulan, dan harga daging babi dan ayam broiler dalam waktu 6 bulan.

Asal tag $BIPI $BUMI

SCALPING $LAJU (101)

RENCANA ENTRY & EXIT

Entry Buy (98 – 104)

Take Profit 1 (TP1) 106

Take Profit 2 (TP2) 112

Zona Stoploss (< SL) 92

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (100)

Risiko (Risk)

Entry 100 → Stoploss 92

Risiko = 8 poin

Reward TP1

TP1 – Entry = 6 poin

Risk : Reward TP1 = 1 : 0,75

Reward TP2

TP2 – Entry = 12 poin

Risk : Reward TP2 = 1 : 1,5

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

$COIN $SAMF

3 SKENARIO ENTRY SAHAM $AADI (Swing Trader Plan)

Harga sekarang: 9075

1) SKENARIO ENTRY SEKARANG (Moderate Entry)

- Entry: 8800 – 9200

- Stoploss: < 8400

- TP1: 9800

- TP2: 10500 – 11500

Alasan: Harga masih konsolidasi di atas area support kuat, struktur swing AADI masih memungkinkan lanjutan naik Boss.

2) SKENARIO ENTRY PULLBACK (Conservative – Paling Aman)

- Entry: 8200 – 8400

- Stoploss: < 7800

- TP1: 9200

- TP2: 10200 – 11500

Alasan: Area demand bawah cukup solid, ini zona paling aman buat entry sambil jaga risiko Boss.

3) SKENARIO ENTRY AGRESIF (Buy on Breakout)

- Entry: Buy kalau breakout > 9500 dengan volume besar

- Stoploss: < 8800

- TP1: 10500

- TP2: 12000 – 13500

Alasan: Breakout resistance kunci bisa jadi trigger momentum lanjutan Boss.

Alasan Buy:

• Harga masih di area demand

• Struktur swing memungkinkan rebound / masih bullish

• Breakout 9500 bisa jadi trigger lanjutan

Risiko:

• Kalau 8200 jebol = potensi lanjut turun / koreksi lebih dalam

• Breakout tanpa volume rawan fake

• Stoploss wajib buat jaga modal Boss

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

$COIN $SAMF

SAHAM : $ASII

HARGA SAAT INI : 6600

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways cenderung rebound

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Harga bergerak konsolidasi setelah koreksi dari area atas. Struktur masih fase base dan belum konfirmasi uptrend lanjutan, namun peluang swing rebound terbuka selama support kunci bertahan.

2️⃣ SUPPORT & RESISTANCE

- Support Minor : 6400

- Support Kunci : 6100

- Resistance 1 : 6900

- Resistance 2 : 7200

3️⃣ KONDISI VOLUME & BANDAR

- Analisa volume : Relatif stabil

- Indikasi : Akumulasi bertahap

- Selama harga di atas 6100 → masih dijaga

4️⃣ RISK / REWARD (WAJIB)

- Entry Acuan : 6600

- Stop Loss : 5900

- Target Swing : 7100

- Risk : Reward : ±1 : 0,7 (CUKUP)

5️⃣ FUNDAMENTAL SINGKAT

- Emiten konglomerasi otomotif & infrastruktur, sensitif terhadap daya beli dan siklus ekonomi

- Cocok untuk swing hingga mid-term dengan volatilitas moderat

📌 KESIMPULAN SWING TRADER

- ASII layak untuk swing rebound selama bertahan di atas support kunci 6100

- Target area 6900–7200, risiko meningkat jika breakdown 6100

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

ANALISA SAHAM $BBRI

Harga Sekarang: Rp 3.810

Zona Area Beli Aman:

Rp 3.680 – 3.740

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 3.600

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 3.880 → ENTRY LANJUTAN (tambah posisi)

• Breakout 3.880 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 4.000

• TP2 = Rp 4.150 – 4.250

Keterangan Tambahan:

• Selama harga bertahan di atas 3.680, peluang swing bullish tetap terjaga, Boss

• Saham perbankan big cap, likuiditas tinggi dan menjadi acuan pergerakan sektor keuangan

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

$SAMF Growth moderat, tapi arah ekspansinya jelas (sawit + Riau).

Yang menarik dari SAMF untuk 2026 itu bukan “growth meledak”, tapi growth yang rapi & bisa diukur.

1) Target 2026: tumbuh 7–8%

Manajemen pasang target penjualan +7–8% YoY. Ini masuk kategori moderat, tapi realistis kalau demand sawit stabil.

2) Arah bisnis: NPK non-subsidi buat perkebunan (terutama sawit)

SAMF kuat di NPK non-subsidi dan basis demand-nya banyak dari perkebunan. Jadi thesis 2026-nya lebih ke:

volume naik (repeat order perkebunan)

mix formula (produk lebih tailored)

service/logistik (ketepatan supply jadi senjata)

3) Kapasitas: ruang naik masih ada

Kapasitas maksimum disebut sekitar 700 ribu ton, sementara realisasi produksi 2024 sekitar 607 ribu ton → ada ruang naikkan utilisasi sebelum capex “besar-besaran”.

4) Ekspansi: Riau itu kunci (dekat pusat sawit)

Di laporan perusahaan ada milestone:

pengadaan lahan di Riau untuk pengembangan pabrik

penambahan line produksi

Kalau ini jalan, dampaknya biasanya: biaya logistik turun, lead time lebih cepat, lock-in market Sumatra makin kuat.

5) Risiko utama: siklus CPO

Kalau harga CPO turun tajam, perkebunan bisa “irit pemupukan” → demand pupuk ikut melambat. Ini risk yang harus dipantau.

RT $BWPT $GZCO

ANALISA SAHAM $INCO

Harga Sekarang: Rp 6.975

Zona Area Beli Aman:

Rp 6.600 – 6.750

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 6.400

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 7.100 → ENTRY LANJUTAN (tambah posisi)

• Breakout 7.100 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 7.500

• TP2 = Rp 8.000 – 8.400

Keterangan Tambahan:

• Selama harga bertahan di atas 6.600, peluang swing bullish tetap terjaga, Boss

• Saham sektor nikel, pergerakan sensitif terhadap harga komoditas global dan sentimen EV

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

SCALPING $PTRO (7475)

RENCANA ENTRY & EXIT

Entry Buy (7300 – 7650)

Take Profit 1 (TP1) 7800

Take Profit 2 (TP2) 8200

Zona Stoploss (< SL) 7000

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (7400)

Risiko (Risk)

Entry 7400 → Stoploss 7000

Risiko = 400 poin

Reward TP1

TP1 – Entry = 400 poin

Risk : Reward TP1 = 1 : 1

Reward TP2

TP2 – Entry = 800 poin

Risk : Reward TP2 = 1 : 2

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

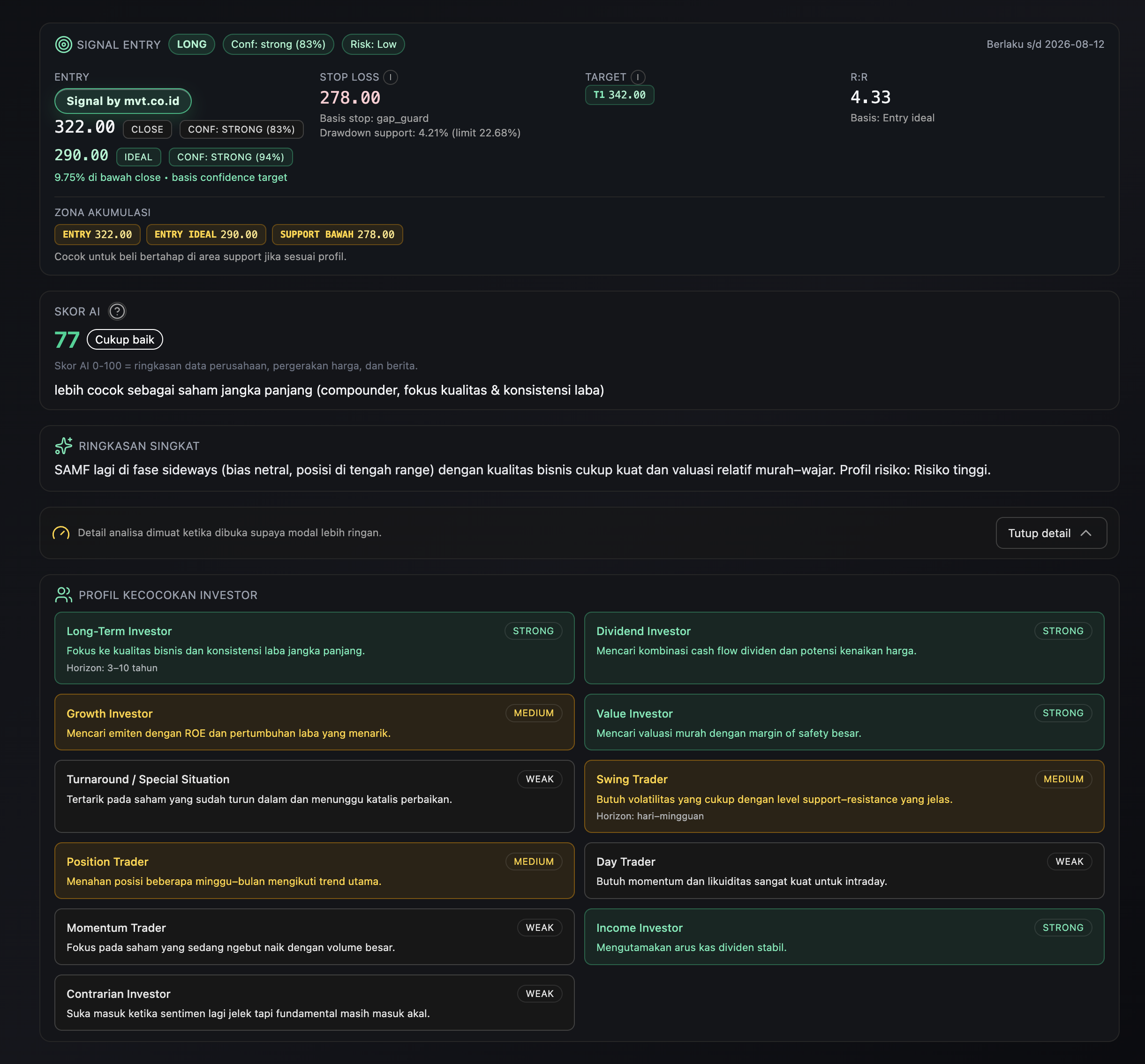

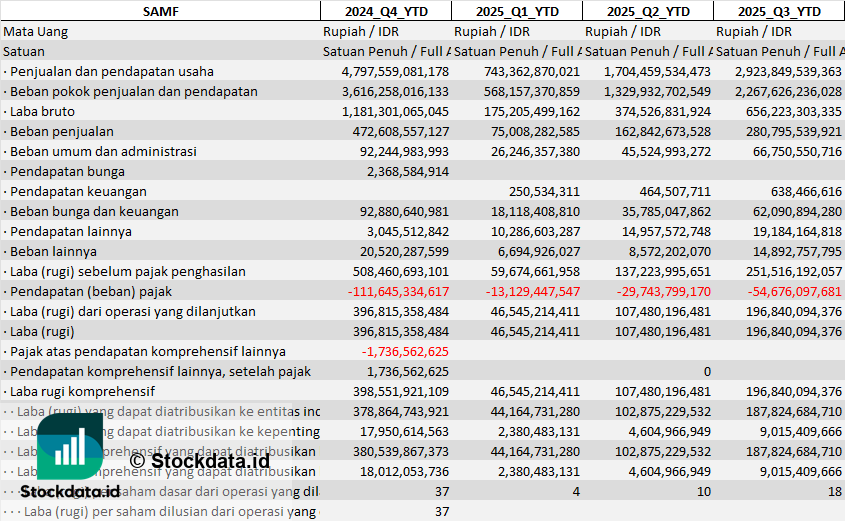

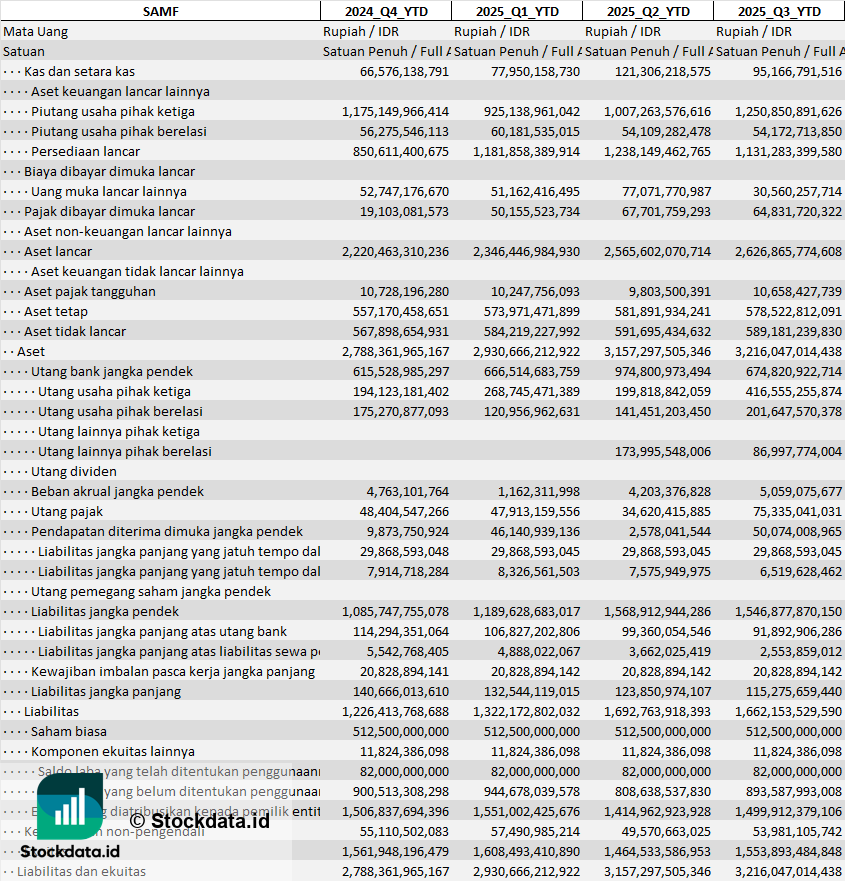

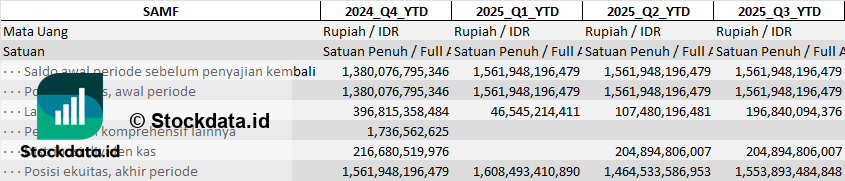

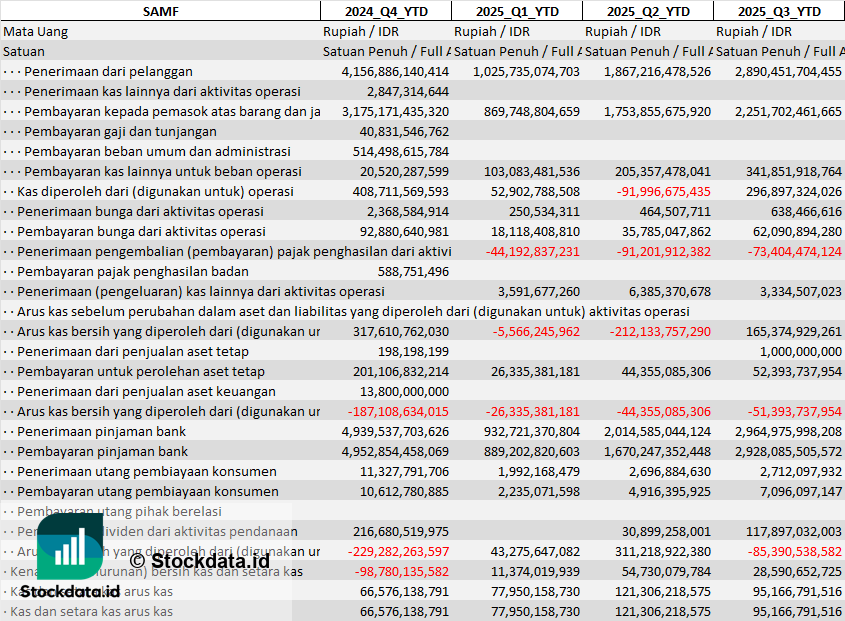

PT Saraswanti Anugerah Makmur Tbk. - SAMF

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Sumber Data: https://cutt.ly/8tngo8PB

$SAMF

1/4

SCALPING $ZATA (90)

RENCANA ENTRY & EXIT

Entry Buy (88 – 92)

Take Profit 1 (TP1) 93

Take Profit 2 (TP2) 96

Zona Stoploss (< SL) 84

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (89)

Risiko (Risk)

Entry 89 → Stoploss 84

Risiko = 5 poin

Reward TP1

TP1 – Entry = 4 poin

Risk : Reward TP1 = 1 : 0,8

Reward TP2

TP2 – Entry = 7 poin

Risk : Reward TP2 = 1 : 1,4

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

ANALISA SAHAM $UNIQ

Harga Sekarang: Rp 160

Zona Area Beli Aman:

Rp 152 – 156

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 146

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 166 → ENTRY LANJUTAN (tambah posisi)

• Breakout 166 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 178

• TP2 = Rp 190 – 198

Keterangan Tambahan:

• Selama harga bertahan di atas 152, peluang swing bullish tetap terjaga, Boss

• Saham small cap, pergerakan cenderung agresif dan sensitif terhadap volume

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

SCALPING $SUPA (890)

RENCANA ENTRY & EXIT

Entry Buy (875 – 905)

Take Profit 1 (TP1) 910

Take Profit 2 (TP2) 940

Zona Stoploss (< SL) 860

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (885)

Risiko (Risk)

Entry 885 → Stoploss 860

Risiko = 25 poin

Reward TP1

TP1 – Entry = 25 poin

Risk : Reward TP1 = 1 : 1

Reward TP2

TP2 – Entry = 55 poin

Risk : Reward TP2 = 1 : 2,2

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

SAHAM : $EMTK

HARGA SAAT INI : 860

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways – Rebound

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Harga bergerak konsolidasi setelah fase turun panjang. Struktur mulai membentuk base di area bawah, namun belum konfirmasi uptrend kuat. Swing mengandalkan rebound terukur dari support kunci.

2️⃣ SUPPORT & RESISTANCE

- Support Minor : 830

- Support Kunci : 800

- Resistance 1 : 900

- Resistance 2 : 960

3️⃣ KONDISI VOLUME & BANDAR

- Analisa volume : Relatif stabil, belum ada dorongan agresif

- Indikasi : Akumulasi ringan

- Selama harga di atas 800 → masih dijaga

4️⃣ RISK / REWARD (WAJIB)

- Entry Acuan : 860

- Stop Loss : 790

- Target Swing : 950

- Risk : Reward : ±1 : 1,3 (CUKUP)

5️⃣ FUNDAMENTAL SINGKAT

- Emiten media & digital, kinerja sangat dipengaruhi iklan dan valuasi aset digital

- Cocok untuk swing / rebound, bukan agresif mid-term saat tren belum kuat

📌 KESIMPULAN SWING TRADER

- EMTK layak untuk swing rebound selama bertahan di atas support kunci 800

- Target area 900–960, risiko meningkat jika breakdown 800

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

ANALISA SAHAM $AADI

Harga Sekarang: Rp 8.275

Zona Area Beli Aman:

Rp 7.900 – 8.100

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 7.600

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 8.400 → ENTRY LANJUTAN (tambah posisi)

• Breakout 8.400 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 8.700

• TP2 = Rp 9.100 – 9.600

Keterangan Tambahan:

• Selama harga bertahan di atas 7.900, peluang swing bullish tetap terjaga, Boss

• Saham sektor energi dengan karakter volatil dan pergerakan cepat mengikuti sentimen komoditas

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏

SCALPING $ADRO (2140)

RENCANA ENTRY & EXIT

Entry Buy (2080 – 2200)

Take Profit 1 (TP1) 2200

Take Profit 2 (TP2) 2280

Zona Stoploss (< 2020)

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (2140)

Risiko (Risk)

Entry 2140 → Stoploss 2020

Risiko = 120 poin

Reward TP1

2200 – 2140 = 60 poin

Risk : Reward TP1 = 1 : 0.5

Reward TP2

2280 – 2140 = 140 poin

Risk : Reward TP2 = 1 : 1.2

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$COIN $SAMF

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏