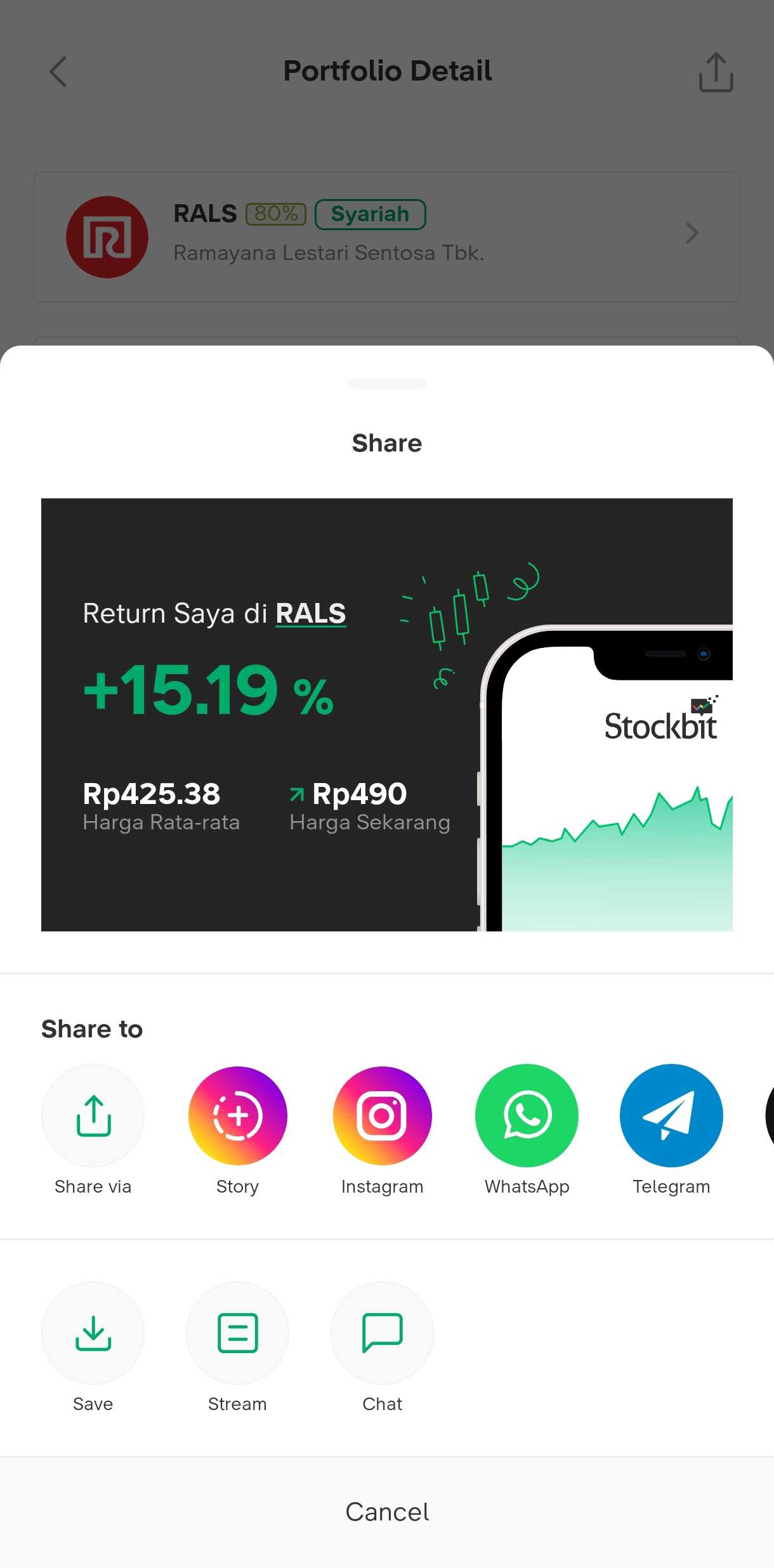

RALS

Ramayana Lestari Sentosa Tbk.

490

-20

(-3.92%)

29.03 M

Volume

10.93 M

Avg volume

Company Background

PT Ramayana Lestari Sentosa Tbk bergerak di bidang perdagangan umum yang menjual berbagai macam barang seperti pakaian, aksesoris, tas, sepatu, kosmetik dan produk-produk kebutuhan sehari-hari melalui gerai serba ada (Department Store) milik Perusahaan diantaranya 'Ramayana', 'Robinson', dan 'Cahaya'. Saat ini, Ramayana mengoperasikan 119 toko di 54 kota besar di seluruh Indonesia

@anugerahrms lu emang gak nyebut rals, gue cuma bandingin yang kata lu DPR 100% kemungkinan ga bagi dividen

iya $RALS bahaya bisa dapat dividen 10% lebih + capital gain 🤭

Stock market (pasar saham) itu tempat jual beli saham perusahaan. Banyak orang mikir saham cuma soal grafik naik atau turun, padahal sebenarnya jauh lebih luas dari itu. Di dalamnya ada analisa, strategi, psikologi, manajemen risiko, dan pemahaman kondisi ekonomi.

Orang yang sukses di market biasanya bukan yang paling cepat beli atau jual, tapi yang paling paham apa yang dia lakukan.

Di market ada 3 hal utama yang selalu jalan bareng:

1. Peluang → harga saham bisa naik karena kinerja perusahaan bagus, sentimen positif, atau banyak investor masuk.

2. Risiko → harga juga bisa turun karena berita buruk, krisis ekonomi, atau panic selling.

3. Mental → emosi sangat berpengaruh. Takut, serakah, atau panik bisa bikin keputusan jadi salah.

Kalau kamu cuma fokus ke keuntungan tanpa ngerti risiko, biasanya malah gampang rugi. Sebaliknya, kalau kamu paham cara kerja market, kamu bisa lebih tenang walau harga lagi turun.

Contoh sederhana:

- Contoh peluang:

Kamu beli saham perusahaan A di harga 1.000 karena laporan keuangannya bagus. Beberapa minggu kemudian naik ke 1.300 → kamu dapat profit.

- Contoh risiko:

Kamu beli saham B karena ikut-ikutan orang. Ternyata perusahaan itu punya masalah utang dan harga turun dari 800 ke 500 → kamu rugi.

- Contoh mental:

Saham kamu turun sedikit, padahal fundamental masih bagus. Kalau kamu panik dan jual cepat, kamu bisa kehilangan potensi naik di masa depan.

📌 Intinya:

Stock market itu bukan judi, tapi permainan strategi dan pengetahuan. Semakin kamu belajar memahami cara kerjanya, semakin besar peluang kamu bisa ambil keputusan yang tepat

Analisis ini bersifat informatif dan bukan rekomendasi jual atau beli saham. Keputusan sepenuhnya berada pada masing-masing investor.

▶️ Follow & Kunjungi profil saya untuk insight dan postingan bermanfaat lainnya.

Random tag : $RALS $PNIN $SRIL

@erinnoer Mending cut untuk ikut swing April-Mei $MPMX $RALS $TPMA untuk dividen diatas 10% drpd pasrah dengan loss hehe

aku yakin kalian bisa berprogres kok di bursa, hanya kalian ga ada kemauan untuk belajar, ga ada kemauan untuk ulik2 sendiri.

dulu saya baru awal pengen belajar itu baca baca laporan keuangan dulu..

di saham saham yang deviden inget banget dulu pertama trade di saham $MBAP

setelah laporan keuangan, kamu bisa belajar ke bid offer. abis ke bid offer kamu bisa baca news, abis news kamu bisa baca sektor apa yang akan rally di bulan ini bulan ini. karena setiap sektor akan rally pada saatnya dia ,

contoh kaya $LPPF $RALS

sektor ini rame menjelang mau puasa.. orang orang sibuk belanja belanja ngemolll..

kalo kamu cuma bisa ikutin influencer atau pick gratisannnnnn ke semua org yg hype di stockbit si ini kamu ikutin, itu kamu ikutin, onoh kamu ikutin.

kamu gaakan growth kamu gaakan berkembang, karena pikiran kamu buntu ga tau arah tujuan kamu dimarket.. ☺

semoga paham ya.

Investor kawakan Lo Kheng Hong tercatat memiliki saham di PT Ramayana Lestari Sentosa Tbk (RALS). Saham emiten ritel tersebut dinilai berpeluang menguat seiring momentum Lebaran Idul Fitri 2026 yang jatuh pada bulan ini.

Berdasarkan Data Kepemilikan Saham Perusahaan Terbuka di atas 1% per 27 Februa...

katadata.co.id

Jakarta, CNBC Indonesia — Bursa Efek Indonesia (BEI) telah menerapkan pembukaan data kepemiliman saham mulai dari 1%. Investor saham legendaris, Lo Kheng Hong tercatat memiliki kepemilikan di sejumlah saham-saham dengan porsi yang tidak signifikan.

Berdasarkan data per 27 Februari 2026, pria yang...

www.cnbcindonesia.com

Dulu $ADMR juga begini.. Dari 1200 di hajar ke 700 an.. $RALS dari 400an di hajar ke 330an..persis di bulan maret. Kalau yakin sama value perusahaannya dan saat ini yakin udh terlalu murah.. Ya abaikan noise dan volatilitas harga.

$CNMA akan ada waktunya panen juga. Disc.on..DYOR.

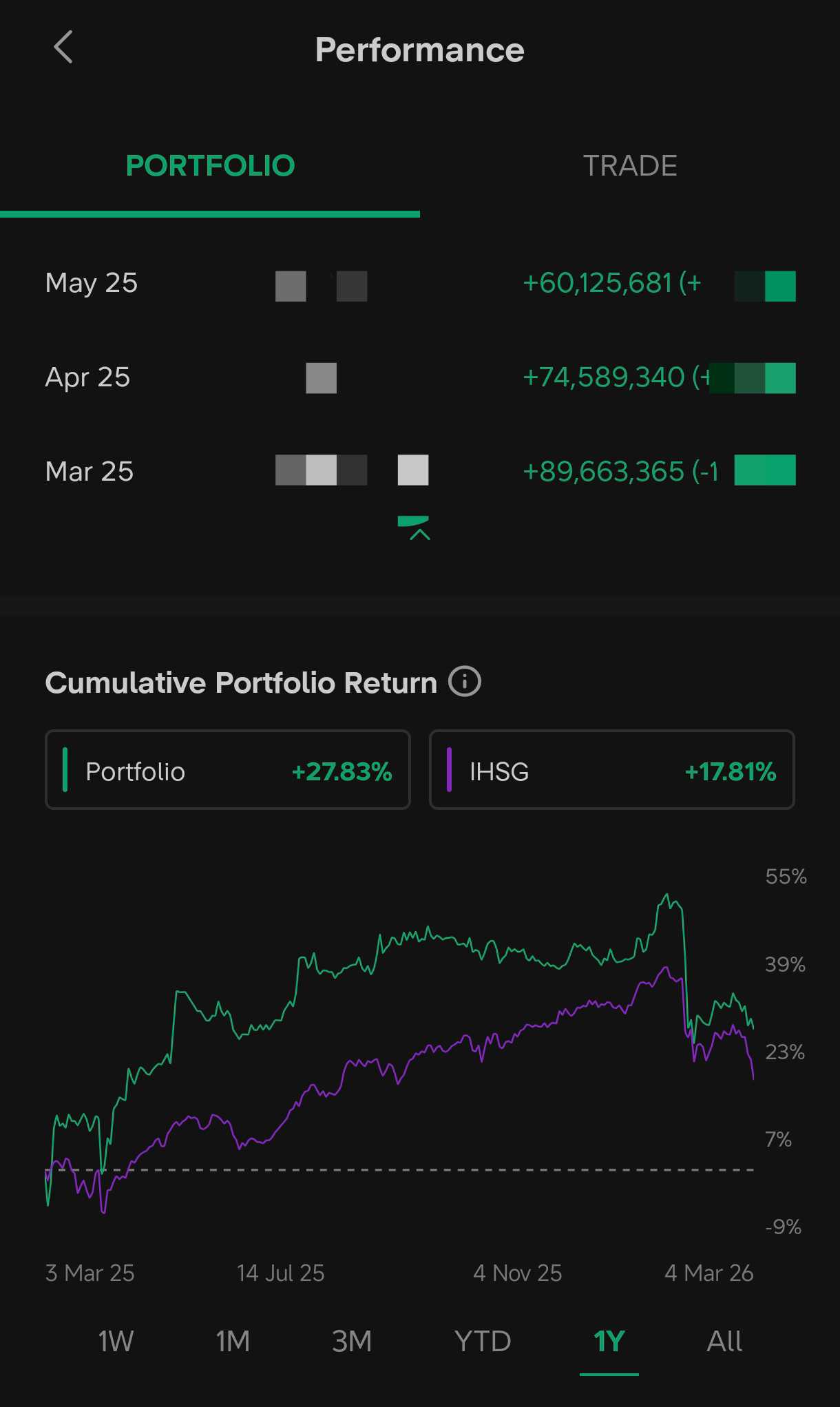

Februari - Maret Tahun lalu juga sama, portofolio babak belur kena halt.. Tapi pullback juga di Q2.

Always - value perusahaan dan dividen sebagai buffernya.

04 Maret 2025 07:07

Potensi Saham Menarik Sentimen Pak Lo yang memiliki saham-saham di atas 1%, yang di atas 5% kan sudah umum ya, saya rangkum yang di atas 1% yaitu:

LSIP, $RALS , $BEST, $SIMP , CFIN , PNIN , ADMG , MAIN

Untuk saham Panin CFIN dan PNIN, CMIIW, sudah mengurangi porsinya hingga 1% an.

-

Lengkapnya bisa liat beritanya di Katadata https://cutt.ly/htRtKPCj

Penulis: Ira Guslina Sufa

Investor kawakan Lo Kheng Hong kembali menjadi sorotan pasar. Berdasarkan data kepemilikan saham per 27 Februari 2026, pria yang dijuluki “Warren Buffett Indonesia” ini tercatat menggenggam saham di sedikitnya 13 emiten dengan porsi kepemilikan di atas 1%.

Langkah investasi Lo kerap menjadi ruju...

katadata.co.id

Investor kawakan Lo Kheng Hong kembali menjadi sorotan pasar. Berdasarkan data kepemilikan saham per 27 Februari 2026, pria yang dijuluki “Warren Buffett Indonesia” ini tercatat menggenggam saham di sedikitnya 13 emiten dengan porsi kepemilikan di atas 1%.

Langkah investasi Lo kerap menjadi ruju...

katadata.co.id

Setelah membaca kepemilikan >=1%, perhatian saya mengerucut pada tiga emiten

Engkong saya LKH holder $RALS

Pemerintah Kerajaan Norwegia holder $MPMX dan $ESSA

Mana yang menurutmu punya wide, durable moat?

Coba kasih saya godaan di kolom komentar 👇🏽 supaya saya terpompom ikutan nyangkut/jadi bagholder

7. *SENTIMEN MEDIA: $GIAA Penambahan Modal (80 | -1,23%)*

*Sentimen media 02 Mar 2026 : Danantara Buka Opsi Suntik Garuda (GIAA) Lagi.* Selengkapnya https://cutt.ly/wtRr1eGU

*Kondisi transaksi perdagangan saham sebelumnya:*

➡️Perubahan harga seminggu terakhir : 1,11%

✅Peningkatan pembelian asing: 3,16%

✅Peningkatan Volume: 77,02%

Lihat Chart: https://cutt.ly/0tRr1eS7

Analisis Transaksi https://cutt.ly/vtRr1rgM

#SENTIMENMEDIA @PrimbonSaham

8. *SENTIMEN MEDIA: $LAPD Akuisisi (101 | 1,00%)*

*Sentimen media 02 Mar 2026 : JSI Sinergi Mas Mulai Tender Wajib LAPD.* Selengkapnya https://cutt.ly/JtRr1eK4

*Kondisi transaksi perdagangan saham sebelumnya:*

➡️Perubahan harga seminggu terakhir : 0,75%

✅Peningkatan pembelian asing: 29,91%

✅Peningkatan Volume: 29,03%

Lihat Chart: https://cutt.ly/WtRr1eOu

Analisis Transaksi https://cutt.ly/QtRr1rsX

#SENTIMENMEDIA @PrimbonSaham

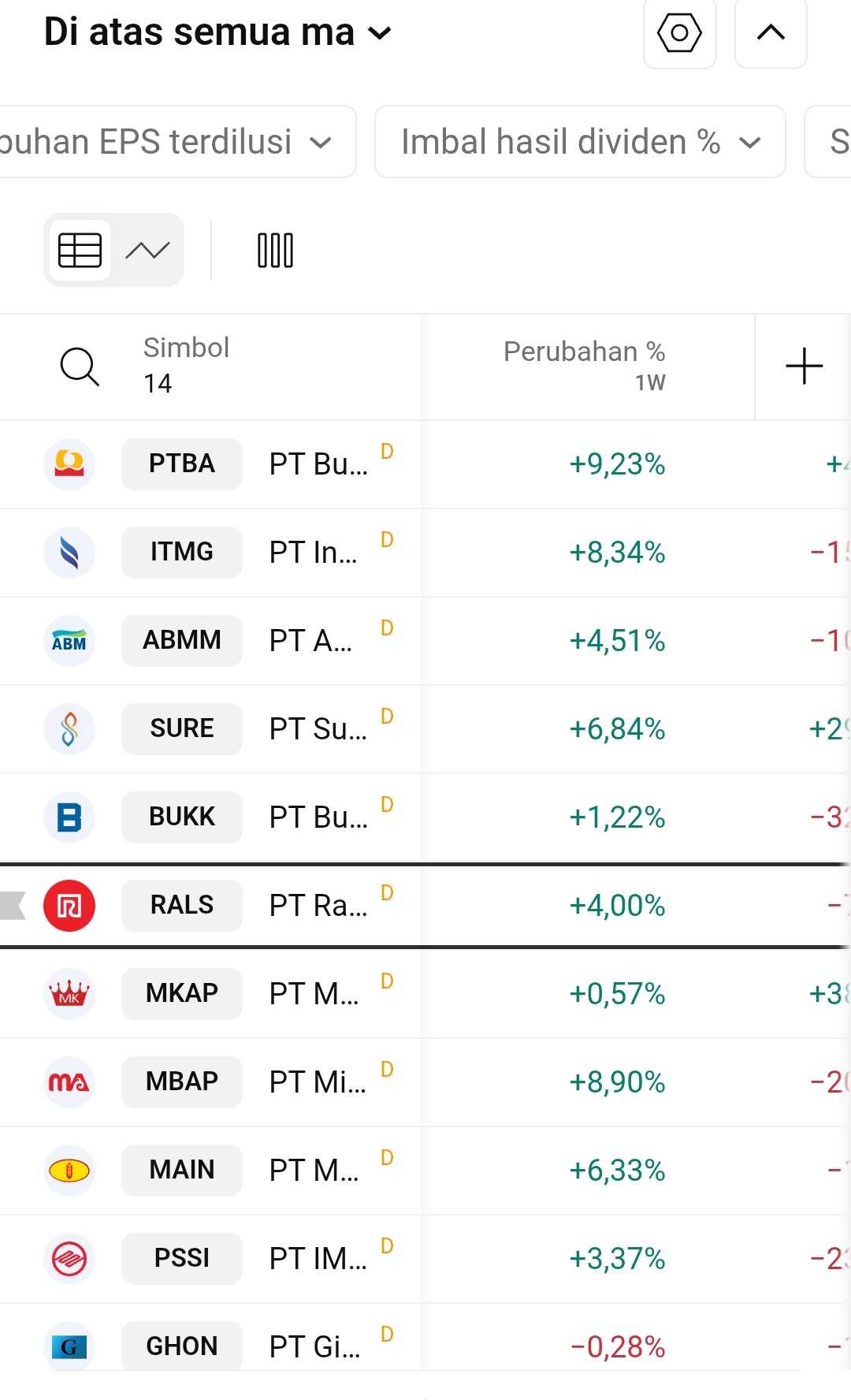

9. *SENTIMEN MEDIA: $RALS Lainnya (530 | 4,95%)*

*Sentimen media 03 Mar 2026 : Serok 203,51 Juta Saham Treasuri, Pengendali RALS Pilih Luar Bursa .* Selengkapnya https://cutt.ly/xtRr1rDV

*Kondisi transaksi perdagangan saham sebelumnya:*

➡️Perubahan harga seminggu terakhir : 0,22%

✅Peningkatan pembelian asing: 15,21%

✅Peningkatan Volume: 16,08%

✅Peningkatan Frekuensi: 7,58%

✅Pembelian Non Regular: 67 dengan rata-rata harga 525

Lihat Chart: https://cutt.ly/6tRr1eXS

Analisis Transaksi https://cutt.ly/8tRr1rkU

#SENTIMENMEDIA @PrimbonSaham