MTEL

Dayamitra Telekomunikasi Tbk.

525

-10

(-1.87%)

20.07 M

Volume

23.72 M

Avg volume

Company Background

PT Dayamitra Telekomunikasi Tbk. (MTEL) atau Mitratel adalah salah satu anak perusahaan PT Telkom Indonesia (Persero) Tbk. yang bergerak di bidang penyediaan infrastruktur telekomunikasi. Mitratel mulai menapaki bisnis menara telekomunikasi sejak tahun 2008. Sampai saat ini, Mitratel telah mengelola lebih dari 28.000 menara telekomunikasi yang tersebar di seluruh Indonesia. Semua operator seluler Indonesia telah menjadi tenant dengan menempatkan perangkat BTSnya di menara Mitratel.

ANALISA SAHAM $UNVR

Harga Sekarang: Rp 2.380

Zona Area Beli Aman:

Rp 2.250 – 2.300

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 2.180

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 2.450 → ENTRY LANJUTAN (tambah posisi)

• Breakout 2.450 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 2.550

• TP2 = Rp 2.650 – 2.800

Keterangan Tambahan:

• Selama harga bertahan di atas 2.250, peluang swing bullish tetap terjaga, Boss

• Saham consumer goods defensif, pergerakan cenderung lebih stabil namun tetap mengikuti sentimen market

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Nyangkut disaham apa Boss? Sini aku bantu $MTEL $ADMR

SAHAM : $ARCI

HARGA SAAT INI : 1880

1️⃣ TREN & STRUKTUR HARGA (Swing View)

- Tren Utama : Sideways – Rebound

- Timeframe Acuan : Daily (Swing Trader)

- Catatan : Harga bergerak dalam fase konsolidasi setelah koreksi. Struktur masih membentuk base dan belum konfirmasi uptrend kuat, namun peluang swing rebound terbuka selama support kunci bertahan.

2️⃣ SUPPORT & RESISTANCE

- Support Minor : 1820

- Support Kunci : 1700

- Resistance 1 : 2000

- Resistance 2 : 2150

3️⃣ KONDISI VOLUME & BANDAR

- Analisa volume : Relatif stabil, belum agresif

- Indikasi : Akumulasi bertahap

- Selama harga di atas 1700 → masih dijaga

4️⃣ RISK / REWARD (WAJIB)

- Entry Acuan : 1880

- Stop Loss : 1680

- Target Swing : 2100

- Risk : Reward : ±1 : 1,1 (CUKUP)

5️⃣ FUNDAMENTAL SINGKAT

- Emiten tambang emas, sensitif terhadap harga emas global

- Cocok untuk swing / rebound hingga mid-term dengan pengawasan volatilitas komoditas

📌 KESIMPULAN SWING TRADER

- ARCI masih bisa dimainkan swing rebound selama bertahan di atas support kunci 1700

- Target area 2000–2150, risiko meningkat jika breakdown 1700

Analisa ini panduan ya Boss, eksekusi tetap kembali ke gaya trading Boss.

Merah bukan masalah. Diam tanpa action itu masalah. Sebutkan sahamnya Boss, kita bereskan. $MTEL $MBMA

ANALISA SAHAM $BBTN

Harga Sekarang: Rp 1.390

Zona Area Beli Aman:

Rp 1.330 – 1.350

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 1.280

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 1.420 → ENTRY LANJUTAN (tambah posisi)

• Breakout 1.420 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 1.500

• TP2 = Rp 1.580 – 1.650

Keterangan Tambahan:

• Selama harga bertahan di atas 1.330, peluang swing bullish tetap terjaga, Boss

• Saham perbankan fokus KPR, pergerakan mengikuti sentimen sektor properti & suku bunga

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Nyangkut disaham apa Boss? Sini aku bantu $MTEL $ADMR

ANALISA SAHAM $SMGR

Harga Sekarang: Rp 2.930

Zona Area Beli Aman:

Rp 2.800 – 2.850

• Area support kuat, cocok untuk entry aman jika harga pullback ke zona ini, Boss

Zona Stoploss:

< Rp 2.720

• Jika turun di bawah level ini, struktur swing melemah dan rawan koreksi lebih dalam, Boss

Jika naik & breakout:

> Rp 3.000 → ENTRY LANJUTAN (tambah posisi)

• Breakout 3.000 berpotensi memicu momentum bullish lanjutan, Boss

Target Profit:

• TP1 = Rp 3.150

• TP2 = Rp 3.300 – 3.500

Keterangan Tambahan:

• Selama harga bertahan di atas 2.800, peluang swing bullish tetap terjaga, Boss

• Saham sektor semen & konstruksi, pergerakan mengikuti sentimen proyek infrastruktur

• Breakout valid jika disertai volume meningkat

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Nyangkut disaham apa Boss? Sini aku bantu $BBCA $MTEL

$NRCA Aku lagi pantau NRCA, turun tanpa volume. Smartmoney juga pada sangkut diatas 1200 dan 1500. Sudah diarea orderblock.

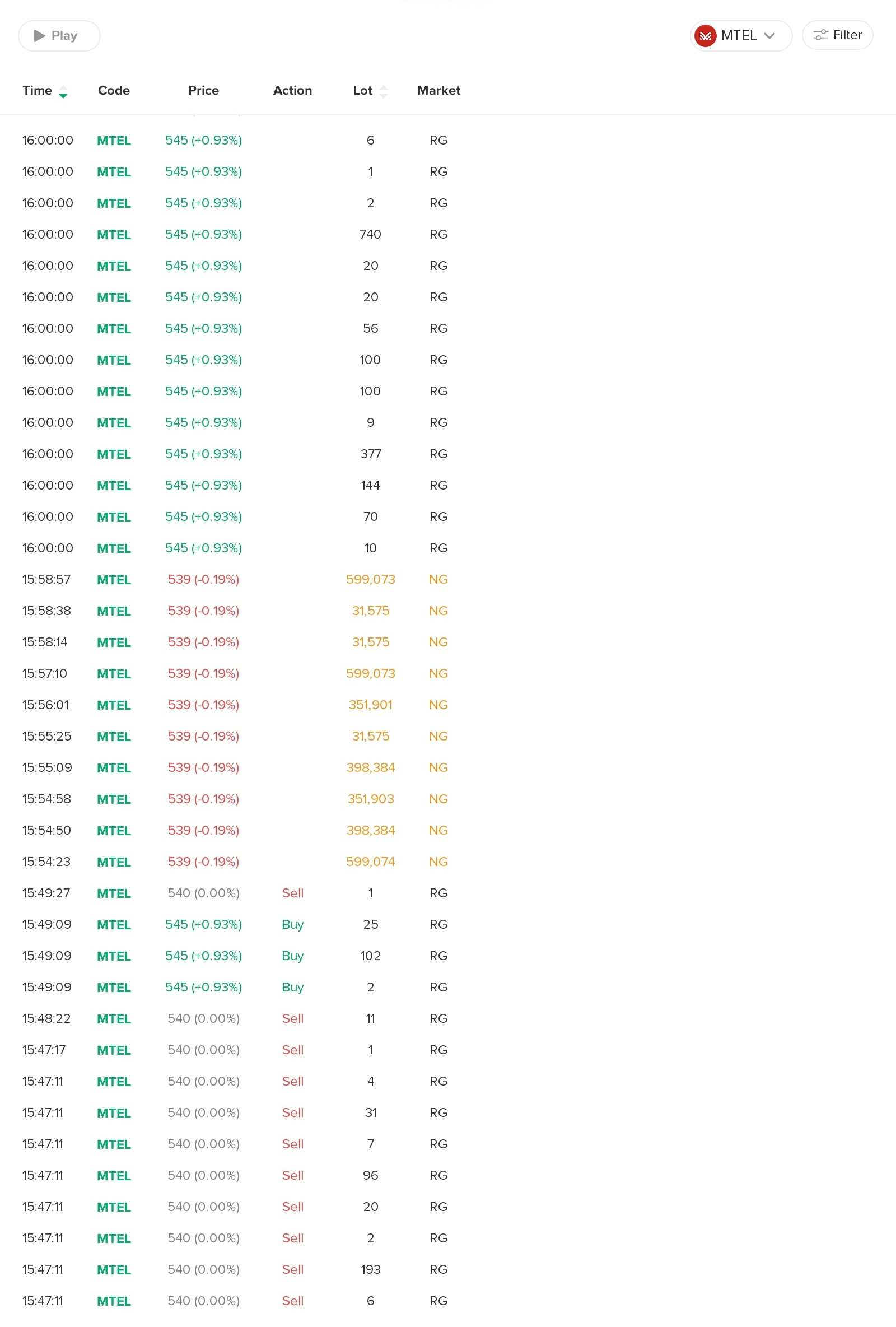

$MTEL

Kemarin 25 Feb 2026 ada Transaksi Nego Gede di $IMPC 1,3 Triliun di Harga 2300

Transaksi pakai LG

Apakah ini ada kaitannya sama kasus patungan saham yang diusut OJK kemarin atau hanya Repo atau malah crossing biasa?🤔

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

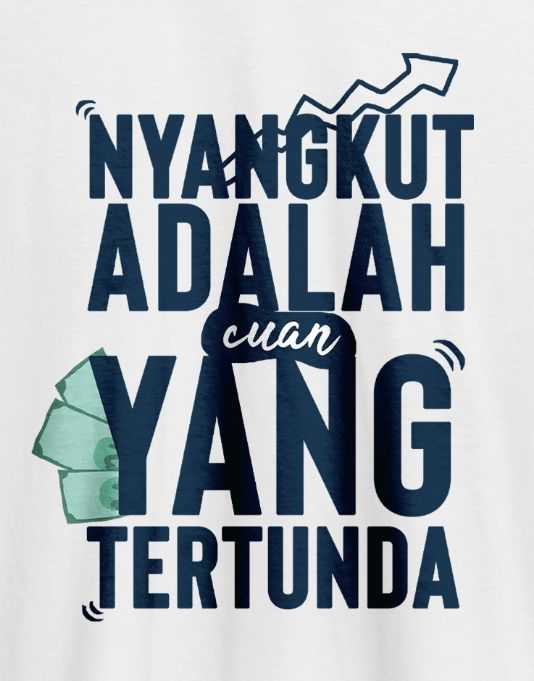

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Disclaimer: http://bit.ly/3RznNpU

$MTEL $PANI

1/6

STOCKBOT QUANTUM ANALYTICS

🔥 MARKET PULSE: $MTEL

📅 Data per: 25 Februari 2026 | 🚦 Status: FUNDAMENTAL KUAT, HARGA MASIH DALAM FASE BOTTOMING SIDEWAYS 📡

⚡ STRATEGI STOCKBOT

REKOMENDASI: INVEST / SWING BUY ON WEAKNESS (DEFENSIVE DIVIDEND PLAY)

⚔️ SKENARIO A: AGGRESSIVE MODE (Scalping/ODT)

Gunakan hanya jika intraday range >3% dan volume di atas rata‑rata, karena karakter MTEL cenderung defensif.

Entry Trigger: Breakout intraday di atas Rp555–Rp560 dengan volume minimal 2× rata‑rata 20 hari, menandai keluarnya harga dari konsolidasi pendek di sekitar 530–550 dan konfirmasi short‑term reversal dari bottom 500‑an.

Buy Zone: Rp555 – Rp565 setelah tembus dan terjadi retest tipis ke area 545–550.

Take Profit Target 1: Rp585–Rp600 (area MA50 dan gap kecil di atas harga sekarang).

Take Profit Target 2: Rp630–Rp650 bila sentimen sektor menara menguat sejalan dengan proyeksi pertumbuhan 2026 dan penurunan suku bunga, mendekati target analis OCBC Rp650.

Hard Stop (SL): Jebol dan close intraday di bawah Rp520 (turun dari support pendek 530 dan dekat lower band) = setup scalping batal, wajib keluar cepat.

🐢 SKENARIO B: STRATEGIC MODE (Swing/Trend Following)

Lebih cocok untuk yang mencari kombinasi dividend yield + potensi capital gain moderat.

Entry Logic: Buy on Weakness/Accumulation saat harga bertahan di zona 520–540 dengan candle kecil dan volume mengecil, karena secara fundamental MTEL tetap market leader menara + fiber dengan arus kas stabil dan dividen rutin.

Buy Zone: Cicil di Rp520 – Rp550; area ini memberikan dividend yield sekitar 3% dari DPS Rp18,1 (ex‑date 12 Juni 2026, payment 2 Juli 2026) sambil menunggu re‑rating sektor.

Resistance Target 1: Rp600–Rp620 untuk take profit sebagian saat harga kembali ke atas MA50/MA100 dan mendekati kisaran nilai wajar konservatif.

Moon Target 2: Rp700–Rp780 jika katalis sektor menara (pemulihan ARPU operator, penurunan suku bunga, keberhasilan ekspansi fiber) terealisasi, sejalan dengan target bullish analis MNC Sekuritas Rp780 dan rekomendasi overweight sektor tower.

Safety Exit: Close candle harian di bawah Rp500 (tembus low psikologis dan bawah lower band) = sinyal bahwa downtrend kembali dominan; lebih aman keluar dan tunggu base baru.

📰 INTELEJEN BERITA (Radar Lengkap 1 Bulan Terakhir - 2026)

🗞️ Headline Kunci:

IMPACT: Positif – Sektor Telekomunikasi & Perangkat

“Penghapusan Tarif Alat Telekomunikasi Beri Sentimen Positif” – 22 Februari 2026. Penghapusan tarif perangkat telekomunikasi AS berpotensi menurunkan biaya capex operator, memperkuat kemampuan mereka menyewa lebih banyak menara dan layanan fiber; ini menjadi angin segar bagi emiten tower seperti MTEL.

IMPACT: Positif – ESG & Sustainabilitas

“MTEL Ungkap Urgensi Penerapan ESG di Industri Telekomunikasi” – 2 Februari 2026. Manajemen menekankan strategi tiga pilar (profit, lingkungan, masyarakat) termasuk penggunaan energi hijau dan small cell efisien, memperkuat persepsi MTEL sebagai aset defensif jangka panjang bagi institusi.

IMPACT: Positif – Rekomendasi Analis & Outlook 2026

Beberapa riset terbaru menempatkan MTEL sebagai pilihan utama di sektor menara dengan rating “Buy/Add/Hold” dan target harga Rp650–Rp780 per saham, didukung ekspektasi pertumbuhan pendapatan & EBITDA tertinggi di industri 2025–2027, serta posisi sebagai pemilik menara terbanyak (market share ±44%).

💡 Dampak Fundamental:

Dividen 2026: MTEL konsisten membayar dividen kas sekitar Rp18,1 per saham; jadwal berikutnya ex‑date 12 Juni 2026 dengan payment 2 Juli 2026, sehingga pada harga sekitar 540 yield kas ±3% (belum termasuk potensi special dividend seperti 2025).

Skala & Profitabilitas: MTEL mengelola >39.000 menara dan hampir 60.000 penyewa dengan tenancy ratio naik dari 1,44× ke 1,52×, memberi leverage operasional kuat dan peluang ekspansi margin melalui co‑location tanpa capex besar.

Pertumbuhan 2026: Analis memproyeksikan emiten menara masih tumbuh, meski moderat, dengan katalis utama pemulihan ARPU operator, ekspansi 4G/5G ke luar Jawa, serta fokus akuisisi aset fiber karena peluang akuisisi menara baru mulai terbatas; MTEL sudah agresif memperbesar portofolio fiber melalui akuisisi UMT Rp650 miliar pada 2024.

🔗 Korelasi Makro:

Penurunan suku bunga global dan domestik diharapkan menurunkan cost of capital, sangat positif untuk bisnis infrastructure REIT‑like seperti menara yang sensitif terhadap yield dan valuasi berbasis EV/EBITDA.

Konsolidasi operator (merger XL–Smartfren, pasca merger Indosat–Hutch) menekan pertumbuhan penyewa baru, tetapi kebutuhan densifikasi jaringan dan ekspansi data di luar Jawa tetap menciptakan permintaan co‑location baru; keberhasilan akuisisi fiber menjadi katalis revaluasi tambahan bagi MTEL.

📈 BEDAH TEKNIKAL (Chart & Price Action)

📊 Tren Utama:

Daily chart menunjukkan MTEL sempat rally tajam ke sekitar 675–700, lalu terkoreksi membentuk serangkaian lower high hingga menyentuh area 520‑an; beberapa hari terakhir harga bergerak sideways di 530–550 dengan candle kecil, mengindikasikan fase bottoming setelah downtrend.

Harga saat ini berada sedikit di bawah MA50/MA100 namun masih di atas support psikologis 500; Bollinger band mulai menyempit, menandakan volatilitas mereda dan potensi gerakan besar berikutnya sedang dibangun.

🧱 Key Levels:

Support Kuat (Lantai):

Rp520–Rp530 sebagai support horizontal terbaru dan dekat lower band; di bawah itu, Rp500 menjadi lantai psikologis dan area yang kemungkinan besar akan dipertahankan oleh pelaku institusi dividend hunter.

Resistance (Atap):

Rp580–Rp600 sebagai resistance terdekat (MA50–MA100 dan area breakdown terakhir); di atas itu, Rp650–Rp675 adalah zona resistensi mayor yang menyatu dengan high Januari.

🕯️ Pola Candlestick:

Candle harian terakhir berupa doji/short body di Rp540 dengan range sempit dan volume moderat, menggambarkan keseimbangan sementara antara buyer dan seller setelah fase turun; RSI harian berada di sekitar area 30‑an akhir–40 awal, artinya tekanan jual mulai mereda tetapi belum ada momentum kuat naik.

Tidak terlihat pola pembalikan besar (seperti bullish engulfing) sejauh ini; namun deretan candle kecil berjejer di atas 520 mengindikasikan base mulai terbentuk—konfirmasi butuh satu atau dua candle hijau panjang yang menembus 560–570 dengan volume.

📝 INSTRUKSI (KESIMPULAN):

“Sentimen berita untuk MTEL di awal 2026 cenderung positif—dividen tetap, prospek sektor menara membaik seiring penurunan suku bunga dan ekspansi fiber, serta dukungan ESG—sementara harga masih berkonsolidasi di dekat area bawah; manfaatkan setiap koreksi ke 520–550 untuk akumulasi bertahap sebagai posisi defensif berdividen, dan bersiap mengurangi jika penutupan harian menembus 500 karena itu sinyal bahwa fase bottoming gagal dan downtrend berpotensi berlanjut.”

⚠️ Disclaimer: Riset ini disusun oleh Algoritma StockBot. Keputusan investasi tetap di tangan Anda. DYOR.

$PDES $DILD

SCALPING $BELL (224)

RENCANA ENTRY & EXIT

Entry Buy (216 – 232)

Take Profit 1 (TP1) 240

Take Profit 2 (TP2) 260

Zona Stoploss (< SL) 200

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (220)

Risiko (Risk)

Entry 220 → Stoploss 200

Risiko = 20 poin

Reward TP1

TP1 – Entry = 20 poin

Risk : Reward TP1 = 1 : 1

Reward TP2

TP2 – Entry = 40 poin

Risk : Reward TP2 = 1 : 2

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ayo REQUEST SAHAM di kolom komentar seperti

$BBCA $MTEL

,DM “mau” jika ingin dianalisa sahamnya

Support like agar terus update!!!

Follow untuk ikuti flowchart keputusan saham trend

Kalau postingan ini bermanfaat, boleh banget kasih tip lewat tombol bergambar 💲 di bawah ya. Terima kasih banyak 🙏