DNET

Indoritel Makmur Internasional Tbk

8,900

+50

(0.56%)

700

Volume

11,990

Avg volume

Company Background

Perusahaan terus terlibat dalam bisnis yang berhubungan dengan jasa internet dan pengembangan perangkat lunak, melalui portal bisnis online, ogahrugi.com; dan perusahaan pengembang jaringan serat optik, FiberStar.Ogahrugi.com menyediakan pengguna dengan berbagai produk dan layanan dengan diskon menarik, sementara FiberStar menyediakan infrastruktur komunikasi dengan jaringan serat optik di seluruh Indonesia.

Nama konglomerat Anthoni Salim tercatat sebagai salah satu pemegang saham di sejumlah perusahaan besar Tanah Air. Pemilik raksasa industri makanan Indofood itu rupanya juga menjadi salah satu pemegang saham PT Bank Central Asia Tbk (BBCA) dan PT DCI Indonesia Tbk (DCII).

Berdasarkan Data Kepemilikan...

katadata.co.id

Nama konglomerat Anthoni Salim tercatat sebagai salah satu pemegang saham di sejumlah perusahaan besar Tanah Air. Pemilik raksasa industri makanan Indofood itu rupanya juga menjadi salah satu pemegang saham PT Bank Central Asia Tbk (BBCA) dan PT DCI Indonesia Tbk (DCII).

Berdasarkan Data Kepemilikan...

katadata.co.id

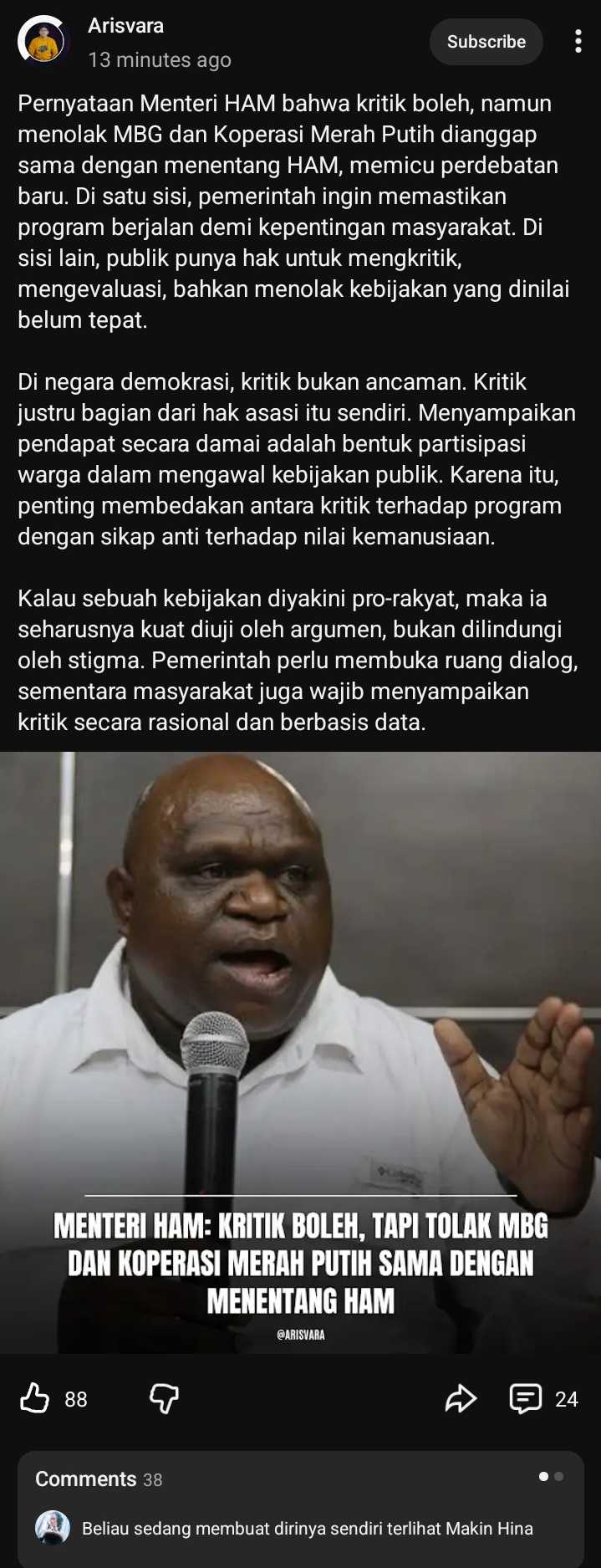

@skydrugz27 Kementrian si Paling HAM $AMRT $DNET $IHSG

Link :

https://cutt.ly/2tRqjVye

JAKARTA – PT Nippon Indosari Corpindo Tbk (ROTI), emiten produsen Sari Roti milik Grup Salim, tengah menyiapkan penambahan kegiatan usaha baru yang bergerak di bidang produk pakan ternak.

Manajemen ROTI telah melakukan studi kelayakan terkait rencana tersebut, serta dinyatakan layak untuk menjalan...

www.idnfinancials.com

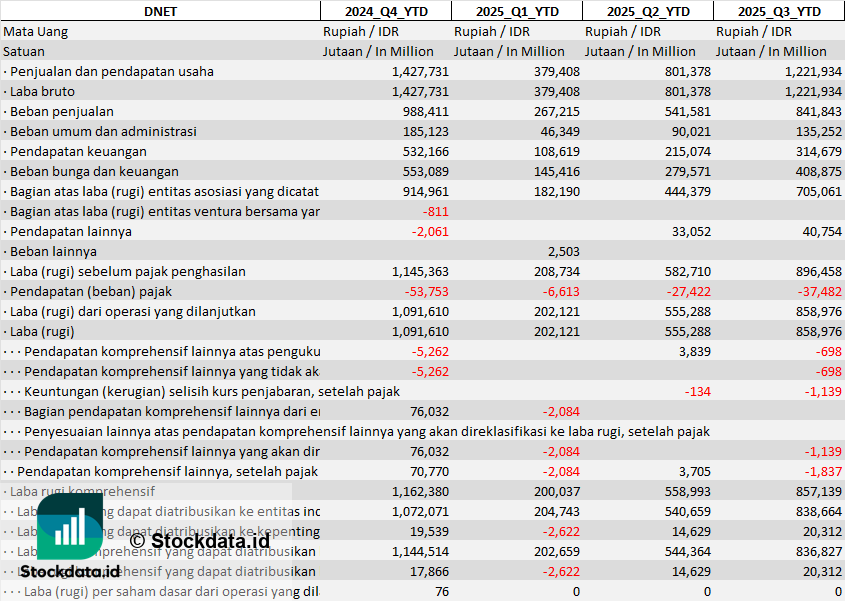

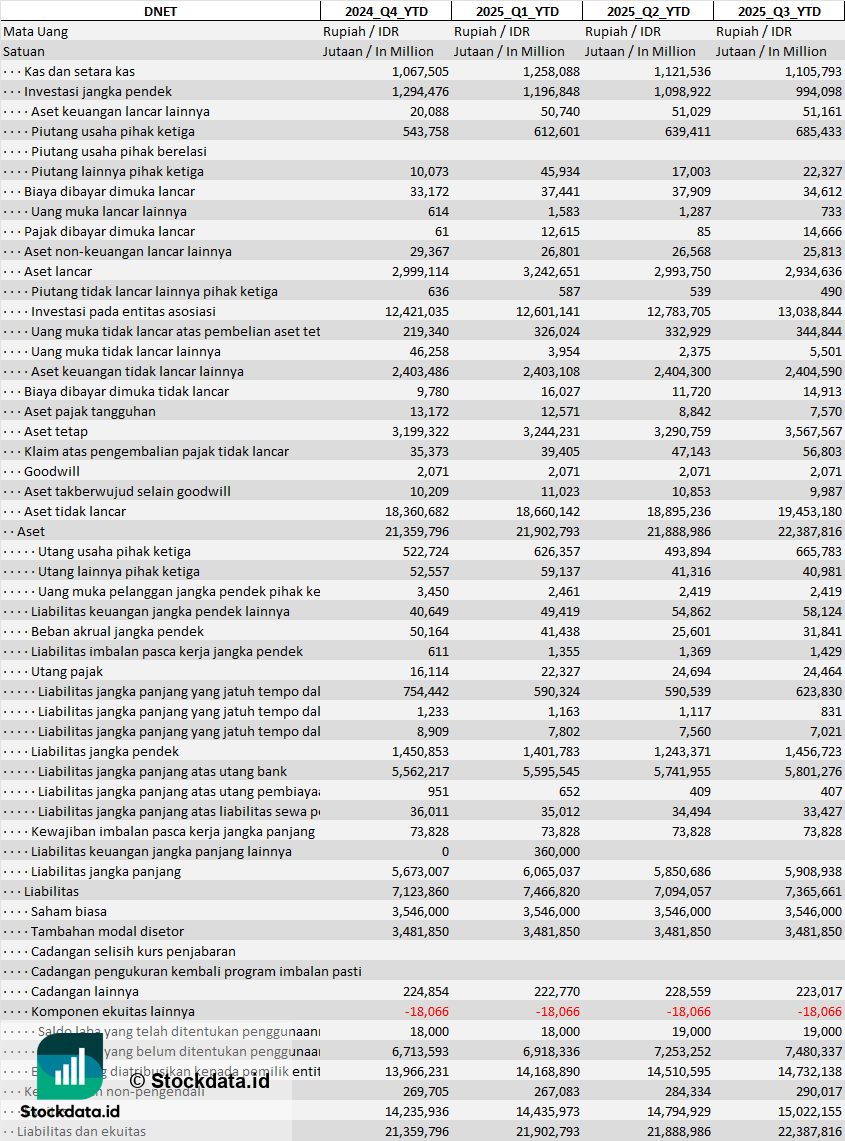

PT Indoritel Makmur Internasional Tbk. - DNET

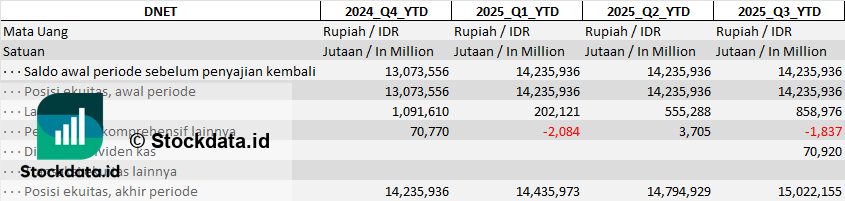

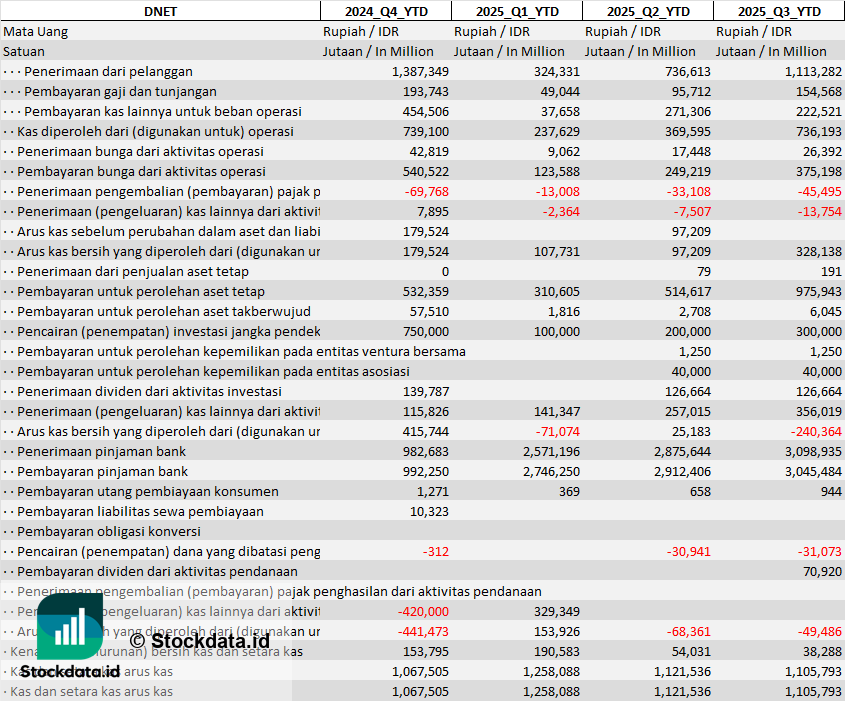

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Follow kami untuk laporan fundamental emiten!

$DNET

1/4

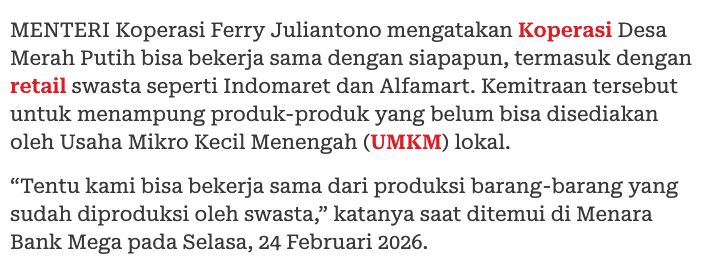

Polemik wacana pemerintah untuk menyetop ekspansi ritel modern untuk membuka gerai baru di wilayah pedesaan terus menuai perhatian. Rencana tersebut bergulir sejak akhir tahun lalu dan melibatkan dua kementerian, yakni Kementerian Desa dan Kementerian Koperasi sebagai bagian dari upaya memperkuat Ko...

katadata.co.id

kalau emang sentimen negatif ini sangat berpengaruh di dunia consumer goods, kenapa cuma $AMRT doang yang jeblok sementara $DNET tidak mengalami penurunan yang tajam?

Polemik wacana pemerintah untuk menyetop ekspansi ritel modern untuk membuka gerai baru di wilayah pedesaan terus menuai perhatian. Rencana tersebut bergulir sejak akhir tahun lalu dan melibatkan dua kementerian, yakni Kementerian Desa dan Kementerian Koperasi sebagai bagian dari upaya memperkuat Ko...

katadata.co.id

$AMRT serius banget nanggapin menkokop?

Iris tipis tipis biar sakit ga berasa?

Atau momen mau serok bawah?

$DNET

$ULTJ Stok susu ultra milk plain 1 Liter di alfamart $AMRT & indomaret & superindo $DNET terpantau susah dicari gan

$AMRT $MIDI $DNET susah sih ngimbangin mereka didunia Retail Groceries Terlalu OP Parah. Apalagi Mereka Punya ekosistem sendiri terutama Sistem Pesan Antar Gratis Ongkir.

Saham $AMRT lagi bau banget, diserang kopdes merah putih (gak boleh ekspansi di desa lagi) sampai ditekan sama rebalancing MSCI per 27 Feb hari ini. Jadi masih prospek nggak ini?

Biasanya saham lagi bau akan menemukan titik diskon yang menarik, tapi kita gak berani masuk karena ceritanya negatif semua.

Lalu, bagaimana kalau beneran Alfamart gak boleh ekspansi di desa? ini memang agak problematik

Ruang ekspansi Alfamart saat ini tinggal ke luar Jawa. Kalau ngarepin di Jawa sudah agak padat dengan margin yang makin ketat.

Saingan Alfamart adalah keberadaan warung Madura hingga SRC dkk yang berada lebih dekat ke warga dengan jualan yang lengkap.

Tapi privilege Kopdes Merah Putih bisa minta kebijakan khusus agar menterinya bisa mencapai KPI Kopdes Merah Putih sukses pun bikin ruang ekspansi terbatas.

Cuma kamu sadar gak kalau di desa2 ada Alfamart tanpa nama Alfamart? hehe...

Kunci dari bisnis ritel primer adalah daya beli bangkit... kalau itu terjadi dia bisa oke lagi dari low base kinerjanya.

Nah untuk ulasan prospek saham ritel di tengah gempuran drama Kopdes merah putih bisa cek di sini: https://cutt.ly/ttEqXxyH

$MIDI $DNET

$AMRT $DNET pemerintah kalau ngejalanin usaha agak dongooo bukannya bangun kepercayaan konsumen, experience yg menyenangkan bagi konsumen ,menjaga reputasi ini malah meng cut atau mau memonopoli perdagangan ritel sampe yg lain ga boleh expansi bayangin lu ibarat nyenggol pelanggan setia Alfa sama Indomaret yg udh setia berpuluh puluh tahun belanja disini bukannya mikirin gimana caranya mereka bisa beralih dri Alfa ke kopdes merah putih TPI kebijakan awalnya aja dongooo ........

ini dasar bisnis lohh masa Lo ga ngertiiii??????

$IHSG

Polemik wacana pemerintah untuk menyetop ekspansi ritel modern untuk membuka gerai baru di wilayah pedesaan terus menuai perhatian. Rencana tersebut bergulir sejak akhir tahun lalu dan melibatkan dua kementerian, yakni Kementerian Desa dan Kementerian Koperasi sebagai bagian dari upaya memperkuat Ko...

katadata.co.id

Polemik wacana pemerintah untuk menyetop ekspansi ritel modern untuk membuka gerai baru di wilayah pedesaan terus menuai perhatian. Rencana tersebut bergulir sejak akhir tahun lalu dan melibatkan dua kementerian, yakni Kementerian Desa dan Kementerian Koperasi sebagai bagian dari upaya memperkuat Ko...

katadata.co.id

📰 AMRT Tanggapi Wacana Pemerintah untuk Bekukan Penerbitan Izin Minimarket Baru di Pedesaan

Direktur Sumber Alfaria Trijaya ($AMRT), Solihin, mengatakan bahwa pihaknya akan mengikuti ketentuan yang berlaku jika pemerintah sudah mengeluarkan aturan resmi terkait wacana pembekuan penerbitan izin minimarket baru di pedesaan. Pernyataan Solihin muncul setelah Menteri Desa dan Pembangunan Daerah Tertinggal, Yandri Susanto, meminta pemerintah daerah untuk menghentikan penerbitan izin minimarket baru seperti Alfamart dan Indomaret ($DNET) di wilayah pedesaan, seiring beroperasinya Koperasi Desa Merah Putih. Solihin menyebut bahwa ekspansi AMRT tidak fokus menyasar desa, melainkan pada daerah atau wilayah potensial yang belum dijamah. AMRT sendiri menargetkan pembukaan sekitar 800 gerai baru selama 2026, dengan fokus utama ekspansi di luar Pulau Jawa (vs. realisasi 2025: 1.081 gerai baru). Selain itu, AMRT juga menargetkan pembukaan 100 gerai di Bangladesh selama 2026. Solihin menambahkan, AMRT tengah menjajaki negara baru untuk perluasan bisnis, meski tidak merincinya lebih lanjut.

[Sumber: Kontan]

____________

Stockbit Sekuritas

realnya baru 1_2 tahun nanti jalanya liat nanti kalau banyak yg bangkrut buy lg ritel $AMRT $DNET @taufiqismail07

gayanya sok iye, menteri ini yang bertanggung jawab kalo saham $DNET $AMRT $MIDI koreksi terus di saat emiten lain terbang2

#reshuffle #RESHUFFLE

sebaiknya menteri ini saja yang di reshuffle alias PECAT ide gila dia merusak lapangan pekerjaan yg berlangsung di $AMRT $MIDI $DNET (rantai pekerja : karyawan mini market, sopir logistik, purcshasing staff, stock opname dll)

Gila demi Koperasi Merah Putih. ALFA + INDO terancam lululantah. Sementara kesepakatan terbaru sama Donald Trump terkait impor pangan diperbesar, artinya akan lebih banyak produk pangan impor. Gak hanya petani dalam negeri yang akan mati, Koperasi Merah Putihnya sendiri juga akan mati oleh sistem itu sendiri, belum lagi Korupsi Internalnya nanti. $AMRT $MIDI $DNET