BBHI

Allo Bank Indonesia Tbk.

1,350

-15

(-1.10%)

242,700

Volume

979,262

Avg volume

Company Background

Allo Bank Indonesia Tbk. merupakan Bank yang memenuhi kebutuhan jasa perbankan bagi para nasabahnya melalui produk dan jasa layanan yang tepat dan didukung oleh jaringan kantor yang tersebar di hampir seluruh Indonesia. Bank BHI berdiri di Jakarta pada tanggal 10 Februari 1993, dan telah memiliki 16 Kantor Cabang 2 Kantor Kas yang tersebar di beberapa daerah di Indonesia.

$PANS

nah ketauan kenapa harga nya di kerek naik, ternyata dia hold banyak saham2 komiditas yang lagi naik di elsa enrg dll.. jadi kalo dilihat laba nya akan naik dari hasil investasi mirip $BUKA di $BBHI

@Abidin1311 nah itu lah gunanya uang .. kl $BNBR om bakrei mau laku yaa kyk om CT bikin RI laku bener .. harga $BBHI ditarik poool .. biar pada happy kyk om harsono wkwkw $IHSG semangat

$BNGA

Emiten perbankan PT Bank CIMB Niaga Tbk (BNGA) membukukan laba bersih konsolidasi sebesar Rp6,93 triliun sepanjang 2025.

Capaian ini meningkat tipis 0,53% dibandingkan tahun sebelumnya, yang tercatat sebesar Rp6,9 triliun.

random tag: $ARTO $BBHI

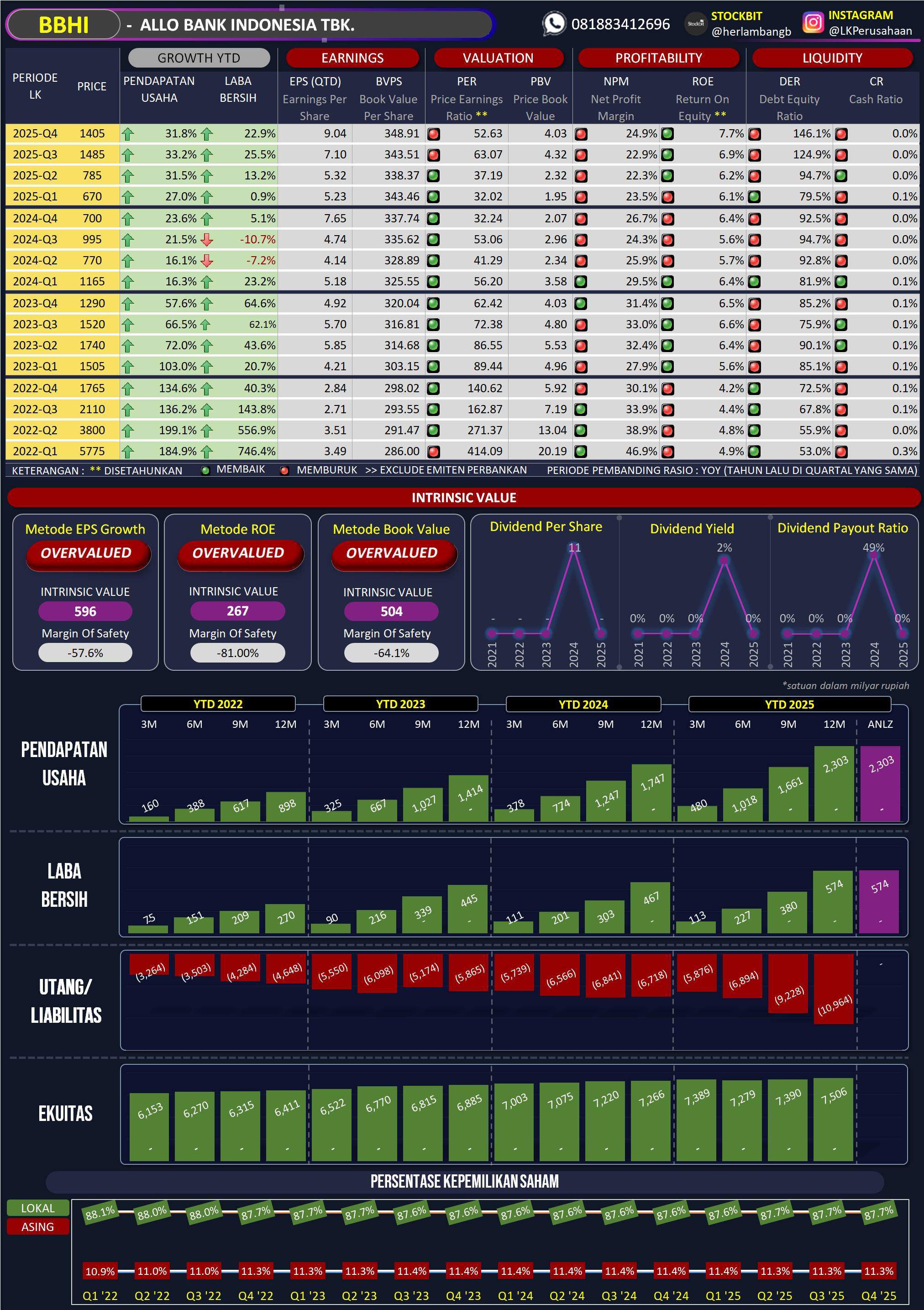

PT Allo Bank Indonesia Tbk (BBHI) membukukan kenaikan laba 23% sepanjang 2025 menjadi Rp574,26 miliar per 31 Desember 2025, dibandingkan Rp467,1 miliar pada periode yang sama tahun sebelumnya. Pertumbuhan ini ditopang oleh pendapatan bunga yang naik 29% secara tahunan (yoy) menjadi Rp1,44 triliun, serta lonjakan pendapatan operasional sebesar 65% yoy menjadi Rp542,57 miliar.

Dari sisi intermediasi, penyaluran kredit BBHI meningkat menjadi Rp9,1 triliun. Meski beban bunga turut naik menjadi Rp423,26 miliar dari sebelumnya Rp369,43 miliar, kualitas aset tetap terjaga dengan rasio Non-Performing Loan (NPL) nett sebesar 0,6% dan Gross NPL 1,6%, mencerminkan risiko kredit yang masih terkendali.

Total aset perseroan tercatat Rp18,47 triliun pada akhir 2025, dengan liabilitas sebesar Rp10,96 triliun dan ekuitas Rp7,50 triliun. Kinerja ini menunjukkan pertumbuhan bisnis yang solid di tengah ekspansi kredit dan peningkatan pendapatan operasional.

Sumber: CNBC Indonesia

$BBHI

IDXChannel - PT Allo Bank Indonesia Tbk (BBHI) mencatatkan kinerja keuangan positif sepanjang tahun buku 2025. Emiten perbankan digital milik CT Group ini membukukan laba bersih yang diatribusikan kepada entitas induk sebesar Rp574,26 miliar hingga 31 Desember 2025.

Realisasi tersebut meningkat 22,9...

www.idxchannel.com

$BBHI udah priced in ternyata, walaupun Laporan Keuangan bagus tapi harganya sudah naik 100% dari tahun lalu.

Setelah good news keluar, langsung pada jualan.

$MEGA Ternyata tidak 1 arah dgn grup sendiri.

$BBHI

Halo rekan-rekan investor! Mari kita bedah performa keuangan PT Allo Bank Indonesia Tbk (BBHI) untuk tahun buku yang berakhir pada 31 Desember 2025. Laporan ini telah diaudit dengan opini Wajar Tanpa Modifikasian, yang berarti kualitas datanya sangat dapat diandalkan.

Berikut adalah analisis esensial dan panduan untuk strategi portofolio saham Anda:

**1. Pertumbuhan Laba yang Mengesankan (Top & Bottom Line)**

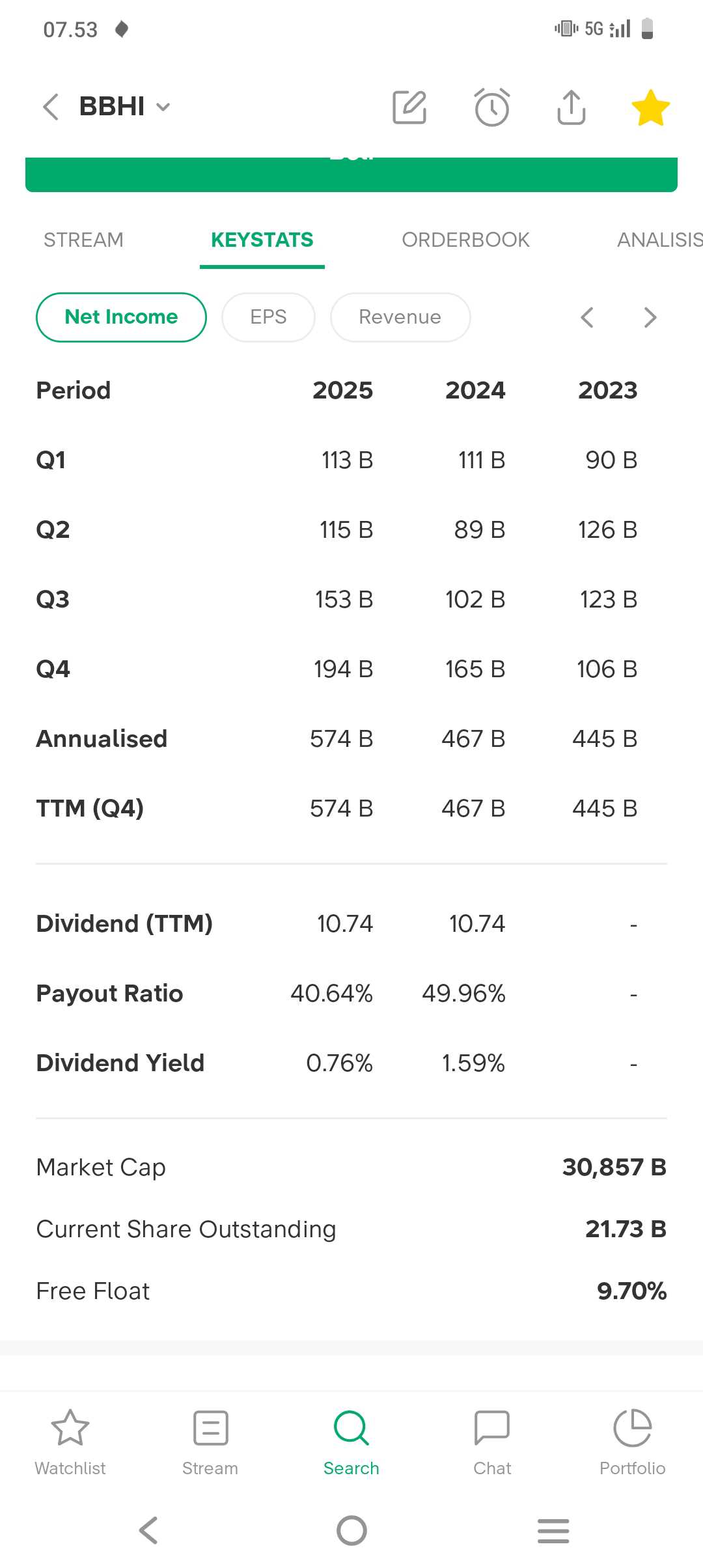

* **Laba Bersih Meroket:** BBHI berhasil mencetak laba bersih sebesar Rp 574,26 miliar pada tahun 2025, melonjak sekitar 22,9% dibandingkan tahun sebelumnya yang tercatat Rp 467,10 miliar.

* **Pendapatan Bunga Kuat:** Pendapatan bunga melesat tajam menjadi Rp 1,86 triliun dari Rp 1,48 triliun di 2024. Hal ini mengindikasikan keberhasilan bank dalam mengekspansi penyaluran kredit secara efektif.

* **Kenaikan EPS:** Laba Per Saham (EPS) dasar naik menjadi Rp 26,46 dari sebelumnya Rp 21,49. Ini adalah sinyal positif secara valuasi bagi para pemegang saham.

**2. Ekspansi Aset dan Penyaluran Kredit**

* **Aset Tumbuh Masif:** Total aset bank melonjak fantastis 32% menjadi Rp 18,47 triliun dari Rp 13,98 triliun di 2024.

* **Kredit Menggeliat:** Penyaluran pinjaman kepada pihak ketiga bertumbuh pesat menjadi Rp 8,64 triliun dibandingkan Rp 6,88 triliun di tahun sebelumnya.

* **Keamanan Terjaga:** Di tengah agresivitas tersebut, bank tetap menempatkan dananya secara aman, terlihat dari portofolio Obligasi Pemerintah yang dinaikkan drastis menjadi Rp 7,49 triliun.

**3. Kualitas Aset Super Sehat (NPL Sangat Rendah)**

* Rasio kredit bermasalah atau *Non-Performing Financing* (NPF) *gross* tercatat sedikit naik menjadi 0,4171%, dan NPF *net* berada di 0,255%.

* Jangan khawatir, rasio NPF di bawah 1% dalam industri perbankan merupakan indikator kualitas aset yang sangat luar biasa sehat dan menunjukkan manajemen risiko BBHI beroperasi dengan sangat disiplin.

**4. Lonjakan Likuiditas dari Dana Pihak Ketiga (DPK)**

* **Kepercayaan Nasabah Tinggi:** Tabungan nasabah pihak ketiga naik signifikan menjadi Rp 938,25 miliar.

* **Dana Murah (CASA) Melesat:** Giro pihak ketiga meroket luar biasa menjadi Rp 524,71 miliar dari yang sebelumnya hanya Rp 57,61 miliar. Semakin banyak dana murah, semakin baik margin keuntungan bank.

* Deposito berjangka pihak ketiga juga melonjak kuat ke angka Rp 7,33 triliun.

**5. Arus Kas Tangguh & Aksi Korporasi Pro-Investor**

* BBHI berhasil mencetak arus kas bersih dari aktivitas operasi yang sangat tebal, yakni Rp 3,08 triliun.

* **Pembagian Dividen:** Sebagai bentuk apresiasi, bank mendistribusikan dividen kas senilai Rp 233,38 miliar di tahun ini.

* **Pembelian Kembali Saham (Buyback):** Terdapat alokasi untuk saham treasuri senilai Rp 121,44 miliar. Sinyal *buyback* ini sering kali berarti bahwa manajemen melihat harga saham di pasar sedang *undervalued* (di bawah nilai aslinya).

**Arahan Mentor untuk Investor:**

Melihat fundamental di atas, BBHI sedang berada dalam *growth phase* (fase pertumbuhan) yang dibarengi dengan prinsip kehati-hatian yang ekstra ketat (rasio kredit macet super rendah). Pertumbuhan aset yang mencapai lebih dari 30%, likuiditas yang melimpah, hingga sikap pro-investor melalui pembagian dividen dan *buyback* saham menjadikan BBHI emiten yang sangat menarik.

Bagi Anda penganut *growth investing* maupun pemburu dividen, saham ini sangat layak untuk dijadikan pantauan utama. Perhatikan area *support* saat ingin melakukan *entry* dan sesuaikan dengan *time frame* investasi Anda!

https://cutt.ly/otWW9f3S

RANDOM TAG $ARTO $BBYB

$BBHI Net incomenya meningkat di Q4 tahun ini jadi 194 miliar. Di Q4 tahun 2024 106 miliar. Total net income di 2025 berjumlah 574 miliar. Lebih baik dari tahun 2024 yang 467 miliar.

Ini menjadi pijakan menarik. Apalagi sodara nya $MEGA lagi di gerek naik terus.

Pantau aja terus.

-----

Ini bukan ajakan jual beli. Tetap riset mandiri.

oke lanjut part 16 : beberapa perusahaan sudah mulai publikasi FY-2025 nya. Sekarang kita cek status dan siklus 5 tahunannya. 2 emiten dulu (BBHI, WOMF)

$WOMF

2021 Normaliasi pandemi. rebound pasca covid. recovery. market demand rebound.

2022 stabilisasi provisi. mulai digitalisasi kuat. stabil growth. market demand motor membaik.

2023 NIM membaik. volume naik. fase ekspansi. market konsumsi kuat.

2024 operasional stabil. revenue 2,17T. fase mature expansion. suku bunga naik

2025 cost of fund naik. ekspansi dengan obligasi, agresif funding. controlled expansion.

fair value wajar di 650-900 per share.

yang perlu diperhatikan :

- Cost of fund : Bisa naik jika BI rate naik

- Penjualan motor : Sangat sensitif daya beli

- NPL : Wajib monitor ketat

- Refinancing obligasi : Jatuh tempo Seri A 2027

Jika volume pembiayaan >10% YoY dan NPL stabil <3% → bullish.

kesimpulan akhir WOMF :

- Mid-quality growth multifinance

- Cocok di harga diskon

- Bukan compounder kelas atas seperti bank besar

$BBHI

2021 tahun akuisisi dan transformasi. akuisis dan rebranding. belum monetisasi.

2022 tahun awal monetisasi. profit pertama. adaptasi digital

2023 stabilisasi. profit stabil. market retail digital.

2024 konsolidasi margin. NIM kuat. KBMI2 kuat modal

2025 fase expansion ready. status : overcapitalized. market position : siap scaling

mungkin pas nya fair value di 270-384 per share. jika leverage membaik, ya bisa lebih tinggi.

jadi BBHI itu Bank sehat, CAR sangat kuat, NIM tinggi, Fee income tumbuh

tapi : ROE masih rendah, Belum optimal leverage

BBHI ada di dalam ekosistem:

* CT Corp

* Transmart

* Transvision

* AlloFresh

mungkin itu bisa jadi keunggulan, tapi artinya, harus bisa memahami ekosistemnya. masalahnya Digital bank itu Margin tinggi Tapi switching cost rendah. meski sudah punya user 14 juta, akan mudah berpindah ke bank digital lain.

News Update

👉 IHSG anjlok 1,37% ke 8,280, Rupiah turun 0,16% ke Rp16,829/USD pada penutupan pasar.

👉 Untuk Kopdes Merah putih, Pemerintah berencana Impor 105.000 Pick Up dari India.

👉 Besar Pasak daripada tiang, APBN Bulan pertama 2026 RI tercatat Defisit Rp54,6T.

👉 $BBHI bukukan laba bersih Rp574,26M di 2025, tumbuh 23% secara YoY.

👉 $PTRO infokan adanya pengalihan saham di internal grup tanpa mengubah pengendali.

👉 Tidak memiliki pengendali, HKMU minta arahan BEI soal pemilik manfaat.

👉 $PGEO jajakan pasar internasional, targetkan pemasangan perdana Flow2Max di Filipina.

👉 SGRO siap lunasi surat utang senilai Rp205,2M.

Jakarta, CNBC Indonesia - PT Allo Bank Indonesia Tbk (BBHI) membukukan kenaikan laba sebesar 23% sepanjang tahun 2025.

Melansir laporan keuangan terbaru, laba bank digital ini tercatat sebesar Rp574,26 miliar per 31 Desember 2025. Laba tersebut tercatat tumbuh dari periode sama tahun lalu sebesar Rp...

www.cnbcindonesia.com

$BBHI timing keluar laporan keuangan yg cakep dibarengin dengan $MEGA yang sedang digoreng.

Apakah saatnya saham Pak CT dimainkan?

Jakarta, CNBC Indonesia — PT Allo Bank Indonesia Tbk (BBHI) meluncurkan program promo terbaru bertajuk Q-RICH (QRIS Instant Cashback) yang menawarkan cashback instan hingga 100% untuk setiap transaksi menggunakan QRIS.

Program ini berlangsung mulai 20 Februari hingga 31 Maret 2026 dan ditujukan u...

www.cnbcindonesia.com

$BBHI 09 Feb 26

Investor: MEGA CORPORA

Action: Transfer

Shares Traded: -13,011,205,966 (-59.8760%)

Current: 13,011,205,966 (59.876%)

Previous: 26,022,411,932 (119.752%)

Broker: CD

Investor Type: Domestic

Source: KSEI

$BBHI 09 Feb 26

Investor: MEGA CORPORA

Action: Transfer

Shares Traded: +13,011,205,966 (+59.8760%)

Current: 26,022,411,932 (119.752%)

Previous: 13,011,205,966 (59.876%)

Broker: -

Investor Type: Domestic

Source: KSEI

@marendra diprospektus kan ada keterangan buat modal kerja, apakah tidak boleh ya $BUKA beli $BBHI kalau tidak boleh merujuk peraturan yang mana ya?