AMAR

Bank Amar Indonesia Tbk

196

-3

(-1.51%)

482,700

Volume

1.98 M

Avg volume

Company Background

PT Bank Amar Indonesia Tbk. (AMAR) didirikan pada tahun 1991 di Surabaya dengan nama PT Anglomas International Bank. Pada tahun 2014, Bank berganti nama menjadi PT Bank Amar Indonesia. Pada Juni 2019, Bank mendapatkan peningkatan modal dari pemegang saham sehingga status Bank menjadi Bank BUKU II dengan modal inti lebih dari Rp 1 Triliun. Kemudian, pada tanggal 9 Januari 2020 telah efektif menjadi PT Bank Amar Indonesia Tbk dan telah terdaftar di Bursa Efek Indonesia dengan kode saham “AMAR”. Saat ini, 70% saham AMAR dimiliki oleh masyarakat, baik individu dan entitas bisnis, sedangkan 30% sisanya dimiliki oleh Tolaram Group. ... Read More

Stock market (pasar saham) itu tempat jual beli saham perusahaan. Banyak orang mikir saham cuma soal grafik naik atau turun, padahal sebenarnya jauh lebih luas dari itu. Di dalamnya ada analisa, strategi, psikologi, manajemen risiko, dan pemahaman kondisi ekonomi.

Orang yang sukses di market biasanya bukan yang paling cepat beli atau jual, tapi yang paling paham apa yang dia lakukan.

Di market ada 3 hal utama yang selalu jalan bareng:

1. Peluang → harga saham bisa naik karena kinerja perusahaan bagus, sentimen positif, atau banyak investor masuk.

2. Risiko → harga juga bisa turun karena berita buruk, krisis ekonomi, atau panic selling.

3. Mental → emosi sangat berpengaruh. Takut, serakah, atau panik bisa bikin keputusan jadi salah.

Kalau kamu cuma fokus ke keuntungan tanpa ngerti risiko, biasanya malah gampang rugi. Sebaliknya, kalau kamu paham cara kerja market, kamu bisa lebih tenang walau harga lagi turun.

Contoh sederhana:

- Contoh peluang:

Kamu beli saham perusahaan A di harga 1.000 karena laporan keuangannya bagus. Beberapa minggu kemudian naik ke 1.300 → kamu dapat profit.

- Contoh risiko:

Kamu beli saham B karena ikut-ikutan orang. Ternyata perusahaan itu punya masalah utang dan harga turun dari 800 ke 500 → kamu rugi.

- Contoh mental:

Saham kamu turun sedikit, padahal fundamental masih bagus. Kalau kamu panik dan jual cepat, kamu bisa kehilangan potensi naik di masa depan.

📌 Intinya:

Stock market itu bukan judi, tapi permainan strategi dan pengetahuan. Semakin kamu belajar memahami cara kerjanya, semakin besar peluang kamu bisa ambil keputusan yang tepat

Analisis ini bersifat informatif dan bukan rekomendasi jual atau beli saham. Keputusan sepenuhnya berada pada masing-masing investor.

▶️ Follow & Kunjungi profil saya untuk insight dan postingan bermanfaat lainnya.

Random tag : $AMAR $BBKP $BGTG

🔬 STOCKBOT QUANTUM ANALYTICS

║ Institutional Grade Market Insight ║

🔥 MARKET PULSE: $MSIE

📅 Data per: 12 Februari 2026 | 🚦 Status: BEARISH CONSOLIDATION (Oversold Bounce Setup)

📰 INTELEJEN BERITA (Radar 1 Bulan Terakhir - 2026)

🗞️ Headline Kunci:

"MSIE Habiskan Seluruh Dana IPO - Hanya Sisa Rp401 Ribu" - 11 Januari 2026

PT Multisarana Intan Eduka (MSIE) mengumumkan telah menghabiskan hampir seluruh dana IPO sebesar Rp32,84 miliar per 31 Desember 2025

Sisa dana: hanya Rp401.831 (empat ratus ribu rupiah!)

Alokasi dana IPO: Rp19,6M untuk pengadaan lahan/akuisisi/pembangunan, Rp8,2M untuk modal kerja, Rp4,9M untuk pembayaran utang

MSIE adalah emiten property sekolah yang menyewakan 2 properti di Plaza Segi 8 Surabaya kepada Yayasan Intan Eduka (IPH School - sekolah swasta internasional)

💡 Dampak Fundamental:

SENTIMEN MIXED - Positive Sector, Neutral Company

Negatif (Company-Level):

Dana IPO habis total dengan sisa literally nol - menimbulkan pertanyaan: dari mana funding untuk ekspansi berikutnya?

Business model sangat terbatas: hanya 2 properti yang disewakan ke 1 tenant (IPH School)

Tidak ada diversifikasi revenue stream, sangat high-risk concentration

Valuasi pasar turun -55% dari ATH Rp104 → Rp47 sejak September 2025

Positif (Sector-Level):

Government education budget 2026: Rp757,8 triliun (tertinggi dalam sejarah, +9,8% YoY)

Program revitalisasi 71.000 sekolah di 2026 dengan budget Rp14+ triliun

Alokasi Rp150,1 triliun untuk perbaikan fasilitas sekolah dan kampus

Presiden Prabowo launching 166 Sekolah Rakyat dengan target 500 unit hingga 2029

Realitas MSIE:

MSIE TIDAK direct beneficiary dari program government karena fokus bisnis adalah property rental ke sekolah swasta premium, bukan pembangunan sekolah negeri atau Sekolah Rakyat

🔗 Korelasi Makro:

SEKTOR PENDIDIKAN INDONESIA SANGAT BULLISH 2026

Budget pendidikan 20% dari APBN = Rp757,8 triliun

Target 21,1 juta siswa program Indonesia Pintar, 1,2 juta mahasiswa KIP Kuliah

Distribusi 288.186 interactive flat panels ke sekolah seluruh Indonesia

Welfare guru/dosen: Rp178,7 triliun

NAMUN - MSIE positioning di niche segment ultra-premium education real estate dengan skala sangat kecil (hanya 2 property) Benefit indirect sangat minimal dari boom pendidikan nasional.

📈 BEDAH TEKNIKAL (Chart & Price Action)

📊 Tren Utama:

Downtrend Berkepanjangan dengan "Falling Wedge" Reversal Potential

Saham collapse -55% dari ATH Rp104 (23 September 2025) ke current Rp47

Pattern "Falling Wedge" terbentuk sempurna di daily chart - ini adalah bullish reversal pattern

Harga mendekati apex wedge (titik pertemuan trendline convergent) - biasanya breakout terjadi 2/3 dari wedge length

Support Rp43-45 telah tested multiple times dan hold

🧱 Key Levels:

Support Kuat (Lantai): Rp 43-45 (bottom wedge, swing low Januari-Februari)

Support Ultimate: Rp 37-40 (zona pre-IPO pricing territory)

Resistance (Atap): Rp 50-52 (immediate, descending trendline resistance)

Resistance Major: Rp 56-60 (zona supply heavy, MA20/MA50 convergence)

Resistance Psikologis: Rp 70-80 (zona distribution Q4 2025)

🕯️ Pola Candlestick & Volume:

Chart daily menunjukkan small red candle hari ini Rp47 (-2.08%, -Rp1) dengan volume rendah 3.57M

Volume sangat tipis menandakan low liquidity dan participation minimal

Distribution persistent: Top 1 (-15.1%), Top 3 (-9.8%), Average (-7.3%) semua "Normal Dist" atau "Small Dist"

Net broker: 9 buyer vs 9 seller (balanced tapi net dist 9,051 lot)

RSI di 42.89 (approaching oversold <40, tapi belum extreme)

MACD negatif (-1.09) tapi histogram mulai menipis = momentum bearish melambat

Accumulation/Distribution line +346.01M tapi flat/sideways = tidak ada conviction dari smart money

⚡ STRATEGI STOCKBOT (Keputusan Final)

REKOMENDASI: SPECULATIVE SWING (Ultra-High Risk - Falling Wedge Reversal Play)

✅ Buy Area (Contrarian Entry Only):

Entry 1 (Konservatif - RECOMMENDED): Rp 43-45 - tunggu retest bottom wedge untuk confirmation

Entry 2 (Agresif): Rp 46-48 - averaging sekarang dengan position size <2% portfolio

Entry 3 (Breakout Confirmation): Rp 52-54 - HANYA jika breakout wedge dengan volume >15M

🎯 Target Profit (TP):

TP1 (Quick Scalp - 10-15%): Rp 52-54 (Immediate resistance, wedge breakout)

TP2 (Short Swing - 25-30%): Rp 58-62 (Retest MA20/MA50 convergence)

TP3 (Optimis - 50%+): Rp 70-75 (Long-term jika ada fundamental catalyst baru)

🛡️ Proteksi (Stop Loss):

Mandatory Cut Loss jika closing harian di bawah Rp 42 (breakdown falling wedge = continuation bearish ke Rp35-37)

📝 INSTRUKSI EKSEKUSI:

"MSIE adalah micro-cap speculative play dengan falling wedge reversal setup secara teknikal, TAPI fundamental sangat lemah: dana IPO habis total (sisa Rp401k), bisnis model terbatas (hanya 2 property, 1 tenant), dan tidak direct benefit dari boom pendidikan pemerintah Rp757 triliun. Ini BUKAN investasi - ini adalah pure technical gamble untuk contrarian trader berpengalaman. Jika masuk, alokasi MAKSIMAL 1-2% portfolio dengan SL ketat di Rp42. Target realistis TP1 Rp52-54 untuk bounce 10-15%. Jangan hold long-term tanpa katalis fundamental baru."

⚖️ RISK ASSESSMENT:

EXTREME HIGH RISK - LOW-MEDIUM REWARD (Speculative Dead Cat Bounce)

❌ Critical Red Flags:

Zero cash runway: Dana IPO habis, sisa Rp401 ribu - kemampuan ekspansi nihil

Concentration risk extreme: 2 property, 1 tenant (IPH School) - jika kontrak putus = revenue collapse

Micro-cap illiquidity: Volume daily 3-10M only, hard to exit saat panic

No growth story: Tidak ada pipeline property baru atau ekspansi plan yang diumumkan

-55% from ATH: Investor confidence hancur, banyak trapped buyer

⚠️ Technical Positives (Weak):

Falling wedge pattern: 70% success rate untuk reversal jika breakout

RSI oversold approaching: RSI 42.89, bisa bounce ke 50-60 short-term

Support hold multiple times: Rp43-45 tested 5+ kali dan belum breakdown

❓ Unanswered Questions:

Funding berikutnya dari mana? IPO funds gone, hutang bank? Rights issue? Private placement?

Renewal kontrak IPH School? Kapan expire? Terms seperti apa?

Ekspansi plan? Akuisisi property sekolah baru? Partnership dengan yayasan lain?

🚫 INVESTOR PROFILE: TIDAK COCOK UNTUK 99% INVESTOR

AVOID FOR:

Conservative investors (extreme volatility, no fundamental support)

Long-term investors (no growth story, limited business model)

Value investors (overvalued vs cash flow generation)

Income investors (no dividend history or prospect)

Retail beginners (akan trapped karena low liquidity)

MAYBE (WITH EXTREME CAUTION) FOR:

Professional speculative traders yang paham falling wedge trading setup

Contrarian swing traders dengan discipline SL ketat

Micro-cap hunters yang mau gamble 1-2% portfolio untuk 15-30% quick gain

Technical pattern traders yang bisa timing entry/exit perfect

📊 FUNDAMENTAL DEEP DIVE (Why This Stock is Risky):

Business Model Analysis:

Revenue Stream: 100% dari sewa 2 properti ke 1 tenant

Property 1 & 2: Plaza Segi 8, Jl Pattimura, Surabaya

Tenant: Yayasan Intan Eduka (IPH School - international school)

Revenue dependency: Jika IPH School tutup/pindah = MSIE revenue collapse 100%

Financial Health (Red Flags):

Cash position: Hampir nol (sisa Rp401k dari IPO)

Valuation: PS Ratio 3.9x vs industry 3.0x = overvalued

Profitability: Unprofitable (EV/EBITDA -330.3x)

Market cap: Only Rp24.8 billion = micro-cap extreme

Growth Catalyst Needed (But Missing):

Akuisisi property sekolah baru - butuh funding >Rp50M (tidak ada cash)

Partnership dengan yayasan education lain - tidak ada announcement

Diversifikasi revenue (co-working space, daycare, training center) - tidak ada plan

Strategic investor masuk - tidak ada indikasi

💡 ALTERNATIVE BETTER PLAYS (Same Sector, Better Quality):

Jika tertarik sektor education/property, pilih emiten dengan:

Larger scale: BSDE, PWON, SMRA (diversified property dengan education facilities)

Education services: SAPX (platform education aggregator)

Infrastructure play: WIKA, WSKT (government school construction contractors)

MSIE terlalu kecil, terlalu concentrated risk, terlalu illiquid untuk institutional money atau serious investors.

🎲 BEST CASE vs WORST CASE SCENARIO:

BEST CASE (20% probability):

Falling wedge breakout dengan volume, rally ke Rp52-62 (+30%)

Announcement partnership baru atau akuisisi property (funding secured somehow)

Government program education benefit indirect (lebih banyak sekolah premium dibangun)

Target: Rp60-70 dalam 2-3 bulan

BASE CASE (60% probability):

Sideways Rp43-52 untuk 1-2 bulan, low volume, no catalyst

Falling wedge failed breakout, return to Rp45-48 range

Target: Rp48-52 short-term bounce

WORST CASE (20% probability):

Breakdown Rp42, continuation ke Rp35-37 (-20-25%)

IPH School kontrak issue atau pembayaran delay

Rights issue announcement = dilusi shareholder

Target: Rp35-40 downside

⏰ CATALYST WATCH (Low Probability):

Saham ini HANYA bisa sustainable rally jika:

Laporan keuangan Q1 2026 (Maret-April) show revenue growth >20%

Announcement akuisisi property sekolah baru dengan clear funding source

Strategic partnership dengan developer besar (Sinar Mas, Ciputra, etc.)

Kontrak baru dengan yayasan education lain (diversifikasi tenant)

Probability: <15% dalam 3 bulan ke depan

⚠️ BOTTOM LINE:

MSIE adalah textbook example of speculative micro-cap stock dengan falling wedge technical setup tapi fundamental sangat lemah. Dana IPO habis total (sisa Rp401k), business model over-concentrated (2 property, 1 tenant), dan tidak ada growth catalyst yang jelas.

This is NOT an investment - this is a GAMBLE on technical reversal pattern.

If You Still Want to Enter:

Allocation: MAKSIMAL 1-2% portfolio

Entry: Rp43-45 (konservatif) atau Rp46-48 (agresif)

Target: TP1 Rp52-54 (10-15% gain), exit immediately

Stop Loss: Rp42 (NON-NEGOTIABLE)

Timeframe: 2-4 minggu maximum

Recommended Action for Most Investors:

AVOID - Ada ratusan saham lain dengan risk-reward lebih baik. Jangan tergoda falling wedge pattern tanpa fundamental backing yang kuat.

⚠️ Disclaimer: Riset ini disusun oleh Algoritma StockBot berdasarkan analisis multi-sumber. MSIE adalah extreme high-risk speculative micro-cap dengan liquidity rendah dan fundamental lemah. Falling wedge pattern adalah setup teknikal menarik, tapi fundamental company tidak support long-term holding. This is a SHORT-TERM TECHNICAL TRADE, NOT AN INVESTMENT. Keputusan investasi tetap di tangan Anda. DYOR (Do Your Own Research). Remember: Don't confuse a technical bounce with a fundamental recovery.

$AMAR $BBYB

Jakarta, CNBC Indonesia - PT Bank Amar Indonesia Tbk. (AMAR) melaporkan sejumlah nama pemilik manfaat akhir alias beneficial owners. Bank digital itu menanggapi surat Bursa tanggal 4 Februari 2026 terkait permintaan penjelasan atas pengungkapan Beneficial Owner dalam Laporan Formulir E009 Perseroan....

www.cnbcindonesia.com

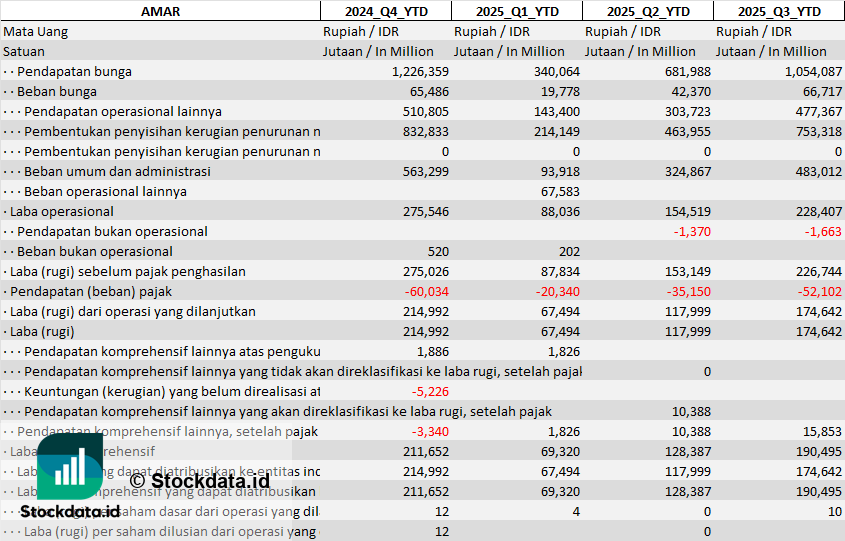

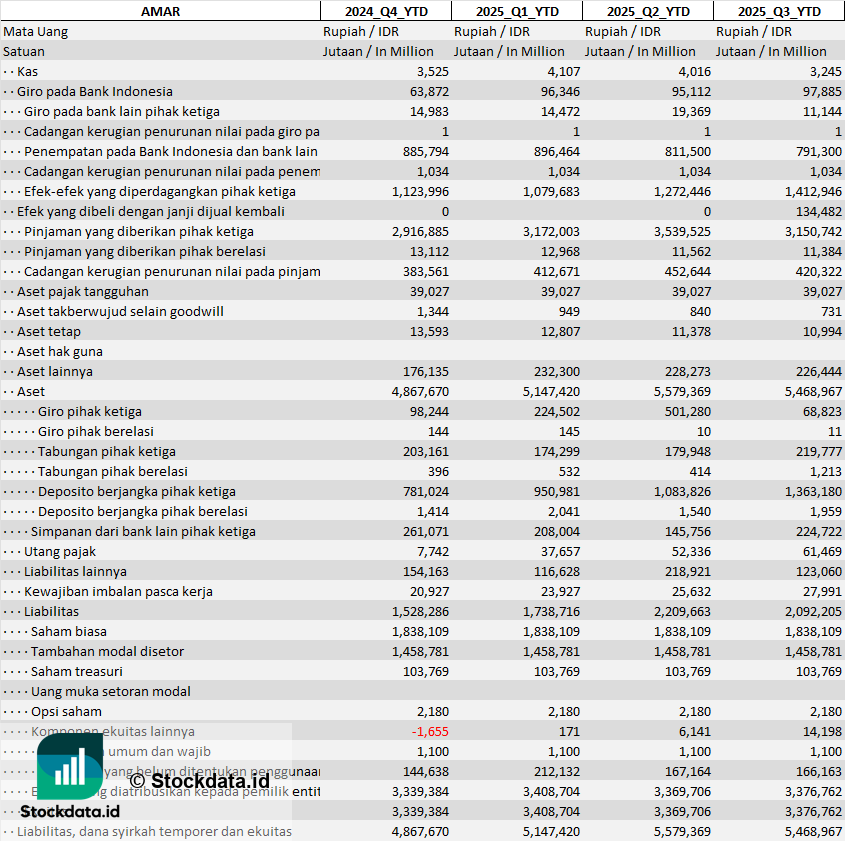

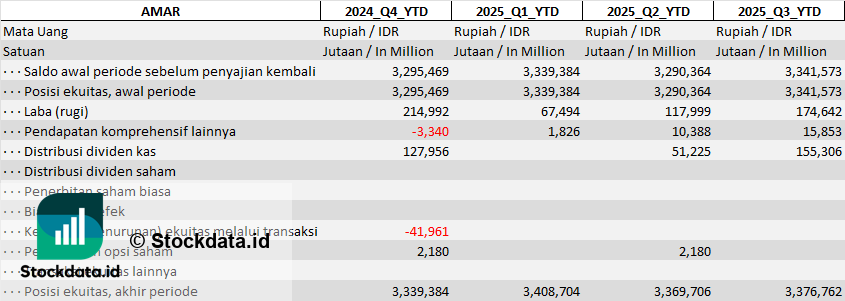

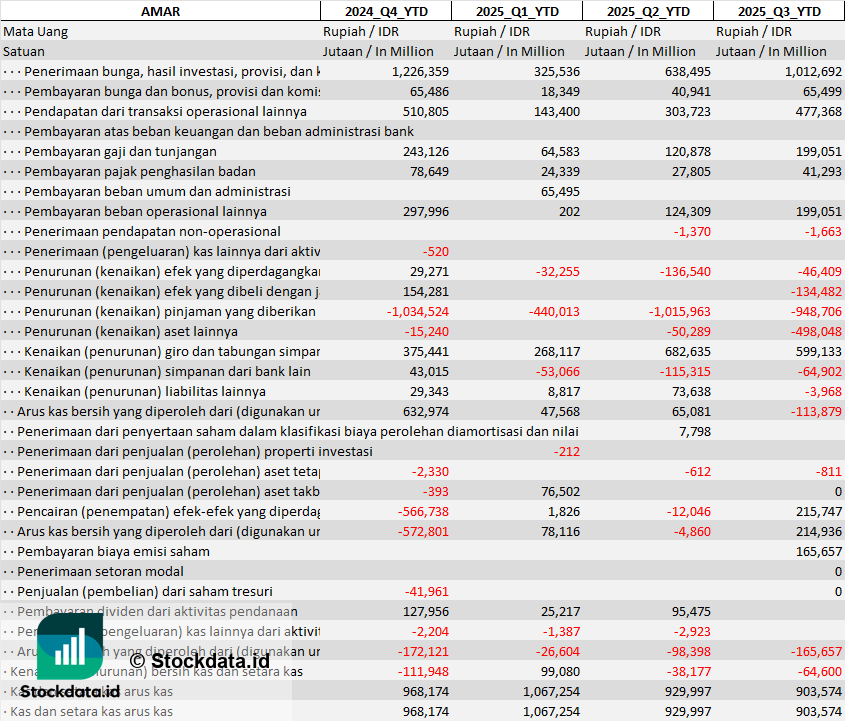

PT Bank Amar Indonesia Tbk. - AMAR

Laporan Keuangan

- Neraca Keuangan

- Laporan Laba Rugi

- Laporan Arus Kas

- Laporan Perubahan Ekuitas

Sumber Data: https://cutt.ly/Gtv7kMBG

$AMAR

1/4

$AMAR Tadi liat berita dari OJK katanya minimal FreeFloat itu skarang mesti 15%, hhmm.. apakah $AMAR bakal terbang 😋

random tag : $IHSG

PT Krom Bank Indonesia Tbk (BBSI) dan PT Bank Amar Indonesia Tbk (AMAR) buka suara merespons dorongan Otoritas Jasa Keuangan (OJK) agar seluruh bank Kelompok Berdasarkan Modal Inti (KBMI) I alias bank mini dihapuskan dan segera naik kelas. Kedua bank tersebut membutuhkan hampir dua kali modal inti s...

katadata.co.id

IDXChannel - PT Bank Amar Indonesia Tbk (AMAR) belum mengalihkan saham hasil pembelian kembali (buyback) kepada publik maupun pihak lain hingga 31 Desember 2025.

Berdasarkan keterbukaan informasi, jumlah saham treasuri yang belum dialihkan tercatat sebanyak 367.421.455 saham.

“Bersama ini kami men...

www.idxchannel.com

$BACA

PBV masih 0.6

Masih di bawah satu

masih dibawah harga ini

Setidak nya HOLD hingga PBV LEBIH dari 1

kayak saham bank $AMAR $BBYB

SCALPING $BBRI (3.680)

RENCANA ENTRY & EXIT

Entry Buy (3.640 – 3.700)

Take Profit 1 (3.760)

Take Profit 2 (3.840)

Zona Stoploss (< 3.580)

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (3.670)

Risiko (Risk)

Entry 3.670 → Stoploss 3.580

Risiko = 90 poin

Reward TP1

3.760 – 3.670 = 90 poin

Risk : Reward TP1 = 1 : 1

Reward TP2

3.840 – 3.670 = 170 poin

Risk : Reward TP2 = 1 : 1,89

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ketik nama sahamnya Boss, contohnya $POLI $AMAR. DM “mau” jika ingin dianalisa sahamnya

SCALPING $TRUE (404)

RENCANA ENTRY & EXIT

Entry Buy (395 – 410)

Take Profit 1 (425)

Take Profit 2 (440)

Zona Stoploss (< 385)

RISK : REWARD (DETAIL)

Asumsi Entry Ideal (402)

Risiko (Risk)

Entry 402 → Stoploss 385

Risiko = 17 poin

Reward TP1

425 – 402 = 23 poin

Risk : Reward TP1 = 1 : 1,35

Reward TP2

440 – 402 = 38 poin

Risk : Reward TP2 = 1 : 2,24

Catatan Risk : Reward

- Minimal ambil TP1, jangan serakah

- TP2 hanya jika volume & momentum mendukung

- Jika TP1 tercapai, stoploss digeser ke BEP

Catatan Tambahan

- Scalping berhasil dari disiplin, bukan nekat

- Stoploss wajib dan tidak boleh digeser turun

- Tidak ada sinyal → tidak entry

- Fokus konsistensi, bukan sekali besar

Analisa saya boleh bantu, tapi keputusan tetap milik Boss.

Ketik nama sahamnya Boss, contohnya $POLI $AMAR. DM “mau” jika ingin dianalisa sahamnya

IDXChannel—Simak deretan saham yang bagikan dividen Januari 2026. Sepanjang bulan ini, sudah ada sejumlah emiten yang menebar bagi hasil ke pemegang sahamnya dan telah melewati tanggal pencatatannya (cum date).

Lima emiten menjadwalkan cum date pada Desember 2025 dan membayarkan dividennya pada Ja...

www.idxchannel.com