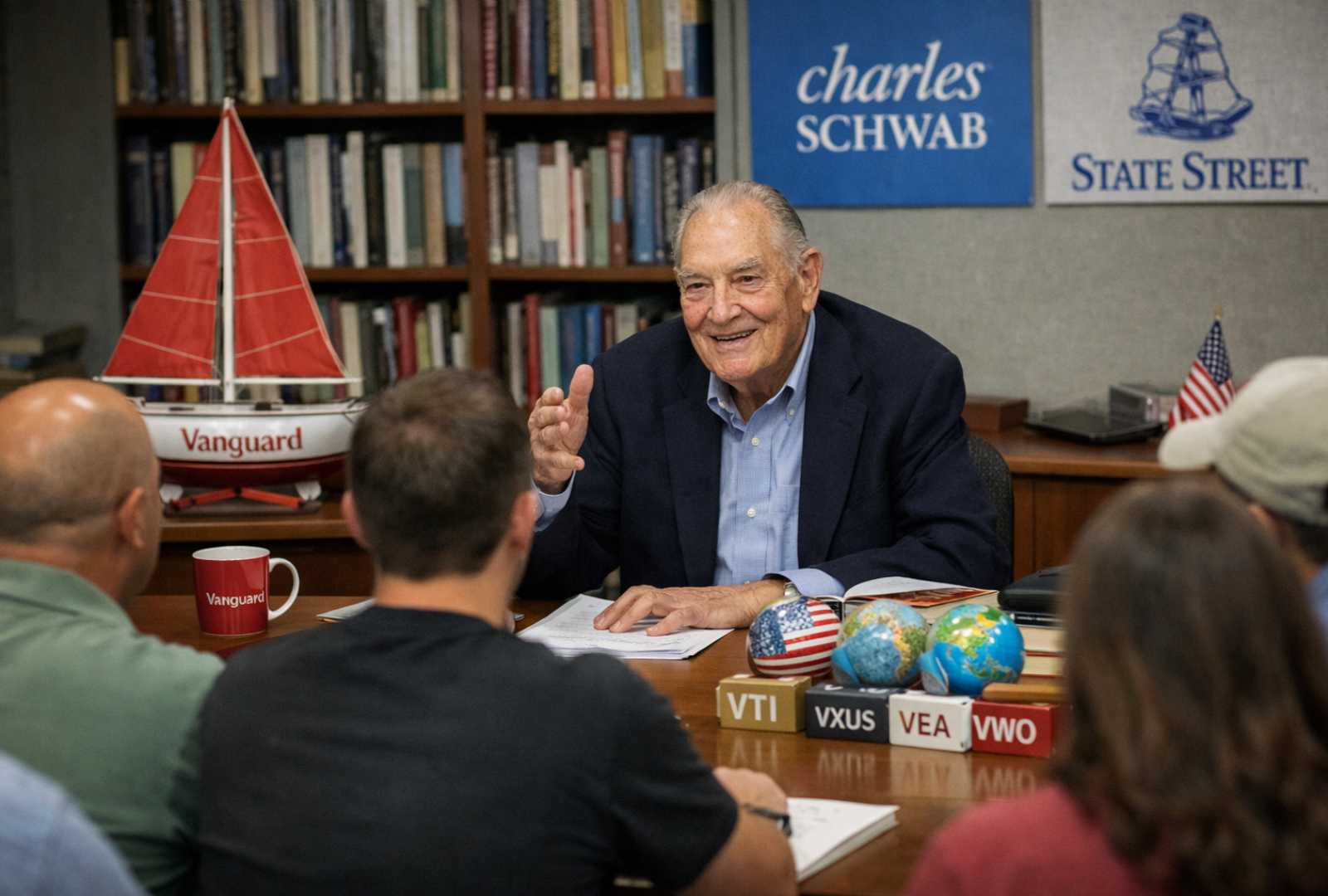

Di Amerika (ketar-ketir), strategi investasi yang paling reliable, dan paling ditanamkan akarnya di buku-buku dan kelas-kelas tentang dasar-dasar literasi keuangan, adalah Boglehead. Boglehead ini diambil dari nama Jack Bogle, pendiri Vanguard

Saya nggak akan membahas tentang strateginya, karena strategi ini so far belum practically replicable di Indonesia, karena absennya dua instrumen terpenting:

1. Reksa dana indeks pasif yang cukup luas

2. ETF yang cukup likuid dengan spread yang cukup waras

Dan satu faktor yang selalu menjadi value proposition Vanguard, Charles Schwab, dan State Street: expense ratio yang efisien dan kompetitif. Sebagai acuan, expense ratio ETF yang relatif high turnover Vanguard itu sedikit di atas RDPU AUM besar di Indonesia seperti yang di bawah afiliasi IFG/Danantara, sedangkan yang paling low turnover itu sedikit di bawah RDPU

Yang mau saya ceritakan adalah, bahkan strategi Boglehead yang paling passive investing purist pun, tidak lepas dari pendekatan aktif. Ini karena Vanguard kini sudah memberikan beragam produk dari mulai lingkup yang paling spesifik, hingga targeting strategi Fama-French yang paling spesifik

Misalnya dari yang paling luas dan popular, pertama ada pendekatan VT and chill. VT itu hold hampir semua representasi saham di seluruh dunia

Kemudian ada yang VTI + VXUS and chill. VTI itu literally semua saham yang listed di US. VXUS itu hold hampir semua representasi saham di luar US. Kenapa ada pendekatan VTI + VXUS and chill, padahal VT sudah mencakup keduanya? Argumen sederhananya adalah, karena ada orang yang punya conviction untuk overweight VT (US), ada yang punya conviction untuk overweight VXUS (ex-US)

Begitu pula ada yang VTI + VEA + VWO and chill. VEA itu developed market, VWO itu emerging market. Kenapa VXUS mereka pecah lagi jadi VEA dan VWO? Karena ada orang yang punya conviction untuk overweight VEA (developed market), ada yang punya conviction untuk overweight VWO (emerging market)

Prinsip yang transferrable dari Boglehead di market Indonesia adalah tentang menentukan di spektrum mana kamu mau memosisikan diri, apakah passive, active, mendekati passive, mendekati active, atau somewhere in between

Investor paling pasif dan paling low frequency, akan lebih suka diversified players daripada pure players. Logikanya seperti mesin pesawat. Kenapa pesawat komersial menggunakan dua, tiga, bahkan empat mesin? Apakah mesinnya kurang kuat sehingga tidak bisa terbang normal hanya dengan satu saja? Tentu tidak. Engineers bisa dengan mudah merancang semua pesawat dengan satu mesin saja selama ianya cukup kuat untuk pesawat tersebut

Terus kenapa harus dua, tiga, bahkan empat? Sederhananya, karena regulasi hanya mengizinkan SEMUA mesin mati karena alasan APAPUN, dengan frekuensi 10^-9 dari lifetime-nya. Artinya pesawat hanya bisa mendapatkan type certificate jika ia mampu membuktikan bahwa nyaris mustahil semua mesinnya mati sekaligus, beserta pengujian 1001++ skenario yang bisa menyebabkan itu terjadi

Ada engineers yang mampu memenuhi persyaratan itu dengan satu mesin, tapi secara nilai keekonomian, JAUH lebih economically sound mendesain pesawat dengan dua mesin supaya kalau satu kenapa-kenapa, masih sisa satu. Atau tiga mesin supaya kalau satu kenapa-kenapa, sisa dua, kalau dua kenapa-kenapa, sisa satu. Begitu sampai empat mesin, yang bikin butuh mesin banyak BUKAN berat payload-nya, tapi beban tanggung jawab RELIABILITAS yang dipikul si pesawat

Begitu pula dengan diversified players, mereka menjadi diversified BUKAN karena diversifikasi PASTI meningkatkan profitabilitas, melainkan karena diversifikasi memberikan OPSIONALITAS. Opsionalitas itu bersentuhan dengan 1001 jenis manajemen risiko:

1. Kalau satu tambang dirampas, apakah perusahaan langsung kolaps, atau masih punya compounding engine lain yang tetap beroperasi?

2. Kalau satu segmen usaha mendapatkan headwind makro ataupun kebijakan politik, apakah punya segmen lain yang malah dapat tailwind?

3. Kalau harga satu komoditas lesu, apakah ada komoditas lain yang naik?

Sebaliknya, investor yang paling aktif dan paling high frequency, akan lebih suka pure players daripada diversified players. Ada banyak convenience bermain di pure players yang tidak bisa didapatkan diversified players, seperti:

1. Jika punya conviction lebih di satu segmen, bisa overweight di sana dan underweight di yang lainnya

2. Dari semua segmen usaha, mungkin cuma satu-dua yang berada dalam circle of competence kita, sedangkan yang lainnya tidak. Jadi membeli pure players instead of diversified players memastikan kita hanya mengambil yang murni berasa di circle of competence kita saja

3. Pure players tidak memiliki noise dalam analisis sum of the parts, dibandingkan diversified players yang hampir selalu punya anak-anak usaha private yang nggak ada key stats-nya di stockbit, sehingga analisis sum of the parts ini akan terasa seperti lubang kelinci (rabbit hole)

Contohnya, kalau kamu beli $SRTG, kamu mendapatkan eksposur besar dari, secara berurutan, $ADRO, $MDKA, MPMX, NRCA, AGII, TBIG, dan segmen-segmen usaha private yang tidak kalah solidnya

Investor pasif akan lebih suka diversifikasi and call it a day. Tapi investor yang lebih aktif mungkin punya circle of competence yang berada di lingkup ADRO, atau MDKA, tapi tidak di TBIG yang berada di sektor yang sama sekali berbeda, belum lagi segmen-segmen privat seperti rumah sakit, dll.

Begitu pun investor yang lebih aktif lagi, mungkin lebih suka position sizing berdasarkan conviction antara ADMR vs AADI, EMAS vs MBMA, dsb., sesuai circle of competence masing-masing, tanpa harus menggali sum of the parts segmen-segmen privat seperti AlamTri Power, dll.

Di realita di mana reksa dana indeks pasif di Indonesia eksposurnya belum cukup luas, posisi yang dilaporkan hanya top 10, dan secara bobot large majority adalah "big banks and friends", sedangkan ETF belum cukup likuid dan spread-nya belum cukup waras, prinsip-prinsip Boglehead ini bisa dipakai di saham-saham konglomerat rasa ETF seperti ini