Perang Bahan Baku: $YUPI vs $MYOR vs $ICBP

Lanjutan dari penjelasan tentang perang bahan baku di External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

YUPI sangat bergantung pada gula. Dan justru karena itu, perbandingannya dengan MYOR dan ICBP jadi kelihatan jelas, siapa yang hidup dari satu tombol, siapa yang punya banyak tuas pengaman. Di saat harga bahan baku naik-turun dan Rupiah berubah arah, perusahaan yang punya ruang substitusi bahan, jalur ekspor besar, dan disiplin lindung nilai biasanya lebih stabil. Perusahaan yang fokus sempit bisa tetap bagus, tapi setiap guncangan di input utama langsung terasa ke marjin dan ritme penjualan. Jadi kalau investor mau membaca tiga emiten ini dengan adil, kuncinya bukan siapa yang paling terkenal, tapi siapa yang paling rapi mengelola biaya, kurs, dan kanal penjualan. Upgrade skill https://cutt.ly/Ve3nZHZf

Dari sisi bentuk bisnis, YUPI itu spesialis kembang gula, terutama jelly gum, dan untuk tujuan manajemen hanya satu segmen operasi. MYOR dan ICBP jauh lebih bercabang, MYOR punya tiga segmen utama termasuk jasa keuangan, sementara ICBP punya enam divisi dari mi instan sampai minuman. Bedanya seperti toko yang menjual satu jenis produk dengan fokus penuh, versus pusat perbelanjaan yang punya banyak tenant. Dampaknya ke angka biasanya begini, saat satu lini lagi seret, yang bercabang masih bisa ditopang lini lain, sementara yang spesialis harus menang lewat volume, pricing, dan efisiensi produksi di satu jalur yang sama. Ini juga nyambung ke kualitas pengungkapan dan ekspektasi pasar, karena YUPI emiten baru listing 25 Maret 2025, sedangkan MYOR sudah sejak 1990 dan ICBP sejak 2010, jadi rekam jejak siklus bisnis dan siklus komoditasnya lebih panjang untuk dinilai.

Kalau investor geser ke angka penjualan bersih sampai Q3 2025, ukuran bisnisnya beda jauh dan arah pergerakannya juga beda. ICBP naik dari Rp55,4 T ke Rp56,2 T, kenaikan Rp0,8 T atau 1,44%. MYOR naik dari Rp25,6 T ke Rp27,1 T, kenaikan Rp1,5 T atau 5,86%. YUPI justru turun dari Rp2,41 T ke Rp2,25 T, turun Rp0,16 T atau 6,64%. Di sini terlihat dua hal yang kontras, MYOR sedang lebih kencang dalam dorongan penjualan, ICBP tetap naik tapi lebih kalem, sementara YUPI sedang mengerem. Buat investor, penurunan penjualan pada perusahaan yang lini produknya fokus itu biasanya langsung memaksa pertanyaan sederhana, apakah ini masalah permintaan, distribusi, pricing, atau tekanan biaya yang tidak bisa dipindahkan ke konsumen.Upgrade skill https://cutt.ly/Ve3nZHZf

Saat dibawa ke luar negeri, gapnya makin terbuka. ICBP mencatat penjualan luar negeri Rp17,2 T pada Q3 2025 dan punya jejak manufaktur lintas negara, jadi mesin ekspornya memang besar. MYOR mencatat penjualan luar negeri Rp11,1 T dan nilainya sekitar 40% dari total penjualan, jadi eksposur ekspornya terasa signifikan di struktur bisnis. YUPI punya ekspor Rp561,5 M pada Q3 2025, namun turun dari Rp633,2 M, jadi bukan cuma lebih kecil secara nominal, tapi juga sedang melemah dibanding periode sebelumnya. Lalu ketika masuk ke kurs, MYOR dan ICBP terlihat lebih terstruktur, MYOR menyatakan ada kebijakan untuk mengelola risiko valas dan mengupayakan hedging atas paparan nilai tukar, ICBP aktif memakai kontrak forward dan currency swap serta terbantu natural hedge dari pendapatan USD. YUPI menyatakan tidak punya kebijakan hedging formal, meski ada langkah taktis berupa aset keuangan FX forward Rp39 M pada 2025. Ini membuat profil YUPI terasa seperti perusahaan yang masih belajar menstabilkan hasil ketika input dan kurs bergerak, sementara dua raksasa sudah punya alat yang lebih lengkap.

🧠 Fokus bisnis dan kerumitan operasi

🍬 YUPI fokus kembang gula jelly gum, satu segmen operasi.

🏭 MYOR tiga segmen utama termasuk jasa keuangan.

🏢 ICBP enam divisi dari mi instan sampai minuman.

Upgrade skill https://cutt.ly/Ve3nZHZf

📅 Usia sebagai emiten

🆕 YUPI listing 25 Maret 2025.

📜 ICBP listing 2010.

📜 MYOR listing 1990.

📈 Penjualan bersih sampai Q3 2025

🏆 ICBP Rp56,2 T, sebelumnya Rp55,4 T, naik Rp0,8 T atau 1,44%.

🥈 MYOR Rp27,1 T, sebelumnya Rp25,6 T, naik Rp1,5 T atau 5,86%.

🧊 YUPI Rp2,25 T, sebelumnya Rp2,41 T, turun Rp0,16 T atau 6,64%.

🌍 Penjualan luar negeri Q3 2025

🚢 ICBP Rp17,2 T.

🚢 MYOR Rp11,1 T, sekitar 40% dari total penjualan.

🚢 YUPI Rp561,5 M, sebelumnya Rp633,2 M, turun Rp71,7 M atau 11,32%. Upgrade skill https://cutt.ly/Ve3nZHZf

🧂 Bahan baku yang paling menentukan marjin

🍭 YUPI gula jadi titik paling sensitif.

🌾 MYOR tepung terigu dan coklat jadi fokus pengawasan.

🌴 ICBP terdampak tepung terigu, minyak goreng, skim milk powder, juga CPO.

🛠 Cara meredam guncangan bahan baku

🧪 YUPI dorong efisiensi pemakaian bahan dan pengelolaan persediaan agar waste turun.

🧩 MYOR dan ICBP punya fleksibilitas formula untuk substitusi bahan baku tanpa turunkan kualitas.

🏷 MYOR dan ICBP aktif melakukan penyesuaian harga jual saat biaya bahan baku naik.

🧑🌾 ICBP dorong swasembada pasokan CPO dari grup agribisnis untuk kurangi paparan harga pasar.

Upgrade skill https://cutt.ly/Ve3nZHZf

💱 Manajemen kurs

🧯 MYOR mengupayakan hedging atas paparan nilai tukar.

🧷 ICBP memakai kontrak forward dan currency swap, plus natural hedge dari pendapatan USD.

🧩 YUPI tidak punya kebijakan hedging formal, tetapi ada posisi taktis FX forward Rp39 M pada 2025.

🏛 Struktur pengendalian

🏢 YUPI dikendalikan PT Confectionery Consumer Products Indonesia sebagai entitas induk terakhir.

👪 MYOR dikendalikan keluarga Jogi Hendra Atmadja melalui PT Unita Branindo.

🌐 ICBP anak usaha PT Indofood Sukses Makmur Tbk dengan entitas induk terakhir First Pacific.

⚠️ YUPI paling sensitif ke gula, jadi fluktuasi komoditas bisa lebih cepat menggerus marjin bila pricing tidak ikut naik.

📉 Saat penjualan YUPI turun, ruang manuver lebih sempit karena lini produknya fokus, sehingga pemulihan biasanya harus terlihat dari volume, distribusi, dan pricing di produk inti.

🧱 MYOR dan ICBP lebih punya bantalan dari diversifikasi, ekspor triliunan, dan perangkat manajemen kurs yang lebih mapan, sehingga hasil biasanya lebih tahan saat input dan kurs bergerak.

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

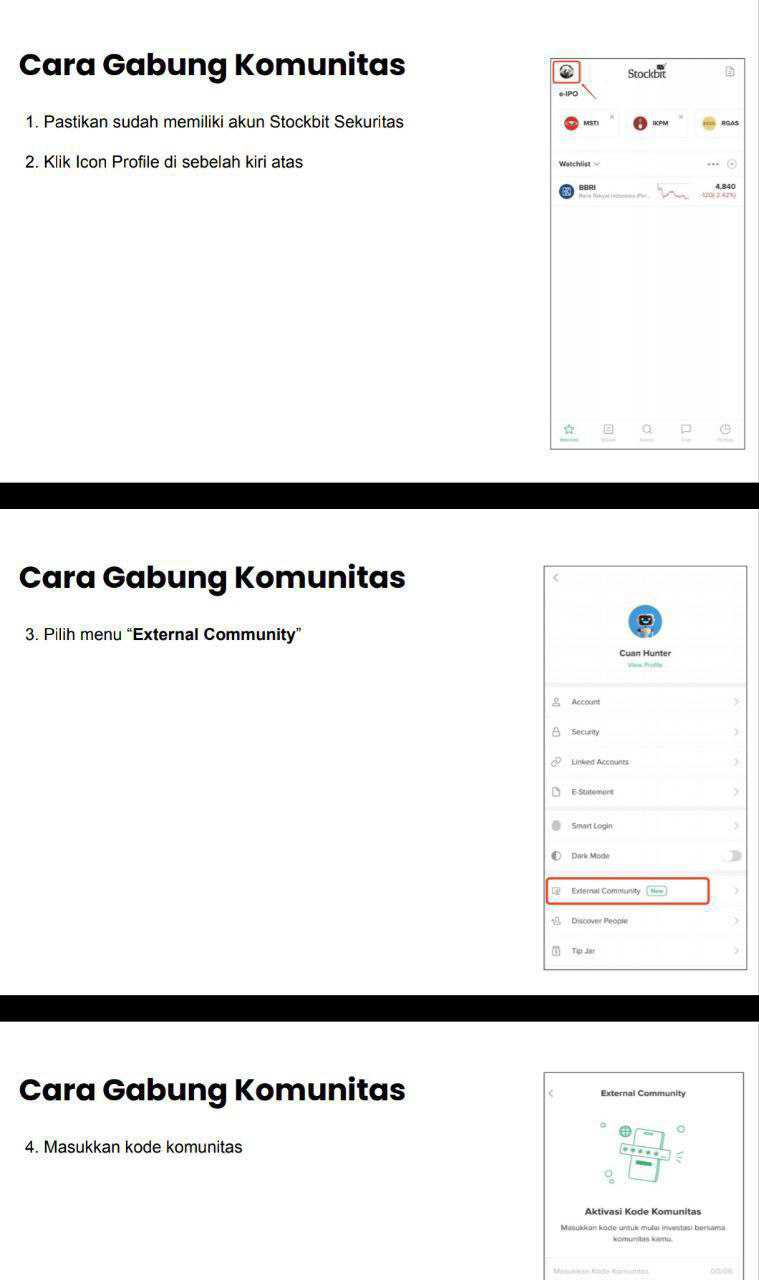

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

1/10