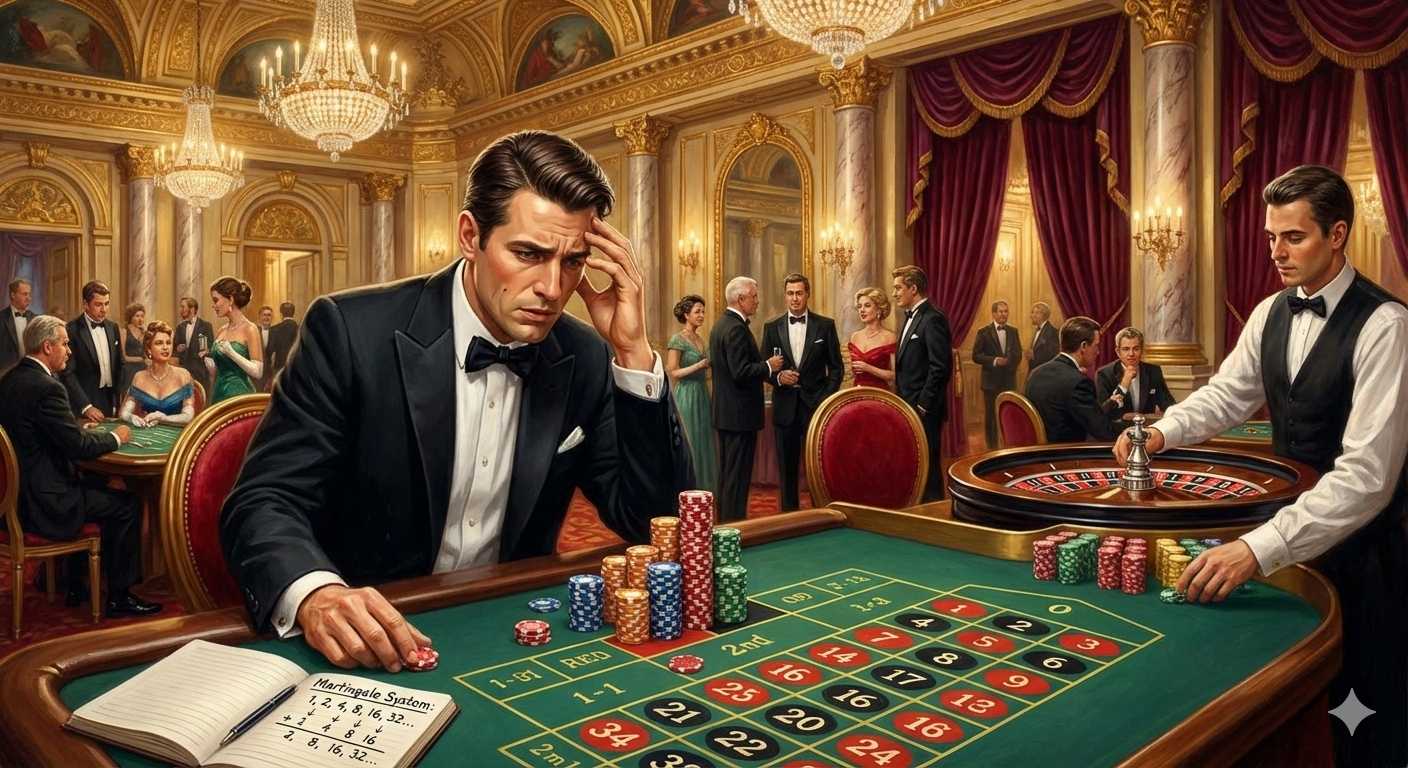

Martingale di Saham: Strategi atau Sekadar Harapan?

Banyak trader bilang:

“Tenang, di-average aja. Nanti juga naik.”

Secara teori, itu disebut martingale — nambah posisi setiap harga turun supaya average makin rendah dan cukup rebound dikit buat balik modal.

Masalahnya, saham bukan kasino.

Harga saham bisa turun sangat lama, bahkan nggak balik sama sekali.

Contoh Martingale 3 Kali Entry,

Entry 1:

Beli di Rp 1.000 sebesar Rp10 juta

Jumlah Lembar 1 = 10 jt/1.000 = 10.000

Harga turun,

Entry 2:

Beli di Rp 900 sebesar Rp20 juta

Jumlah Lembar 2 = 20 jt/900 = 22.222

Harga turun lagi,

Entry 3:

Beli di Rp 800 sebesar Rp40 juta

Jumlah Lembar 3 = 40 jt/800 = 50.000

Total modal = Rp70 juta

Hitung average: Total Modal/Total Lembar

Hitung average: 70 jt/82.222 ≈ 851

Kalau kita entry hanya sekali di awal di harga 1.000, maka kena drawdown 20%

Sedangkan dengan martiangle, modal 7x lebih besar dari modal awal, kita baru dapet average di 851. Masih rugi, karena market price masih di 800

Kalau harga:

Naik di 830 → masih rugi (sedikit lega)

Tapi gimana kalau lanjut turun ke 700?

Martingale minta modal lagi, bukan solusi.

Masalah utama martingale di saham adalah Risk besar & Reward kecil.

Ngejar profit tipis dengan exposure gede.

Padahal, realitasnya:

• Modal terbatas

• Pas harga makin turun, opsi makin sempit.

• Psikologi berubah

Dari “strategi” → jadi “berharap”.

Martingale bukan salah, konteksnya yang sering keliru. Masih agak masuk akal kalau:

• Saham big caps

• Likuid

• Fundamental jelas

• Ada batas maksimal averaging

Tidak masuk akal kalau:

• Saham gorengan

• Turun karena fundamental berubah

• Averagedown tanpa rencana untuk cut

Semoga tulisan ini bermanfaat.

Not Financial Advice, DYOR.

$BBRI $BBNI $BMRI