$PPRO Saham Properti BUMN yang Mencoba Survive

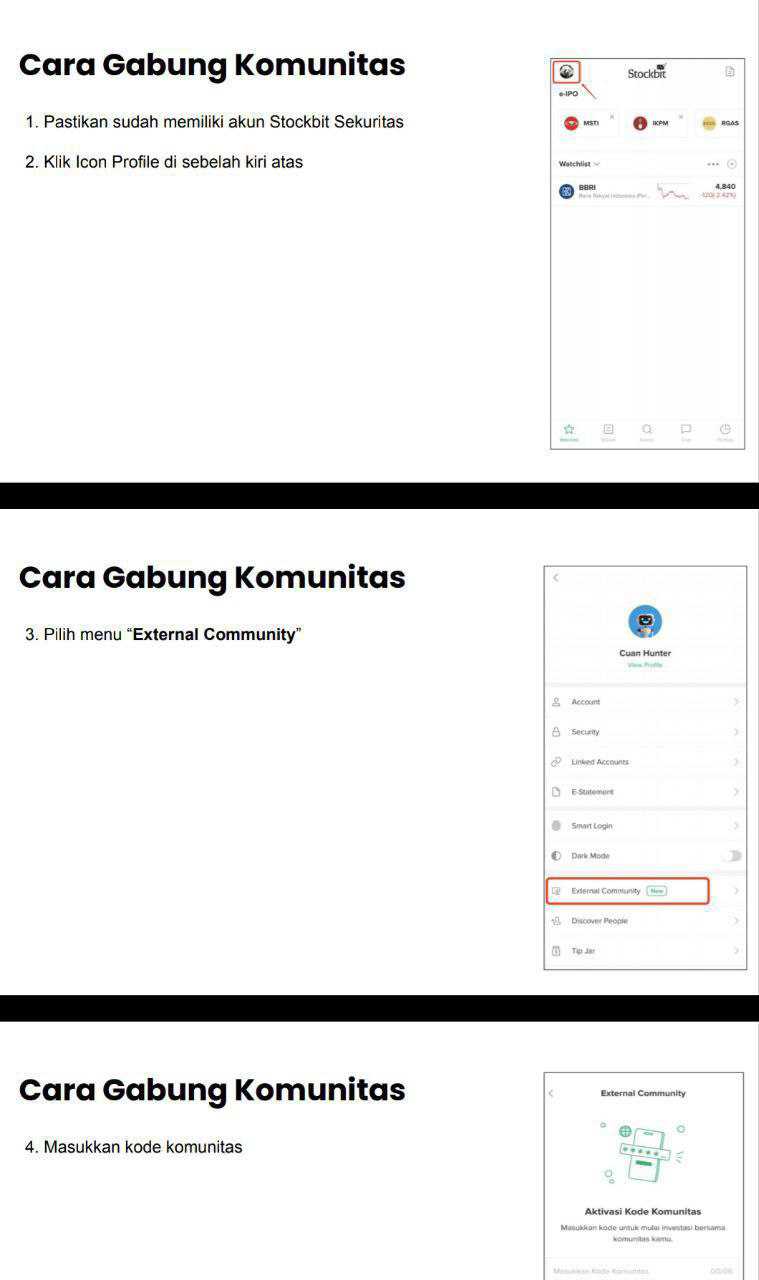

Lanjutan dari postingan sebelumnya di External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

PPRO adalah perusahaan properti anak BUMN, sama seperti $ADCP, tapi pasar sering menyamaratakan keduanya seolah satu kelas. Padahal label BUMN itu cuma bendera, bukan jaminan bisnisnya otomatis rapi. Di properti, yang menentukan hidup-mati itu sederhana, seberapa cepat tanah dan bangunan berubah jadi kas, bukan seberapa sering emiten disebut punya proyek. Investor juga sering kejebak ilusi kedua, aset triliunan terlihat besar, padahal bisa saja itu cuma persediaan yang parkir terlalu lama. Di momen seperti ini, PPRO tampak seperti emiten yang sudah bangkit karena rugi mengecil drastis, sementara ADCP tampak seperti emiten TOD yang katanya strategis. Tapi kalau mesin kasnya tersendat dan piutangnya panjang, TOD pun bisa berubah jadi beban. Jadi ukuran bagusnya PPRO tidak boleh dinilai dari nostalgia BUMN, tapi dari ritme penjualan, kualitas tagihan, serta napas likuiditas. Kalau angka-angka itu jelek, status BUMN cuma jadi stiker. Upgrade skill https://cutt.ly/Ve3nZHZf

Dari sisi skala aset pengembangan, PPRO terlihat lebih besar dari ADCP di neraca. Persediaan PPRO per 30 September 2025 Rp8,53 triliun sebagai aset lancar, lalu ada cadangan lahan atau land bank Rp3,80 triliun sebagai aset tidak lancar, totalnya sekitar Rp12,33 triliun persediaan plus cadangan lahan. ADCP punya total persediaan real estat lancar dan tidak lancar Rp6,22 triliun, dengan persediaan real estat Rp3,48 triliun dan tanah belum dikembangkan Rp2,74 triliun. Kalau investor cuma melihat angka persediaan, PPRO berasa lebih jumbo. Masalahnya, luas lahan keduanya tidak sama-sama terbuka rapi seperti emiten township. ADCP baru kebaca jelas potongan luas, Sentul Side 316.973 m2, Ciputat 52.879 m2, Cadas Ngampar 20.163 m2, total eksplisit sekitar 390.015 m2 atau 39,00 hektare. PPRO juga kebaca potongan, contoh lahan Amartha View Semarang 185.139 m2, lalu ada isu pembatalan lahan Rancasari Bandung 89.890 m2. Artinya, kalau investor mau membandingkan luas lahan ala BKSL, KIJA, $BSDE, ASRI, SMRA, PANI, ini belum apple to apple, karena angka hektare total untuk PPRO dan ADCP tidak dibuka sejelas raksasa land bank.

Karena itu, cara membandingkannya harus lewat mesin bisnis dan kualitas siklus kas, di sini PPRO jauh lebih bikin was-was dibanding ADCP. Pendapatan 9M 2025 PPRO Rp230,97 miliar, turun 19,7% YoY, lalu rugi neto Rp47,26 miliar, memang jauh membaik dibanding rugi Rp723,08 miliar tahun sebelumnya, tapi tetap rugi. ADCP lebih kecil skala pendapatan, Rp165,54 miliar dan turun 40,9% YoY, lalu rugi neto Rp4,85 miliar. Di permukaan, ADCP terlihat lebih kecil tapi ruginya juga kecil, sedangkan PPRO terlihat lebih besar tapi ruginya masih lebar. Investor harus lihat sumber pendapatannya, PPRO masih punya porsi recurring yang lumayan untuk ukuran developer apartemen, realti penjualan Rp125,41 miliar atau 54,3%, lalu pendapatan properti hotel, sewa, jasa Rp105,56 miliar atau 45,7% dengan rincian hotel Rp52,41 miliar, sewa Rp40,41 miliar, service charge Rp12,74 miliar. ADCP malah unik, hotel Rp87,47 miliar atau 52,8% sudah mengalahkan penjualan unit Rp75,48 miliar atau 45,6%, sewa cuma Rp2,58 miliar atau 1,6%. Ini membuat ADCP lebih mirip emiten hotel yang kebetulan punya proyek TOD, sementara PPRO masih campuran developer plus operator aset. Upgrade skill https://cutt.ly/Ve3nZHZf

Tapi ukuran recurring saja tidak cukup, karena kualitas tagihan dan perputaran modal kerja PPRO itu ekstrem. DSO PPRO sekitar 4.208 hari. Itu bukan cuma lambat, itu seperti cerita penjualan yang uangnya baru datang entah kapan, apalagi disebut banyak berasal dari piutang jangka panjang penjualan lahan ke pihak berelasi atau asosiasi. Bandingkan ADCP, DSO sekitar 45,76 hari, masih manusiawi. Lalu DI PPRO sekitar 14.874 hari, artinya persediaan dan cadangan lahannya terasa seperti gudang puluhan tahun dibanding beban pokok saat ini. ADCP juga lama, DI sekitar 13.313 hari, tapi PPRO tetap lebih panjang. DPO PPRO sekitar 1.470 hari, artinya pembayaran ke pemasok ditahan sangat lama. ADCP juga panjang, DPO sekitar 2.409 hari, tapi konteksnya berbeda karena struktur utang proyek TOD bisa banyak bertumpu pada skema kontraktor dan pihak berelasi. Yang membuat PPRO paling kelihatan berat adalah CCC sekitar 17.612 hari, sedangkan ADCP sekitar 10.949 hari. Ini menggambarkan PPRO lebih lambat mengubah modal tertanam jadi kas dibanding ADCP, padahal ADCP pun sudah termasuk bisnis durasi panjang.

Sekarang taruh PPRO dan ADCP di antara saham properti lain supaya kebaca kelasnya. Kalau bicara recurring income yang benar-benar jadi mesin, PPRO dan ADCP belum masuk kasta itu. PWON misalnya, recurring 9M 2025 sekitar Rp4.097,19 miliar atau 80,06% dari total Rp5.117,71 miliar, itu model landlord mall yang cashflow minded. ELTY recurring Rp909,03 miliar atau 85,2% dari total Rp1,06 triliun, masih bisa napas karena sewa dan pengelolaan kantor. ASRI recurring Rp684,91 miliar dari total Rp1,66 triliun, jadi bantalan ketika penjualan rumah turun. PPRO recurring Rp105,56 miliar masih kecil, ADCP recurring yang dominan hotel Rp90,05 miliar juga kecil, jadi dua-duanya belum punya mesin sewa yang membuat investor bisa lebih santai saat penjualan unit seret.Upgrade skill https://cutt.ly/Ve3nZHZf

Bagian yang menentukan bagus atau tidaknya PPRO ada di likuiditas dan cara bertahan hidup. Kas PPRO hanya Rp47,10 miliar, sementara struktur operasionalnya masih rugi dan CFO 9M 2025 minus Rp11,13 miliar. Free cash flow PPRO terlihat positif sekitar Rp20,44 miliar, tapi itu muncul karena ada penerimaan dari pelepasan aset, bukan karena mesin operasi yang sehat. Ini beda kelas dengan ASRI yang CFO Rp643,11 miliar, capex Rp194,43 miliar, free cash flow sekitar Rp448,68 miliar, itu mesin kas beneran. PPRO memang sudah melakukan restrukturisasi besar lewat PKPU, termasuk konversi utang pihak berelasi Rp9,63 triliun menjadi surat berharga perpetual yang sifatnya mendekati ekuitas, serta perubahan struktur obligasi. Ini membantu perusahaan tidak tumbang, tapi juga sinyal bahwa historinya memang sempat berat sekali. ADCP juga tidak sedang ideal, karena pendapatan jeblok dan laba berubah jadi rugi, tapi dari sisi durasi tagihan, ADCP tidak seaneh PPRO.

Kalau investor bertanya sebagus apa PPRO dibanding ADCP dan saham properti lain, jawaban yang paling fair begini. PPRO terlihat membaik karena rugi menyusut drastis, dan porsi pendapatan non-penjualan juga ada, tapi kualitas piutangnya dan siklus kasnya membuat ceritanya masih rawan. ADCP terlihat lebih kecil, tapi ritme tagihan lebih normal, hanya saja model TOD plus ketergantungan pada hotel membuatnya belum jadi mesin properti yang stabil. Dibanding saham properti yang kuat karena recurring besar seperti PWON atau yang punya kas dan free cash flow kuat seperti ASRI, PPRO dan ADCP masih jauh. Jadi PPRO cocok dibaca sebagai saham pemulihan pasca restrukturisasi yang masih harus membuktikan satu hal, piutang benar-benar berubah jadi kas dan persediaan benar-benar bergerak, bukan sekadar angka besar yang parkir di neraca.

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

1/7