Apa Bisa Pabrik Baru $AVIA Bisa Langsung Full Utilisasi?

Pertanyaan member External Community Pintar Nyangkut di Telegram dengan Kode External Community A38138 https://stockbit.com/post/13223345

AVIA memang lagi bikin pabrik baru dan di artikel sebelumnya saya hitung skenario paling ideal yaitu full capacity. Padahal dalam dunia nyata tidak ada pabrik yang begitu selesai langsung ngebut 100%. Biasanya butuh waktu bertahap karena ada masa commissioning, trial produksi, optimasi lini, training tenaga kerja sampai sinkronisasi supply chain. Itu sebabnya analisis full capacity itu bagus sebagai gambaran batas atas, tapi harus dibedakan dengan realisasi riil yang kemungkinan besar bertingkat. Di sisi lain, pasar saham sering menilai perusahaan bukan dari kondisi hari ini tetapi dari imajinasi kapasitas masa depan. Karena itu perbandingan antara laba basis versus laba kapasitas penuh ini penting untuk menilai apakah harga saat ini sudah kebanyakan ekspektasi atau tidak. Data AVIA cukup unik karena ekspansi Cirebon itu bukan ekspansi kecil, tetapi penambahan kapasitas sampai 65,74% yang secara matematis memang bisa menggeser kelipatan laba secara drastis. Upgrade skill https://cutt.ly/Ve3nZHZf

Simulasi ini membandingkan kondisi sekarang dengan kondisi paling optimistis jika pabrik lama dan pabrik Cirebon berjalan maksimal. Perbandingan memakai ukuran lahan pabrik sebagai proksi kapasitas karena pabrik Cirebon luasnya 110.211 meter persegi dan kapasitas lama seluruh Grup 167.645 meter persegi sehingga penambahan kapasitas mencapai 65,74%.

Dalam kondisi sekarang yang memakai kapasitas lama saja, kinerja sembilan bulan yang berakhir pada September 2025 menghasilkan penjualan 5,93 triliun Rupiah dan laba bersih 1,19 triliun Rupiah. Setelah diannualisasi nilainya menjadi penjualan sekitar 7,90 triliun Rupiah dan laba bersih 1,59 triliun Rupiah. Angka inilah baseline atau level laba tanpa pengaruh pabrik baru.

Jika pabrik Cirebon selesai dan mencapai kapasitas penuh, total kapasitas naik menjadi 277.856 meter persegi dan simulasi menunjukkan potensi penjualan tahunan sekitar 11,94 triliun Rupiah serta laba bersih sekitar 2,47 triliun Rupiah. Artinya penjualan berpotensi naik sekitar 4,04 triliun Rupiah atau 51,10% dan laba bersih berpotensi naik sekitar 887 miliar Rupiah atau 55,92%. Dengan kata lain pabrik Cirebon berpotensi menambah daya penghasil laba sampai lebih dari 55% jika efisiensi dan margin bertahan stabil. Upgrade skill https://cutt.ly/Ve3nZHZf

Perbandingan ini memberi implikasi menarik. Pertama, kapasitas penuh membuat laba bersih tahunan melonjak dari sekitar 1,59 triliun Rupiah menjadi sekitar 2,47 triliun Rupiah. Kedua, ini mengubah struktur pendapatan inti AVIA terutama di segmen Solusi Arsitektur yang memang penyumbang pendapatan terbesar. Ketiga, dari sisi valuasi, kondisi sekarang memakai PER 17,24x terlihat mahal karena pertumbuhan laba organik cuma beberapa persen. Namun dalam skenario kapasitas penuh, harga 454 Rupiah per saham justru menghasilkan PER 10,94x yang jauh lebih murah. Perbandingan ini menunjukkan kemungkinan besar harga sekarang sudah memuat harapan bahwa pabrik Cirebon akan memberikan kontribusi signifikan dalam beberapa tahun mendatang.

Simulasi lanjutan memakai berbagai tingkat utilitas menggambarkan rentang realistis. Dengan kapasitas 0% atau kondisi sekarang, proyeksi penjualan 7,90 triliun Rupiah dan laba bersih 1,59 triliun Rupiah. Jika kapasitas Cirebon baru terpakai 25%, penjualan naik menjadi 8,91 triliun Rupiah dan laba bersih menjadi 1,81 triliun Rupiah. Pada 50% kapasitas, penjualan menjadi 9,92 triliun Rupiah dan laba bersih 2,03 triliun Rupiah. Pada 75% kapasitas, penjualan 10,93 triliun Rupiah dan laba bersih 2,25 triliun Rupiah. Pada kapasitas penuh, penjualan 11,94 triliun Rupiah dan laba bersih 2,47 triliun Rupiah. Dari sini terlihat bahwa agar valuasi sekarang lebih masuk akal secara fundamental, AVIA minimal harus mencapai penggunaan kapasitas Cirebon sekitar 75% karena pada level itu PER turun dari 17x menjadi sekitar 12x yang jauh lebih wajar.

Jika harga saham tetap 454 Rupiah tetapi Grup mencapai kapasitas penuh, seluruh rasio valuasi berubah menjadi jauh lebih sehat. PER turun dari 17,24x menjadi 10,94x. Rasio EV EBITDA turun dari 12,60x menjadi 7,64x. Rasio Price to Sales turun dari 3,42x menjadi 2,27x. Rasio Price to Free Cash Flow turun dari 24,15x menjadi 15,49x. Artinya harga saham yang tadinya terlihat premium bisa berubah menjadi terlihat murah jika laba meningkat sesuai simulasi kapasitas penuh. Di titik ini pasar biasanya akan memutuskan apakah akan mererating harga ke atas atau membiarkan harga tetap di level sekarang sambil menunggu realisasi operasional. Upgrade skill https://cutt.ly/Ve3nZHZf

Simulasi kapasitas penuh itu berguna untuk memahami ruang pertumbuhan tapi bukan representasi realisasi tahun pertama pabrik beroperasi. Namun simulasi ini memperjelas bahwa pabrik Cirebon adalah komponen yang sangat besar dalam cerita valuasi AVIA karena bisa mengubah fundamental dari perusahaan dengan pertumbuhan rendah menjadi perusahaan dengan potensi percepatan laba lebih dari 50%. Ini juga menjelaskan kenapa harga saham terlihat sudah optimistis bahkan sebelum pabriknya rampung.

Ini bukan rekomendasi jual dan beli saham. Keputusan ada di tangan masing-masing investor.

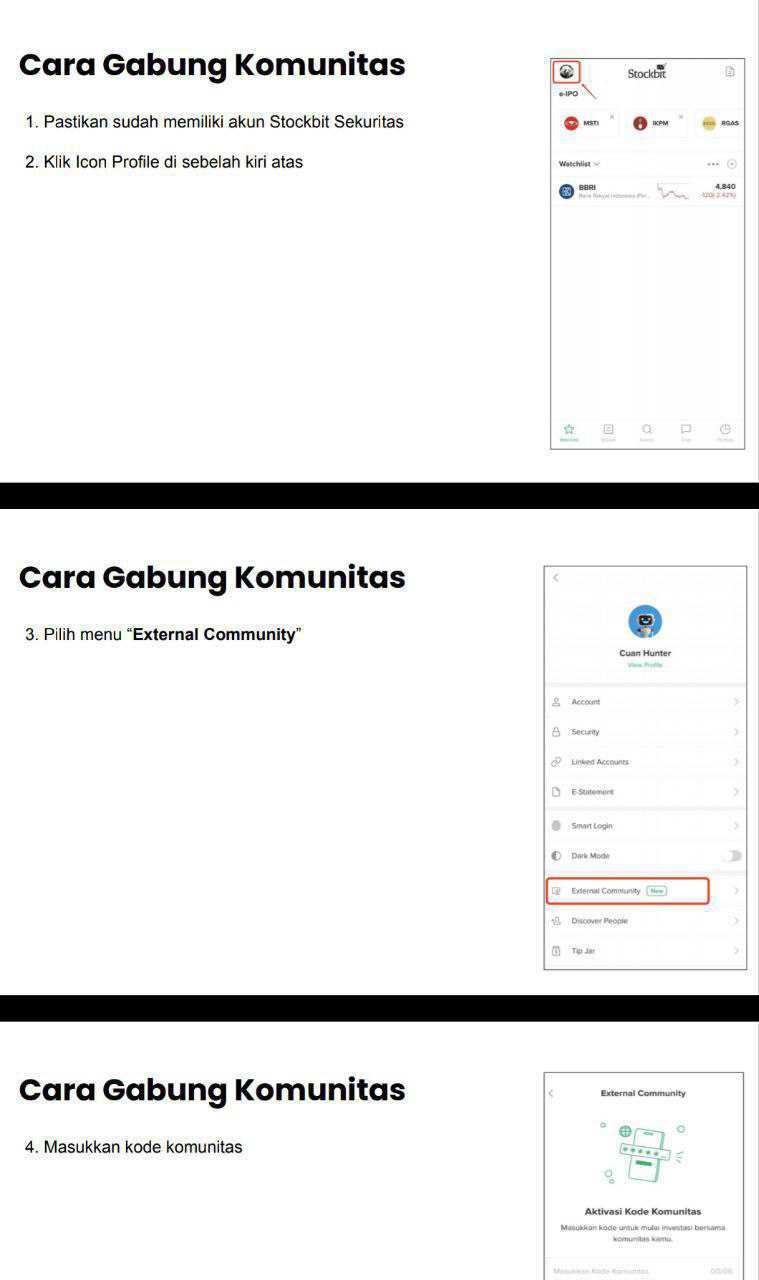

Untuk diskusi lebih lanjut bisa lewat External Community Pintar Nyangkut di Telegram dengan mendaftarkan diri ke External Community menggunakan kode: A38138

Link Panduan https://stockbit.com/post/13223345

Kunjungi Insight Pintar Nyangkut di sini https://cutt.ly/ne0pqmLm

Sedangkan untuk rekomendasi belajar saham bisa cek di sini https://cutt.ly/Ve3nZHZf

https://cutt.ly/ge3LaGFx

Toko Kaos Pintar Nyangkut https://cutt.ly/XruoaWRW

Disclaimer: http://bit.ly/3RznNpU

$CLEO $PEVE

1/10